Perancangan Persaraan adalah tugas penting yang tidak boleh dielakkan atau diabaikan dalam kehidupan setiap orang. Tidak terlalu awal untuk mula merancang persaraan anda, kerana ia memastikan kehidupan yang selesa tanpa perlu risau tentang wang pada tahun-tahun kemudian. Walaupun anda kaya sekarang, tiada siapa yang boleh meramalkan apa yang akan datang (seperti wabak Covid-19 dua tahun lalu). Oleh itu, sentiasa bijak untuk bersedia.

Perancangan persaraan adalah cara terbaik untuk memastikan tahun emas anda menyeronokkan dan bebas tekanan. Dalam catatan blog ini, kami akan menyelidiki dengan lebih mendalam tentang kepentingan perancangan persaraan dan langkah-langkah bagaimana untuk bermula.

Jom Mulakan!

Jadual Kandungan

Mulakan dalam beberapa saat.

Dapatkan templat kuiz terbaik untuk perhimpunan kecil! Daftar secara percuma dan ambil apa yang anda mahu daripada perpustakaan templat!

🚀 Ke awan ☁️

Petua untuk Penglibatan yang Lebih Baik

Apakah Perancangan Persaraan?

Perancangan persaraan ialah cara anda menentukan matlamat pendapatan persaraan anda dan membuat rancangan kewangan untuk mencapai matlamat tersebut. Untuk mempunyai pelan persaraan yang lengkap, anda perlu mengambil tiga langkah:

- Menilai keadaan kewangan semasa anda;

- Anggarkan kos yang anda perlukan pada masa hadapan;

- Buat strategi untuk memastikan anda mempunyai wang yang mencukupi untuk mengekalkan gaya hidup yang anda inginkan selepas bersara.

Perancangan persaraan menyediakan jaminan kewangan dan ketenangan fikiran semasa tahun emas anda. Ia membolehkan anda "menjalani" kehidupan yang anda inginkan dan mencapai matlamat anda tanpa berusaha untuk mengekalkan kehidupan yang stabil. Anda boleh melakukan perjalanan dengan selesa, meneruskan hobi atau menghabiskan masa bersama orang tersayang.

Terdapat pilihan perancangan persaraan yang berbeza, seperti pelan pencen, akaun persaraan individu (IRA) dan pelan 401 (k). Kesemuanya membantu anda menikmati keselamatan kewangan dan ketenangan fikiran semasa tahun persaraan anda. Walau bagaimanapun, kami akan mengkaji lebih mendalam jenis pelan persaraan ini dalam bahagian berikut.

Berapa Banyak Yang Anda Perlukan Untuk Persaraan?

Berapa banyak yang anda perlu simpan untuk persaraan bergantung pada keadaan dan matlamat anda. Jadi, cara terbaik untuk menentukan jumlah wang yang perlu dibelanjakan untuk ini ialah bekerjasama dengan penasihat kewangan untuk membuat pelan persaraan yang memenuhi keperluan anda.

Walau bagaimanapun, berikut ialah beberapa faktor yang boleh membantu anda menentukan jumlah simpanan yang anda perlukan:

- Matlamat persaraan dan gaya hidup: Fikirkan tentang jenis gaya hidup yang anda ingin miliki semasa bersara. Kemudian senaraikan berapa banyak wang yang anda perlukan untuk menampung perbelanjaan ini.

- Anggaran perbelanjaan: Anggarkan perbelanjaan masa depan anda, termasuk penjagaan kesihatan, perumahan, makanan, pengangkutan dan perbelanjaan sara hidup yang lain.

- Jangka hayat: Bunyinya agak menyedihkan, tetapi realitinya ialah anda perlu mempertimbangkan sejarah keluarga dan kesihatan semasa anda untuk mendapatkan anggaran jangka hayat anda. Ia akan membantu anda menentukan berapa lama anda memerlukan simpanan persaraan anda.

- Inflasi: Inflasi boleh menghakis nilai simpanan anda dari semasa ke semasa, jadi adalah penting untuk mengambil kira kesan inflasi ke atas simpanan persaraan anda.

- Umur bersara: Umur di mana anda merancang untuk bersara juga boleh mempengaruhi jumlah yang anda perlu simpan. Lebih cepat anda bersara, lebih lama anda memerlukan simpanan persaraan anda untuk bertahan.

- faedah Keselamatan Sosial: Pertimbangkan berapa banyak yang anda akan terima daripada faedah Keselamatan Sosial dan bagaimana ia akan menjejaskan pendapatan persaraan anda.

- Pulangan pelaburan: Bukan semua orang ada pelaburan. Walau bagaimanapun, pulangan pelaburan persaraan anda juga boleh mempengaruhi jumlah yang anda perlu simpan. Pulangan yang lebih tinggi mungkin bermakna anda perlu menyimpan lebih sedikit, manakala pulangan yang lebih rendah mungkin bermakna anda perlu menyimpan lebih banyak.

Satu lagi cara untuk mengetahui berapa banyak wang yang anda perlukan semasa bersara adalah dengan menggunakan Peraturan Ibu Jari: Asingkan sekurang-kurangnya 15% daripada pendapatan bawa pulang anda untuk persaraan.

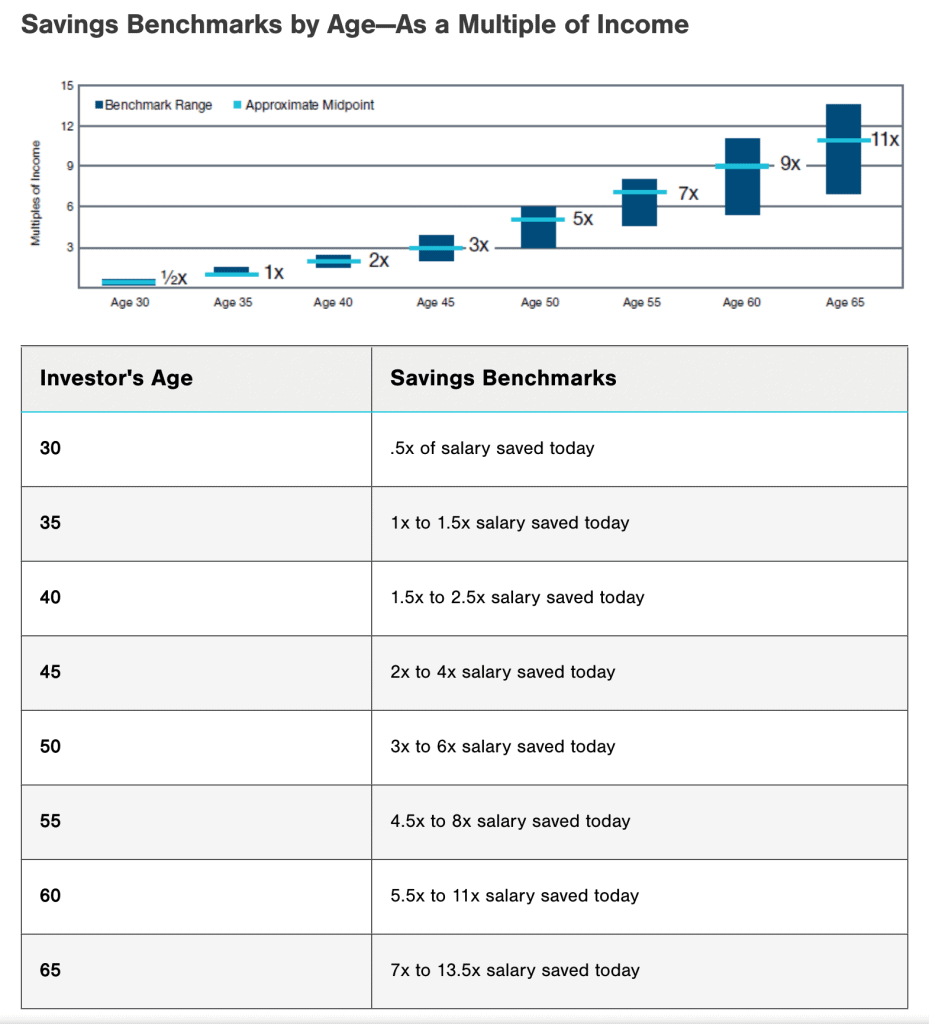

Akhir sekali, anda boleh merujuk kepada tanda aras simpanan mengikut umur di bawah untuk melihat berapa banyak yang anda perlu sediakan.

Ingat bahawa perkara di atas adalah garis panduan am sahaja dan keperluan simpanan persaraan anda mungkin berbeza-beza.

4 Pelan Persaraan Biasa Pada 2023

Berikut adalah beberapa pelan persaraan terbaik untuk anda pertimbangkan:

1/ 401(k) Pelan

Pelan simpanan persaraan yang ditawarkan oleh majikan anda ini membolehkan anda menyumbang wang sebelum cukai daripada gaji anda ke akaun pelaburan. Beberapa organisasi juga menyediakan sumbangan yang sepadan untuk membantu anda merancang masa hadapan.

2/ 403b Rancangan Persaraan

Perancangan persaraan dengan pelan 403(b) ialah pilihan yang baik untuk pekerja organisasi yang dikecualikan cukai. Pelan ini ditawarkan hanya oleh organisasi yang dikecualikan cukai seperti sekolah awam, universiti dan organisasi bukan untung.

Sama seperti Pelan 401(k), pelan 403(b) membolehkan anda menyumbang dolar sebelum cukai daripada gaji anda ke dalam akaun pelaburan. Caruman dan pendapatan berkembang tanpa cukai sehingga anda mengeluarkan wang semasa bersara.

3/ Akaun Persaraan Individu (IRA)

An Akaun Persaraan Individu (IRA) ialah sejenis akaun persaraan peribadi yang boleh anda buka sendiri atau melalui institusi kewangan. Tidak seperti pelan 401(k) atau 403(b), IRA tidak disediakan oleh majikan. Ia boleh memberi manfaat terutamanya untuk individu yang bekerja sendiri atau mereka yang bekerja sambilan.

Selain itu, anda boleh memilih antara IRA tradisional, yang menawarkan sumbangan tertunda cukai, atau IRA Roth, yang menawarkan pengeluaran tanpa cukai semasa bersara.

4/ Pelan pencen

Pelan pencen adalah sejenis pelan persaraan yang ditaja oleh majikan. Ia direka untuk memberi pekerja pendapatan persaraan yang terjamin bergantung pada gaji dan tahun perkhidmatan mereka dengan syarikat.

Dengan pelan pencen, anda biasanya tidak membuat caruman kepada simpanan persaraan anda sendiri. Sebaliknya, majikan anda bertanggungjawab untuk menguruskan pelaburan dan memastikan mereka mempunyai wang yang mencukupi dalam rancangan untuk membayar faedah persaraan.

Bagaimana Saya Memulakan Perancangan Persaraan?

Memulakan perancangan persaraan mungkin kelihatan menggembirakan, tetapi penting untuk bermula secepat mungkin. Berikut ialah beberapa petunjuk untuk anda bermula:

1/ Tetapkan matlamat persaraan

Mulakan dengan menetapkan matlamat khusus untuk persaraan anda, bermula dengan soalan seperti:

- Bilakah saya mahu bersara (berapa umur)?

- Apakah gaya hidup yang saya mahu miliki?

- Apakah aktiviti yang ingin saya lakukan?

Soalan-soalan ini akan memberi anda gambaran yang lebih jelas tentang jumlah wang yang anda perlukan untuk simpan dan jenis pelaburan yang mungkin anda perlukan. Walaupun mungkin sukar untuk dibayangkan sekarang, ini akan membantu anda mengetahui matlamat anda yang tepat dan menjimatkan 1% lebih baik setiap hari.

Atau anda boleh menyediakan pemindahan automatik untuk perancangan persaraan anda. Ini adalah cara yang bagus untuk memastikan anda menyumbang secara konsisten kepada akaun persaraan anda.

2/ Anggarkan Perbelanjaan Persaraan

Anggarkan jumlah yang anda perlukan semasa bersara dengan melihat perbelanjaan semasa anda dan bagaimana ia mungkin berubah semasa bersara. Anda boleh menggunakan dalam talian kalkulator persaraan untuk membantu anda menganggarkan perbelanjaan persaraan anda.

Walau bagaimanapun, sesetengah pakar mengesyorkan menggantikan 70% hingga 90% daripada pendapatan pra-persaraan tahunan anda menggunakan simpanan dan Keselamatan Sosial.

3/ Kira Pendapatan Persaraan

Tentukan jumlah pendapatan persaraan yang anda boleh jangkakan daripada sumber seperti Keselamatan Sosial, pencen dan pelaburan. Pendapatan keseluruhan akan membantu menentukan jumlah simpanan tambahan yang anda perlukan untuk mencapai matlamat persaraan anda.

Kemudian, anda boleh membandingkannya dengan anggaran perbelanjaan persaraan anda untuk menentukan sama ada anda perlu menyimpan wang tambahan.

4/ Membangunkan pelan persaraan

Sebaik sahaja anda mempunyai matlamat persaraan anda, anggaran perbelanjaan dan pendapatan yang dijangkakan, buat rancangan untuk menyimpan untuk persaraan berdasarkannya.

Anda boleh mempertimbangkan pilihan simpanan persaraan berbeza yang tersedia, seperti pelan persaraan tajaan majikan, akaun persaraan individu (IRA) dan akaun pelaburan bercukai. Bertujuan untuk menyimpan sekurang-kurangnya 15% daripada pendapatan anda untuk persaraan.

5/ Semak dan laraskan dengan kerap

Mengkaji dan melaraskan pelan persaraan anda dengan kerap adalah penting untuk kekal di landasan untuk mencapai matlamat persaraan anda. Berikut ialah beberapa sebab mengapa anda perlu menyemak dan melaraskan pelan anda dengan kerap:

- Perubahan dalam keadaan hidup anda seperti perkahwinan, pertukaran pekerjaan dan isu kesihatan boleh memberi kesan kepada simpanan persaraan anda.

- Perubahan dalam ekonomi dan landskap pelaburan (cth kemelesetan)

- Perubahan dalam matlamat persaraan anda. Sebagai contoh, anda mungkin memutuskan untuk bersara lebih awal atau lebih lewat daripada yang anda rancangkan pada asalnya, atau anda mungkin mahu melaraskan gaya hidup persaraan anda.

Jika anda gagal mencapai matlamat anda, cuba tingkatkan sumbangan anda, ubah strategi pelaburan anda atau semak semula rancangan persaraan anda.

6/ Pertimbangkan untuk bekerja dengan penasihat kewangan

Seperti yang dinyatakan di atas, cara terbaik untuk merancang persaraan yang berjaya adalah dengan mempunyai penasihat kewangan. Penasihat kewangan boleh membantu anda membuat pelan persaraan yang diperibadikan dan memberikan panduan tentang strategi pelaburan, perancangan cukai dan topik perancangan persaraan yang lain.

Dan apabila memilih penasihat kewangan, cari seseorang yang berpengalaman dalam perancangan persaraan dan mempunyai kewajipan fidusiari untuk bertindak demi kepentingan terbaik anda.

Takeaways Utama

Perancangan persaraan adalah aspek penting dalam kehidupan kewangan anda yang memerlukan pertimbangan yang teliti dan pemikiran strategik. Dengan bermula awal, menentukan matlamat persaraan anda, menyimpan secara konsisten, mempelbagaikan pelaburan anda dan menyemak serta menyesuaikan pelan anda dengan kerap, anda boleh berusaha ke arah mencapai persaraan yang selesa dan terjamin dari segi kewangan.

Jika anda sedang mencari cara yang dinamik dan menarik untuk mendidik orang lain tentang kepentingan perancangan persaraan, AhaSlides boleh tolong! Dengan kami ciri interaktif dan boleh disesuaikan template, anda boleh membuat pembentangan yang menarik dan bermaklumat yang menarik perhatian khalayak anda dan memberi inspirasi kepada mereka untuk mempunyai matlamat perancangan persaraan.

Mulakan perancangan persaraan hari ini dan ambil langkah pertama ke arah masa depan yang terjamin dari segi kewangan!

FAQ

Ada soalan? Kami ada jawapan.