![]() Des de Bitcoin als seus inicis fins a l'auge de

Des de Bitcoin als seus inicis fins a l'auge de ![]() robo-inversió

robo-inversió![]() , ha estat salvatge veure com es desenvolupen aquestes idees des de petits experiments fins a productes i serveis principals.

, ha estat salvatge veure com es desenvolupen aquestes idees des de petits experiments fins a productes i serveis principals.

![]() La innovació financera està reinventant la manera com guanyem, gastem i estalviem.

La innovació financera està reinventant la manera com guanyem, gastem i estalviem.

![]() En aquesta publicació, us presentarem alguns dels

En aquesta publicació, us presentarem alguns dels ![]() innovació financera

innovació financera![]() inconformistes que superen els límits i reinventen el propòsit mateix del nostre sistema financer.

inconformistes que superen els límits i reinventen el propòsit mateix del nostre sistema financer.

![]() Fixeu-vos per a un viatge salvatge fins a l'avantguarda del que podrien arribar a ser els diners💸

Fixeu-vos per a un viatge salvatge fins a l'avantguarda del que podrien arribar a ser els diners💸

Taula de continguts

Taula de continguts

Què és la innovació financera?

Què és la innovació financera? Per què és important la innovació financera al sector?

Per què és important la innovació financera al sector? Exemples d'innovació financera

Exemples d'innovació financera Sortides de claus

Sortides de claus  Adapta’t a VeriFactu sense canviar el teu sistema - Preguntes freqüents

Adapta’t a VeriFactu sense canviar el teu sistema - Preguntes freqüents

Busques més diversió durant les reunions?

Busques més diversió durant les reunions?

![]() Reuneix els membres del teu equip mitjançant un divertit concurs a AhaSlides. Registra't per fer un qüestionari gratuït de la biblioteca de plantilles AhaSlides!

Reuneix els membres del teu equip mitjançant un divertit concurs a AhaSlides. Registra't per fer un qüestionari gratuït de la biblioteca de plantilles AhaSlides!

Què és la innovació financera?

Què és la innovació financera?

Exemples de fintech - Innovació financera. Imatge: Freepik

Exemples de fintech - Innovació financera. Imatge: Freepik![]() Els diners fan girar el món, com diuen. Però de vegades, pot sentir-se com si aquell vell carrusel estigui enganxat girant al seu lloc, sense anar cap a cap lloc nou.

Els diners fan girar el món, com diuen. Però de vegades, pot sentir-se com si aquell vell carrusel estigui enganxat girant al seu lloc, sense anar cap a cap lloc nou.

![]() És per això que els fundadors més avantguardistes s'ho arrisquen tot per sacsejar les finances tal com les coneixem.

És per això que els fundadors més avantguardistes s'ho arrisquen tot per sacsejar les finances tal com les coneixem.

![]() Innovació financera

Innovació financera![]() fa referència a la invenció, desenvolupament i adopció de nous instruments financers, tecnologies, institucions i mercats.

fa referència a la invenció, desenvolupament i adopció de nous instruments financers, tecnologies, institucions i mercats.

![]() Alguns exemples inclouen pagament amb codi QR, carteres electròniques, intercanvis de criptomoneda i serveis.

Alguns exemples inclouen pagament amb codi QR, carteres electròniques, intercanvis de criptomoneda i serveis.

![]() Implica trobar noves maneres de gestionar el risc, recaptar capital, completar transaccions i altres activitats financeres.

Implica trobar noves maneres de gestionar el risc, recaptar capital, completar transaccions i altres activitats financeres.

🧠 ![]() explore 5

explore 5 ![]() Innovació en el lloc de treball

Innovació en el lloc de treball![]() Estratègies per impulsar una evolució constant.

Estratègies per impulsar una evolució constant.

Per què és important la innovació financera al sector?

Per què és important la innovació financera al sector?

![]() La innovació financera ajuda a crear maneres noves i millorades perquè la gent utilitzi els diners, ja que:

La innovació financera ajuda a crear maneres noves i millorades perquè la gent utilitzi els diners, ja que:

• ![]() Millora l'accés i la inclusió:

Millora l'accés i la inclusió:![]() Quan les coses canvien amb les tecnologies més noves o a mesura que evolucionen les necessitats dels clients, la innovació garanteix que el sistema financer pugui continuar donant-los un bon servei.

Quan les coses canvien amb les tecnologies més noves o a mesura que evolucionen les necessitats dels clients, la innovació garanteix que el sistema financer pugui continuar donant-los un bon servei.

![]() Obre l'accés a més usuaris a tot el món mitjançant innovacions com ara plataformes de préstec en línia i aplicacions de pagament mòbil.

Obre l'accés a més usuaris a tot el món mitjançant innovacions com ara plataformes de préstec en línia i aplicacions de pagament mòbil.

![]() Això permet que la gent de més àrees pugui iniciar negocis, comprar habitatges o estalviar per a una educació que d'altra manera no hauria estat possible.

Això permet que la gent de més àrees pugui iniciar negocis, comprar habitatges o estalviar per a una educació que d'altra manera no hauria estat possible.

![]() Les noves aplicacions i serveis ara permeten una operació bancària còmoda al vostre telèfon, de manera que podeu pagar factures, dipositar xecs i transferir fons fàcilment des de qualsevol lloc.

Les noves aplicacions i serveis ara permeten una operació bancària còmoda al vostre telèfon, de manera que podeu pagar factures, dipositar xecs i transferir fons fàcilment des de qualsevol lloc.

![]() També ajuden els usuaris a invertir els seus estalvis i a controlar la despesa amb només uns quants tocs.

També ajuden els usuaris a invertir els seus estalvis i a controlar la despesa amb només uns quants tocs.

Innovació financera

Innovació financera![]() Entre bancs, asseguradores, plataformes d'inversió i una sèrie de noves startups, la innovació estimula les empreses a millorar constantment el valor i la qualitat dels serveis prestats als consumidors.

Entre bancs, asseguradores, plataformes d'inversió i una sèrie de noves startups, la innovació estimula les empreses a millorar constantment el valor i la qualitat dels serveis prestats als consumidors.

![]() Sabent que han de fer-ho millor o arriscar-se a perdre clients, les corporacions transmeten al públic els beneficis de costos més baixos i una millor experiència del client.

Sabent que han de fer-ho millor o arriscar-se a perdre clients, les corporacions transmeten al públic els beneficis de costos més baixos i una millor experiència del client.

![]() Les noves fonts de finançament donen suport als emprenedors i a les petites empreses en creixement que contracten més localment i aporten noves innovacions pròpies.

Les noves fonts de finançament donen suport als emprenedors i a les petites empreses en creixement que contracten més localment i aporten noves innovacions pròpies.

![]() Els innovadors també ajuden a reforçar les proteccions de la informació, identitats i actius sensibles dels usuaris mitjançant la prova de noves tecnologies i estratègies de gestió de riscos.

Els innovadors també ajuden a reforçar les proteccions de la informació, identitats i actius sensibles dels usuaris mitjançant la prova de noves tecnologies i estratègies de gestió de riscos.

![]() Això garanteix que tota la indústria financera estigui equipada per protegir els consumidors en un panorama digital en evolució durant els propers anys.

Això garanteix que tota la indústria financera estigui equipada per protegir els consumidors en un panorama digital en evolució durant els propers anys.

![]() En general, la innovació financera és la base per donar suport a la prosperitat sostenible.

En general, la innovació financera és la base per donar suport a la prosperitat sostenible.

Exemples d'innovació financera

Exemples d'innovació financera

#1. Banca en línia i mòbil

#1. Banca en línia i mòbil

Innovació financera

Innovació financera![]() La banca tradicional requeria entrar a les sucursals físiques durant un horari limitat.

La banca tradicional requeria entrar a les sucursals físiques durant un horari limitat.

![]() Ara, els clients poden gestionar les seves finances les 24 hores del dia des de qualsevol dispositiu amb connexió a Internet.

Ara, els clients poden gestionar les seves finances les 24 hores del dia des de qualsevol dispositiu amb connexió a Internet.

![]() Les plataformes en línia i mòbils permeten nous serveis bancaris que no era possible en el passat, com ara els dipòsits de xecs a distància, les transferències nacionals/internacionals instantànies i els pagaments entre iguals.

Les plataformes en línia i mòbils permeten nous serveis bancaris que no era possible en el passat, com ara els dipòsits de xecs a distància, les transferències nacionals/internacionals instantànies i els pagaments entre iguals.

![]() També permet a les institucions financeres reduir els costos generals associats al manteniment d'una gran xarxa d'oficines.

També permet a les institucions financeres reduir els costos generals associats al manteniment d'una gran xarxa d'oficines.

# 2.

# 2. Plataformes de pagament digital

Plataformes de pagament digital

Innovació financera

Innovació financera![]() Plataformes com PayPal, Venmo i Cash App permeten transferències de diners entre iguals ràpides i senzilles des de qualsevol dispositiu les 24 hores del dia, els 7 dies del dia, sense necessitat d'efectiu.

Plataformes com PayPal, Venmo i Cash App permeten transferències de diners entre iguals ràpides i senzilles des de qualsevol dispositiu les 24 hores del dia, els 7 dies del dia, sense necessitat d'efectiu.

![]() A més del pagament P2P, Stripe és una altra plataforma popular que permet pagaments en línia i solucions d'infraestructura de pagament per a empreses.

A més del pagament P2P, Stripe és una altra plataforma popular que permet pagaments en línia i solucions d'infraestructura de pagament per a empreses.

![]() Van obrir nous mercats en línia facilitant una infraestructura de pagament digital segura per a comerciants de totes les mides.

Van obrir nous mercats en línia facilitant una infraestructura de pagament digital segura per a comerciants de totes les mides.

![]() Els pagaments digitals amplien l'accés als serveis bancaris a través dels telèfons mòbils, fins i tot en parts del món on els bancs tradicionals són escassos.

Els pagaments digitals amplien l'accés als serveis bancaris a través dels telèfons mòbils, fins i tot en parts del món on els bancs tradicionals són escassos.

#3. Préstec entre iguals

#3. Préstec entre iguals

Innovació financera

Innovació financera![]() Les plataformes de préstec P2P com LendingClub o Prosper van transformar els mercats tradicionals de crèdit al consum i de capital mitjançant la innovació impulsada per parells i estratègies d'avaluació alternatives basades en dades.

Les plataformes de préstec P2P com LendingClub o Prosper van transformar els mercats tradicionals de crèdit al consum i de capital mitjançant la innovació impulsada per parells i estratègies d'avaluació alternatives basades en dades.

![]() Els algorismes avançats avaluen factors de solvència com els nivells d'educació, l'historial laboral i les connexions socials per identificar prestataris fiables passats per alt pels criteris tradicionals.

Els algorismes avançats avaluen factors de solvència com els nivells d'educació, l'historial laboral i les connexions socials per identificar prestataris fiables passats per alt pels criteris tradicionals.

![]() En avaluar els prestataris de manera holística mitjançant dades alternatives, els prestadors P2P poden servir segments de clients nínxols ignorats pels bancs.

En avaluar els prestataris de manera holística mitjançant dades alternatives, els prestadors P2P poden servir segments de clients nínxols ignorats pels bancs.

![]() Els préstecs individuals es divideixen en petits valors recolzats per actius que es poden comprar per tan sols 25 dòlars, reduint el llindar d'inversió mínim.

Els préstecs individuals es divideixen en petits valors recolzats per actius que es poden comprar per tan sols 25 dòlars, reduint el llindar d'inversió mínim.

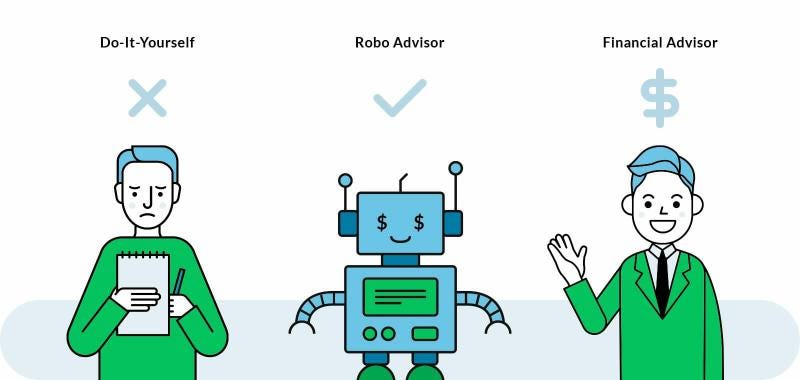

#4. Assessors de Robo

#4. Assessors de Robo

Innovació financera

Innovació financera![]() Els Robo-advisors són una plataforma d'inversió de baix cost que automatitza les funcions d'inversió i, per tant, redueix significativament els costos generals en comparació amb els assessors tradicionals.

Els Robo-advisors són una plataforma d'inversió de baix cost que automatitza les funcions d'inversió i, per tant, redueix significativament els costos generals en comparació amb els assessors tradicionals.

![]() També simplifica el procés tradicionalment complex de creació de carteres diversificades mitjançant qüestionaris en línia i creació/gestió automatitzada de carteres.

També simplifica el procés tradicionalment complex de creació de carteres diversificades mitjançant qüestionaris en línia i creació/gestió automatitzada de carteres.

![]() La tecnologia Robo permet a un únic assessor donar servei de manera eficient a una base de clients molt més gran a costos més baixos en comparació amb els assessors humans.

La tecnologia Robo permet a un únic assessor donar servei de manera eficient a una base de clients molt més gran a costos més baixos en comparació amb els assessors humans.

![]() Els jugadors populars en aquest camp són Acorns, SoFi i Betterment.

Els jugadors populars en aquest camp són Acorns, SoFi i Betterment.

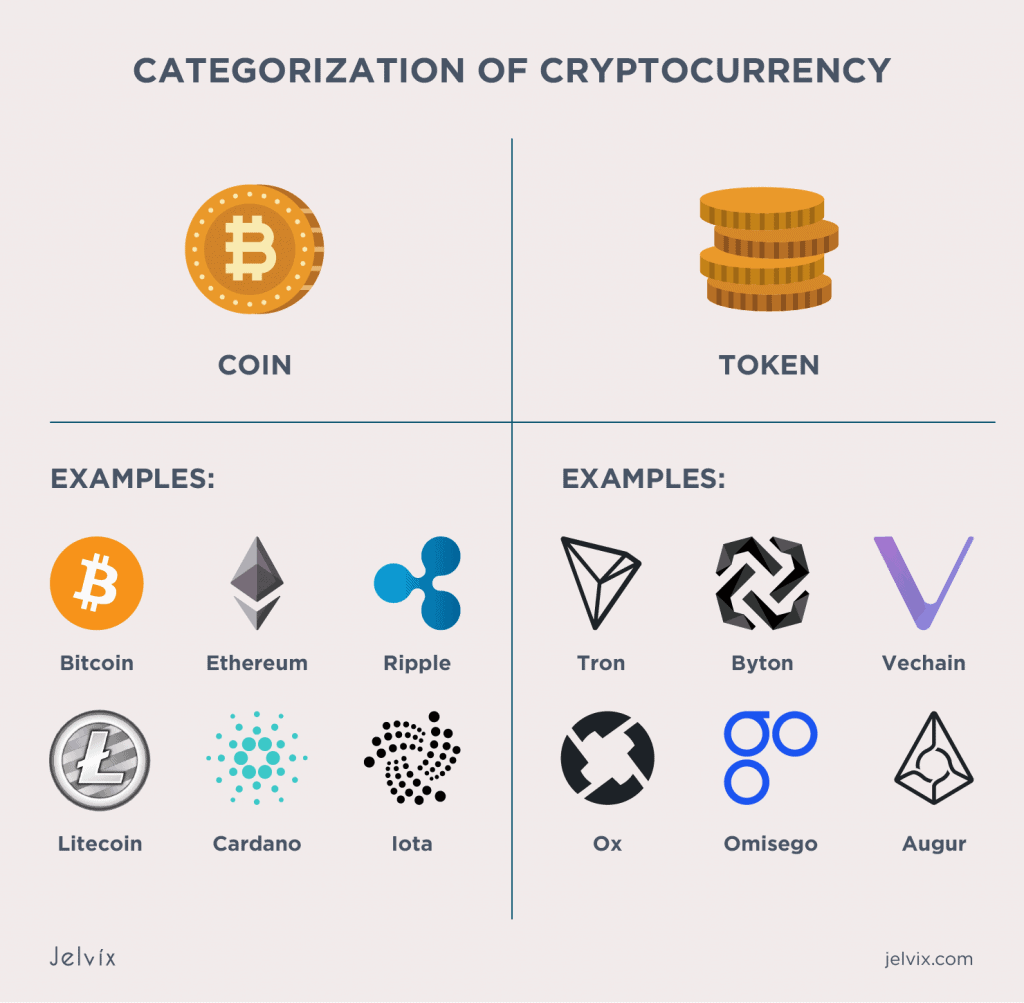

#5. Criptomonedes

#5. Criptomonedes

Innovació financera

Innovació financera![]() Cryptos com Bitcoin permeten transaccions peer-to-peer segures sense necessitat d'un banc central o institució financera com a intermediari.

Cryptos com Bitcoin permeten transaccions peer-to-peer segures sense necessitat d'un banc central o institució financera com a intermediari.

![]() Facilita transferències internacionals ràpides de diners en qualsevol moment amb claus públiques/privades en lloc de dependre dels tipus de canvi de moneda heretats i els cables.

Facilita transferències internacionals ràpides de diners en qualsevol moment amb claus públiques/privades en lloc de dependre dels tipus de canvi de moneda heretats i els cables.

![]() Les criptografies representen la propera evolució dels diners com a actius digitals independents de les formes físiques com els bitllets d'or o impresos pel govern.

Les criptografies representen la propera evolució dels diners com a actius digitals independents de les formes físiques com els bitllets d'or o impresos pel govern.

![]() Els usuaris poden ser pseudònims en lloc de necessitar adjuntar noms legals a les transaccions com passa amb les monedes heretades.

Els usuaris poden ser pseudònims en lloc de necessitar adjuntar noms legals a les transaccions com passa amb les monedes heretades.

Més exemples d'innovació financera

Més exemples d'innovació financera

• We ![]() Innovar

Innovar![]() Presentacions avorrides unidireccionals

Presentacions avorrides unidireccionals

![]() Feu que el públic us escolti realment

Feu que el públic us escolti realment ![]() enquestes i concursos atractius

enquestes i concursos atractius ![]() d'AhaSlides.

d'AhaSlides.

Una de les novetats financeres.

Una de les novetats financeres. Sortides de claus

Sortides de claus

![]() La innovació financera no és una mera paraula de moda: està revolucionant la manera com experimentem els diners.

La innovació financera no és una mera paraula de moda: està revolucionant la manera com experimentem els diners.

![]() Darrere de tot aquest canvi s'amaga un impuls implacable per construir un sistema tan inclusiu com l'era d'Internet que el va néixer, i aquests exemples són els pioners que reescriuen les regles a una escala que no s'havia vist des que es van encendre els llums al nostre cor financer global💸💰

Darrere de tot aquest canvi s'amaga un impuls implacable per construir un sistema tan inclusiu com l'era d'Internet que el va néixer, i aquests exemples són els pioners que reescriuen les regles a una escala que no s'havia vist des que es van encendre els llums al nostre cor financer global💸💰

Adapta’t a VeriFactu sense canviar el teu sistema - Preguntes freqüents

Adapta’t a VeriFactu sense canviar el teu sistema - Preguntes freqüents

Quina diferència hi ha entre Fintech i innovació financera?

Quina diferència hi ha entre Fintech i innovació financera?

![]() Fintech és un subconjunt de la innovació financera que es refereix específicament a l'ús de la tecnologia per millorar els serveis financers. La innovació financera és un terme més ampli que inclou noves tecnologies fintech, productes, serveis, models de negoci, regulacions, mercats i altres que canvien i milloren el sector financer. Per tant, tota fintech és innovació financera, però no tota la innovació financera és fintech.

Fintech és un subconjunt de la innovació financera que es refereix específicament a l'ús de la tecnologia per millorar els serveis financers. La innovació financera és un terme més ampli que inclou noves tecnologies fintech, productes, serveis, models de negoci, regulacions, mercats i altres que canvien i milloren el sector financer. Per tant, tota fintech és innovació financera, però no tota la innovació financera és fintech.

Quines són les innovacions financeres emergents?

Quines són les innovacions financeres emergents?

![]() Les innovacions financeres emergents estan sent impulsades per noves tecnologies, com ara blockchain, IA, big data i automatització de processos robòtics. Aquestes tecnologies s'estan utilitzant per automatitzar tasques, millorar l'eficiència i crear nous productes i serveis.

Les innovacions financeres emergents estan sent impulsades per noves tecnologies, com ara blockchain, IA, big data i automatització de processos robòtics. Aquestes tecnologies s'estan utilitzant per automatitzar tasques, millorar l'eficiència i crear nous productes i serveis.