Pensionering Planlægning er en vigtig opgave, som ikke bør undgås eller forsømmes i alles liv. Det er aldrig for tidligt at begynde at planlægge din pension, da det sikrer et behageligt liv uden at bekymre dig om penge i de senere år. Selvom du er velhavende nu, kan ingen forudsige, hvad der kommer (som Covid-19-pandemien for to år siden). Så det er altid klogt at være forberedt.

Pensionsplanlægning er den bedste måde at sikre, at dine gyldne år er behagelige og stressfri. I dette blogindlæg vil vi dykke dybere ned i vigtigheden af pensionsplanlægning og trin til, hvordan du kommer i gang.

Lad os få det i gang!

Indholdsfortegnelse

Start på få sekunder.

Få den bedste quizskabelon til små forsamlinger! Tilmeld dig gratis, og tag hvad du vil have fra skabelonbiblioteket!

🚀 Til skyerne ☁️

Tips til bedre engagement

Hvad er pensionsplanlægning?

Pensionsplanlægning er den måde, du bestemmer dine pensionsmål på og opretter en økonomisk plan for at nå disse mål. For at have en komplet pensionsordning skal du tage tre trin:

- Vurder din nuværende økonomiske situation;

- Estimer de omkostninger, du har brug for i fremtiden;

- Lav en strategi for at sikre, at du har penge nok til at opretholde din ønskede livsstil efter pensionering.

Pensionsplanlægning giver økonomisk sikkerhed og ro i sindet i dine gyldne år. Det giver dig mulighed for at "leve" det liv, du ønsker, og nå dine mål uden at arbejde for at opretholde et stabilt liv. Du kan nemt rejse, dyrke hobbyer eller tilbringe tid med dine kære.

Der er forskellige muligheder for pensionsplanlægning, såsom pensionsordninger, individuelle pensionskonti (IRA) og 401(k)-ordninger. De hjælper dig alle med at nyde økonomisk sikkerhed og ro i sindet i dine pensionistår. Vi vil dog grave dybere ned i disse typer pensionsordninger i de følgende afsnit.

Hvor meget har du brug for til pension?

Hvor meget du skal spare op til pension, afhænger af dine forhold og mål. Så, den bedste måde at bestemme, hvor mange penge du skal bruge på dette, er at arbejde sammen med en finansiel rådgiver for at skabe en pensionsordning, der opfylder dine behov.

Men her er nogle faktorer, der kan hjælpe dig med at bestemme, hvor meget du skal spare:

- Pensionsmål og livsstil: Tænk over, hvilken slags livsstil du gerne vil have som pensionist. Angiv derefter, hvor mange penge du skal bruge til at dække disse udgifter.

- Anslåede udgifter: Estimer dine fremtidige udgifter, herunder sundhedspleje, bolig, mad, transport og andre leveomkostninger.

- Forventede levealder: Det lyder lidt trist, men virkeligheden er, at du skal overveje din familiehistorie og nuværende helbred for at få et skøn over din forventede levetid. Det hjælper dig med at bestemme, hvor længe du skal bruge din pensionsopsparing.

- Inflation: Inflation kan udhule værdien af din opsparing over tid, så det er vigtigt at tage højde for inflationens indvirkning på din pensionsopsparing.

- Pensionsalder: Den alder, hvor du planlægger at gå på pension, kan også påvirke, hvor meget du skal spare op. Jo før du går på pension, jo længere har du brug for, at din pensionsopsparing holder.

- Sociale ydelser: Overvej, hvor meget du vil modtage fra sociale ydelser, og hvordan det vil påvirke din pensionsindkomst.

- Investeringsafkast: Ikke alle har investeringer. Afkastet af dine pensionsinvesteringer kan dog også påvirke, hvor meget du skal spare op. Et højere afkast kan betyde, at du skal spare mindre, mens et lavere afkast kan betyde, at du skal spare mere.

En anden måde at finde ud af, hvor mange penge du har brug for i pension, er ved at bruge tommelfingerreglerne: Afsæt mindst 15 % af din hjemkomstindkomst til pension.

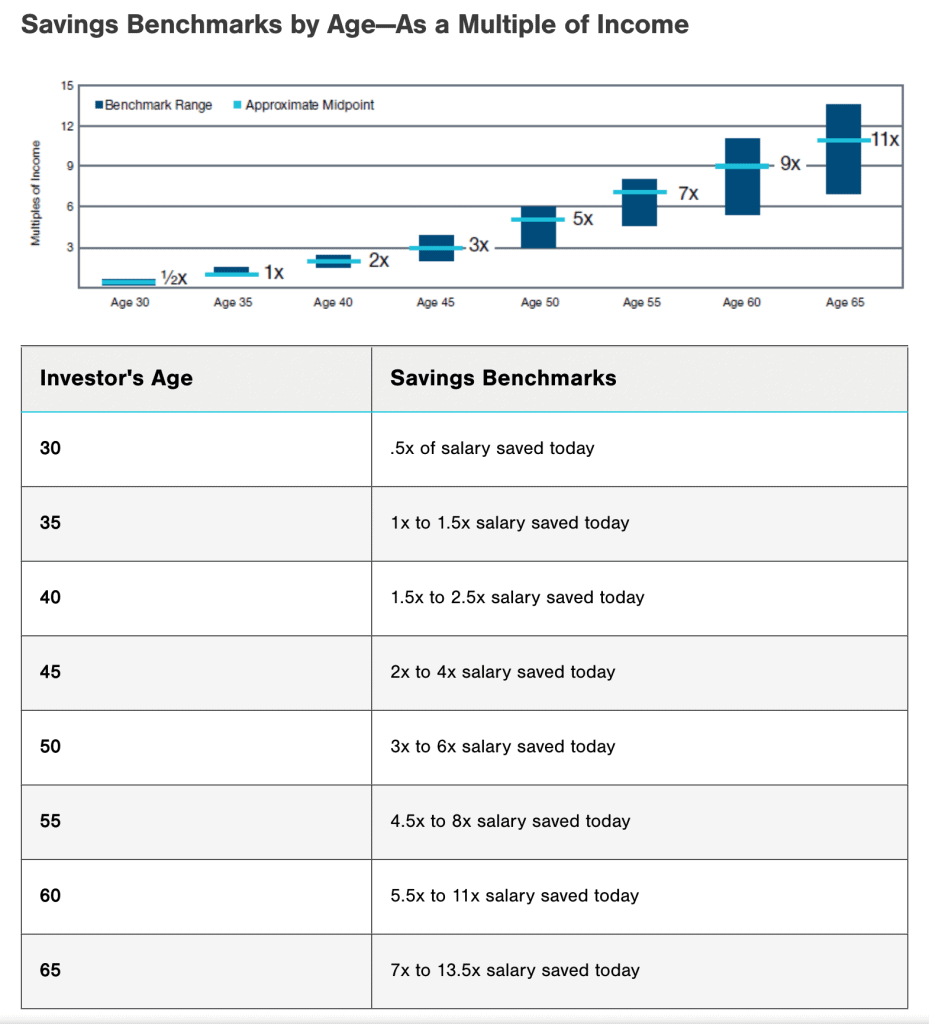

Endelig kan du henvise til opsparingsbenchmarks efter alder nedenfor for at se, hvor meget du skal forberede.

Husk, at ovenstående kun er generelle retningslinjer, og dine behov for pensionsopsparing kan variere.

4 almindelige pensionsordninger i 2023

Her er nogle af de bedste pensionsordninger for dig at overveje:

1/ 401(k) Plan

Denne pensionsopsparing, der tilbydes af din arbejdsgiver, giver dig mulighed for at bidrage før skat fra din lønseddel til en investeringskonto. Flere organisationer giver også matchende bidrag for at hjælpe dig med at planlægge fremtiden.

2/ 403b Pensionsordning

Pensionsplanlægning med 403(b)-plan er et godt valg for ansatte i skattefrie organisationer. Denne plan tilbydes kun af skattefritaget organisationer såsom offentlige skoler, universiteter og non-profit organisationer.

I lighed med 401(k)-planen giver 403(b)-planen dig mulighed for at bidrage med dollars før skat fra din løn til en investeringskonto. Bidragene og indtjeningen vokser skattefrit, indtil du hæver pengene på pension.

3/ Individuel pensionskonto (IRA)

An Individuel pensionskonto (IRA) er en form for personlig pensionskonto, som du kan åbne på egen hånd eller gennem et pengeinstitut. I modsætning til en 401(k)- eller 403(b)-plan leveres en IRA ikke af en arbejdsgiver. Det kan især være en fordel for selvstændige eller dem, der arbejder på deltid.

Derudover kan du vælge mellem en traditionel IRA, som tilbyder skatteudskudte bidrag, eller en Roth IRA, som tilbyder skattefrie hævninger i pension.

4/ Pensionsordning

En pensionsordning er en slags arbejdsgiversponsoreret pensionsordning. Det er designet til at give medarbejderne en garanteret pensionsindkomst afhængig af deres løn og anciennitet i virksomheden.

Med en pensionsordning indbetaler du typisk ikke selv til aldersopsparingen. I stedet er din arbejdsgiver ansvarlig for at styre investeringerne og sikre, at de har penge nok i planen til at udbetale pensionsydelser.

Hvordan starter jeg pensionsplanlægning?

At starte pensionsplanlægning kan virke overvældende, men det er afgørende at begynde så hurtigt som muligt. Her er nogle tips til at komme i gang:

1/ Sæt pensionsmål

Start med at sætte specifikke mål for din pensionering, start med spørgsmål som:

- Hvornår vil jeg gå på pension (hvor gammel)?

- Hvilken livsstil vil jeg have?

- Hvilke aktiviteter vil jeg forfølge?

Disse spørgsmål vil give dig en klarere idé om, hvor mange penge du skal spare, og hvilke typer investeringer du kan få brug for. Selvom det kan være svært at visualisere nu, vil det hjælpe dig med at kende dit nøjagtige mål og spare endnu 1 % bedre hver dag.

Eller du kan oprette automatiske overførsler til din pensionsplanlægning. Det er en fantastisk måde at sikre, at du konsekvent bidrager til dine pensionskonti.

2/ Skønne pensionsudgifter

Estimer, hvor meget du har brug for i pension ved at se på dine nuværende udgifter, og hvordan de kan ændre sig i forbindelse med pensionering. Du kan bruge en online pensionsberegner for at hjælpe dig med at vurdere dine pensionsudgifter.

Nogle eksperter anbefaler dog at erstatte 70% til 90% af din årlige førtidspensionsindkomst ved at bruge opsparing og social sikring.

3/ Beregn pensionsindkomst

Bestem, hvor meget pensionsindkomst du kan forvente fra kilder som social sikring, pensioner og investeringer. Den samlede indkomst vil hjælpe med at bestemme, hvor meget yderligere opsparing du skal bruge for at nå dine pensionsmål.

Derefter kan du sammenligne det med dine anslåede pensionsudgifter for at afgøre, om du har brug for at spare yderligere penge.

4/ Udvikle en pensionsordning

Når du har dine pensionsmål, anslåede udgifter og forventede indtægter, skal du lave en plan for at spare op til pension baseret på dem.

Du kan overveje de forskellige tilgængelige pensionsopsparingsmuligheder, såsom arbejdsgiversponsorerede pensionsordninger, individuelle pensionskonti (IRA) og skattepligtige investeringskonti. Sigt efter at spare mindst 15 % af din indkomst til pension.

5/ Gennemgå og juster regelmæssigt

Regelmæssig gennemgang og justering af din pensionsplan er afgørende for at holde dig på sporet for at nå dine pensionsmål. Her er nogle grunde til, hvorfor du bør gennemgå og justere din plan regelmæssigt:

- Ændringer i dine livsbetingelser såsom ægteskab, jobskift og helbredsproblemer kan påvirke din pensionsopsparing.

- Ændringer i økonomien og investeringslandskabet (f.eks. recession)

- Ændringer i dine pensionsmål. For eksempel kan du beslutte dig for at gå på pension tidligere eller senere, end du oprindeligt havde planlagt, eller du vil måske tilpasse din pensionslivsstil.

Hvis du ikke når dine mål, så prøv at øge dine bidrag, ændre din investeringsstrategi eller revidere dine pensionsordninger.

6/ Overvej at arbejde med en finansiel rådgiver

Som nævnt ovenfor er den bedste måde at få succes med pensionsplanlægning at have en finansiel rådgiver. En finansiel rådgiver kan hjælpe dig med at oprette en personlig pensionsplan og give vejledning om investeringsstrategier, skatteplanlægning og andre emner vedrørende pensionsplanlægning.

Og når du vælger en finansiel rådgiver, skal du kigge efter en, der har erfaring med pensionsplanlægning og har en tillidspligt til at handle i din bedste interesse.

Nøgleforsøg

Pensionsplanlægning er et afgørende aspekt af dit økonomiske liv, som kræver omhyggelig overvejelse og strategisk tænkning. Ved at starte tidligt, bestemme dine pensionsmål, spare konsekvent, diversificere dine investeringer og gennemgå og justere din plan regelmæssigt, kan du arbejde hen imod at opnå en komfortabel og økonomisk sikker pension.

Hvis du leder efter en dynamisk og engagerende måde at oplyse andre om vigtigheden af pensionsplanlægning, AhaSlides kan hjælpe! Med vores interaktive funktioner og kan tilpasses skabeloner, kan du oprette engagerende og informative præsentationer, der fanger dit publikums opmærksomhed og inspirerer dem til at have pensionsplanlægningsmål.

Start pensionsplanlægning i dag, og tag det første skridt mod en økonomisk sikker fremtid!

Ofte stillede spørgsmål

Har du et spørgsmål? Vi har svar.