![]() Von Bitcoin in seinen Anfängen bis zum Aufstieg von

Von Bitcoin in seinen Anfängen bis zum Aufstieg von ![]() Robo-Investitionen

Robo-Investitionen![]() , es war aufregend zu beobachten, wie sich diese Ideen von kleinen Experimenten zu Mainstream-Produkten und -Dienstleistungen entwickelten.

, es war aufregend zu beobachten, wie sich diese Ideen von kleinen Experimenten zu Mainstream-Produkten und -Dienstleistungen entwickelten.

![]() Finanzinnovationen erfinden die Art und Weise, wie wir verdienen, ausgeben und sparen, neu.

Finanzinnovationen erfinden die Art und Weise, wie wir verdienen, ausgeben und sparen, neu.

![]() In diesem Beitrag stellen wir Ihnen einige der

In diesem Beitrag stellen wir Ihnen einige der ![]() finanzielle Innovation

finanzielle Innovation![]() Außenseiter, die Grenzen verschieben und den eigentlichen Zweck unseres Finanzsystems neu definieren.

Außenseiter, die Grenzen verschieben und den eigentlichen Zweck unseres Finanzsystems neu definieren.

![]() Schnallen Sie sich an für eine wilde Fahrt an die Spitze dessen, was aus Geld werden kann💸

Schnallen Sie sich an für eine wilde Fahrt an die Spitze dessen, was aus Geld werden kann💸

Inhaltsverzeichnis

Inhaltsverzeichnis

Was ist Finanzinnovation?

Was ist Finanzinnovation? Warum ist Finanzinnovation in der Branche wichtig?

Warum ist Finanzinnovation in der Branche wichtig? Beispiele für Finanzinnovationen

Beispiele für Finanzinnovationen Key Take Away

Key Take Away  Häufigste Fragen

Häufigste Fragen

Auf der Suche nach mehr Spaß bei Versammlungen?

Auf der Suche nach mehr Spaß bei Versammlungen?

![]() Hol deine Teammitglieder mit einem unterhaltsamen Quiz auf AhaSlides zusammen. Melde dich an, um das kostenlose Quiz aus der AhaSlides Vorlagensammlung zu nutzen!

Hol deine Teammitglieder mit einem unterhaltsamen Quiz auf AhaSlides zusammen. Melde dich an, um das kostenlose Quiz aus der AhaSlides Vorlagensammlung zu nutzen!

Was ist Finanzinnovation?

Was ist Finanzinnovation?

Beispiele für Fintech – Finanzinnovation. Bild: Freepik

Beispiele für Fintech – Finanzinnovation. Bild: Freepik![]() Geld regiert die Welt, wie man so schön sagt. Aber manchmal fühlt es sich so an, als ob das alte Karussell an Ort und Stelle feststeckt und nirgendwohin führt.

Geld regiert die Welt, wie man so schön sagt. Aber manchmal fühlt es sich so an, als ob das alte Karussell an Ort und Stelle feststeckt und nirgendwohin führt.

![]() Aus diesem Grund riskieren die fortschrittlichsten Gründer alles, um die Finanzwelt, wie wir sie kennen, aufzurütteln.

Aus diesem Grund riskieren die fortschrittlichsten Gründer alles, um die Finanzwelt, wie wir sie kennen, aufzurütteln.

![]() Finanzielle Innovation

Finanzielle Innovation![]() bezieht sich auf die Erfindung, Entwicklung und Einführung neuer Finanzinstrumente, Technologien, Institutionen und Märkte.

bezieht sich auf die Erfindung, Entwicklung und Einführung neuer Finanzinstrumente, Technologien, Institutionen und Märkte.

![]() Beispiele hierfür sind QR-Code-Zahlungen, elektronische Geldbörsen, Kryptowährungsbörsen und Dienstleistungen.

Beispiele hierfür sind QR-Code-Zahlungen, elektronische Geldbörsen, Kryptowährungsbörsen und Dienstleistungen.

![]() Dabei geht es darum, neue Wege für das Risikomanagement, die Kapitalbeschaffung, den Abschluss von Transaktionen und andere Finanzaktivitäten zu finden.

Dabei geht es darum, neue Wege für das Risikomanagement, die Kapitalbeschaffung, den Abschluss von Transaktionen und andere Finanzaktivitäten zu finden.

🧠 ![]() Entdecken Sie 5

Entdecken Sie 5 ![]() Innovation am Arbeitsplatz

Innovation am Arbeitsplatz![]() Strategien zur Förderung der ständigen Weiterentwicklung.

Strategien zur Förderung der ständigen Weiterentwicklung.

Warum ist Finanzinnovation in der Branche wichtig?

Warum ist Finanzinnovation in der Branche wichtig?

![]() Finanzinnovationen tragen dazu bei, neue und verbesserte Möglichkeiten für die Verwendung von Geld zu schaffen, da sie:

Finanzinnovationen tragen dazu bei, neue und verbesserte Möglichkeiten für die Verwendung von Geld zu schaffen, da sie:

• ![]() Verbessert Zugang und Inklusion:

Verbessert Zugang und Inklusion:![]() Wenn sich die Dinge mit neueren Technologien ändern oder sich die Bedürfnisse der Kunden weiterentwickeln, stellen Innovationen sicher, dass das Finanzsystem ihnen weiterhin gute Dienste leisten kann.

Wenn sich die Dinge mit neueren Technologien ändern oder sich die Bedürfnisse der Kunden weiterentwickeln, stellen Innovationen sicher, dass das Finanzsystem ihnen weiterhin gute Dienste leisten kann.

![]() Durch Innovationen wie Online-Kreditplattformen und mobile Zahlungs-Apps eröffnet es mehr Benutzern weltweit den Zugang.

Durch Innovationen wie Online-Kreditplattformen und mobile Zahlungs-Apps eröffnet es mehr Benutzern weltweit den Zugang.

![]() Dies ermöglicht es Menschen in mehr Gegenden, Unternehmen zu gründen, Häuser zu kaufen oder für Bildung zu sparen, was sonst vielleicht nicht möglich gewesen wäre.

Dies ermöglicht es Menschen in mehr Gegenden, Unternehmen zu gründen, Häuser zu kaufen oder für Bildung zu sparen, was sonst vielleicht nicht möglich gewesen wäre.

![]() Neue Apps und Dienste ermöglichen jetzt bequemes Banking auf Ihrem Telefon, sodass Sie von überall aus problemlos Rechnungen bezahlen, Schecks einzahlen und Geld überweisen können.

Neue Apps und Dienste ermöglichen jetzt bequemes Banking auf Ihrem Telefon, sodass Sie von überall aus problemlos Rechnungen bezahlen, Schecks einzahlen und Geld überweisen können.

![]() Sie unterstützen Benutzer dabei, ihre Ersparnisse anzulegen und ihre Ausgaben mit nur wenigen Fingertipps zu überwachen.

Sie unterstützen Benutzer dabei, ihre Ersparnisse anzulegen und ihre Ausgaben mit nur wenigen Fingertipps zu überwachen.

Finanzielle Innovation

Finanzielle Innovation![]() Bei Banken, Versicherern, Investmentplattformen und einer Vielzahl neuer Startups spornt Innovation Unternehmen dazu an, den Wert und die Qualität der für Verbraucher bereitgestellten Dienstleistungen ständig zu verbessern.

Bei Banken, Versicherern, Investmentplattformen und einer Vielzahl neuer Startups spornt Innovation Unternehmen dazu an, den Wert und die Qualität der für Verbraucher bereitgestellten Dienstleistungen ständig zu verbessern.

![]() Da Unternehmen wissen, dass sie ihre Leistung verbessern müssen oder das Risiko eingehen, Kunden zu verlieren, geben sie die Vorteile niedrigerer Kosten und eines besseren Kundenerlebnisses an die Öffentlichkeit weiter.

Da Unternehmen wissen, dass sie ihre Leistung verbessern müssen oder das Risiko eingehen, Kunden zu verlieren, geben sie die Vorteile niedrigerer Kosten und eines besseren Kundenerlebnisses an die Öffentlichkeit weiter.

![]() Neuartige Finanzierungsquellen unterstützen Unternehmer und wachsende Kleinunternehmen, die vor Ort mehr Mitarbeiter einstellen und eigene neue Innovationen einbringen.

Neuartige Finanzierungsquellen unterstützen Unternehmer und wachsende Kleinunternehmen, die vor Ort mehr Mitarbeiter einstellen und eigene neue Innovationen einbringen.

![]() Darüber hinaus tragen Innovatoren durch das Testen neuer Technologien und Strategien zum Risikomanagement dazu bei, den Schutz vertraulicher Informationen, Identitäten und Vermögenswerte der Benutzer zu stärken.

Darüber hinaus tragen Innovatoren durch das Testen neuer Technologien und Strategien zum Risikomanagement dazu bei, den Schutz vertraulicher Informationen, Identitäten und Vermögenswerte der Benutzer zu stärken.

![]() Dadurch wird sichergestellt, dass die gesamte Finanzbranche auch in den kommenden Jahren für den Schutz der Verbraucher in einer sich weiterentwickelnden digitalen Landschaft gerüstet bleibt.

Dadurch wird sichergestellt, dass die gesamte Finanzbranche auch in den kommenden Jahren für den Schutz der Verbraucher in einer sich weiterentwickelnden digitalen Landschaft gerüstet bleibt.

![]() Insgesamt ist Finanzinnovation die Grundlage für die Unterstützung nachhaltigen Wohlstands.

Insgesamt ist Finanzinnovation die Grundlage für die Unterstützung nachhaltigen Wohlstands.

Beispiele für Finanzinnovationen

Beispiele für Finanzinnovationen

#1. Online- und Mobile-Banking

#1. Online- und Mobile-Banking

Finanzielle Innovation

Finanzielle Innovation![]() Beim traditionellen Bankgeschäft musste man zu bestimmten Zeiten in die Filialen gehen.

Beim traditionellen Bankgeschäft musste man zu bestimmten Zeiten in die Filialen gehen.

![]() Jetzt können Kunden ihre Finanzen rund um die Uhr von jedem Gerät mit Internetverbindung aus verwalten.

Jetzt können Kunden ihre Finanzen rund um die Uhr von jedem Gerät mit Internetverbindung aus verwalten.

![]() Online- und mobile Plattformen ermöglichen neue Bankdienstleistungen, die in der Vergangenheit nicht möglich waren, wie z. B. Scheckeinzahlungen aus der Ferne, sofortige inländische/internationale Überweisungen und Peer-to-Peer-Zahlungen.

Online- und mobile Plattformen ermöglichen neue Bankdienstleistungen, die in der Vergangenheit nicht möglich waren, wie z. B. Scheckeinzahlungen aus der Ferne, sofortige inländische/internationale Überweisungen und Peer-to-Peer-Zahlungen.

![]() Außerdem können Finanzinstitute damit die Gemeinkosten senken, die mit der Aufrechterhaltung eines großen Filialnetzes verbunden sind.

Außerdem können Finanzinstitute damit die Gemeinkosten senken, die mit der Aufrechterhaltung eines großen Filialnetzes verbunden sind.

# 2.

# 2. Digitale Zahlungsplattformen

Digitale Zahlungsplattformen

Finanzielle Innovation

Finanzielle Innovation![]() Plattformen wie PayPal, Venmo und Cash App ermöglichen schnelle und einfache Peer-to-Peer-Geldtransfers von jedem Gerät rund um die Uhr, ohne dass Bargeld erforderlich ist.

Plattformen wie PayPal, Venmo und Cash App ermöglichen schnelle und einfache Peer-to-Peer-Geldtransfers von jedem Gerät rund um die Uhr, ohne dass Bargeld erforderlich ist.

![]() Neben P2P-Zahlungen ist Stripe eine weitere beliebte Plattform, die Online-Zahlungen und Zahlungsinfrastrukturlösungen für Unternehmen ermöglicht.

Neben P2P-Zahlungen ist Stripe eine weitere beliebte Plattform, die Online-Zahlungen und Zahlungsinfrastrukturlösungen für Unternehmen ermöglicht.

![]() Sie eröffneten neue Online-Marktplätze, indem sie eine sichere digitale Zahlungsinfrastruktur für Händler jeder Größe ermöglichten.

Sie eröffneten neue Online-Marktplätze, indem sie eine sichere digitale Zahlungsinfrastruktur für Händler jeder Größe ermöglichten.

![]() Digitale Zahlungen erweitern den Zugang zu Bankdienstleistungen über Mobiltelefone, selbst in Teilen der Welt, in denen es kaum traditionelle Banken gibt.

Digitale Zahlungen erweitern den Zugang zu Bankdienstleistungen über Mobiltelefone, selbst in Teilen der Welt, in denen es kaum traditionelle Banken gibt.

#3. Peer-to-Peer-Kreditvergabe

#3. Peer-to-Peer-Kreditvergabe

Finanzielle Innovation

Finanzielle Innovation![]() P2P-Kreditplattformen wie LendingClub oder Prosper haben die traditionellen Verbraucherkredit- und Kapitalmärkte durch Peer-gestützte Innovation und datengesteuerte alternative Bewertungsstrategien verändert.

P2P-Kreditplattformen wie LendingClub oder Prosper haben die traditionellen Verbraucherkredit- und Kapitalmärkte durch Peer-gestützte Innovation und datengesteuerte alternative Bewertungsstrategien verändert.

![]() Fortschrittliche Algorithmen bewerten Kreditwürdigkeitsfaktoren wie Bildungsniveau, berufliche Laufbahn und soziale Kontakte, um zuverlässige Kreditnehmer zu identifizieren, die von herkömmlichen Kriterien übersehen werden.

Fortschrittliche Algorithmen bewerten Kreditwürdigkeitsfaktoren wie Bildungsniveau, berufliche Laufbahn und soziale Kontakte, um zuverlässige Kreditnehmer zu identifizieren, die von herkömmlichen Kriterien übersehen werden.

![]() Durch die ganzheitliche Bewertung von Kreditnehmern anhand alternativer Daten können P2P-Kreditgeber Nischenkundensegmente bedienen, die von Banken ignoriert werden.

Durch die ganzheitliche Bewertung von Kreditnehmern anhand alternativer Daten können P2P-Kreditgeber Nischenkundensegmente bedienen, die von Banken ignoriert werden.

![]() Einzelne Kredite werden in kleine Asset-Backed-Securities unterteilt, die für nur 25 US-Dollar erworben werden können, wodurch die Mindestinvestitionsschwelle gesenkt wird.

Einzelne Kredite werden in kleine Asset-Backed-Securities unterteilt, die für nur 25 US-Dollar erworben werden können, wodurch die Mindestinvestitionsschwelle gesenkt wird.

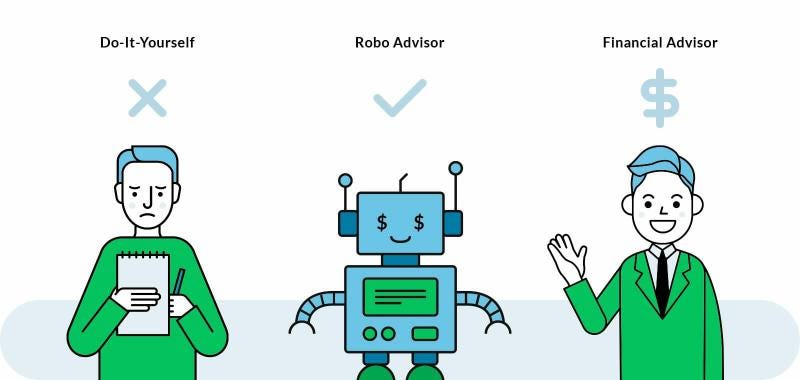

#4. Robo-Berater

#4. Robo-Berater

Finanzielle Innovation

Finanzielle Innovation![]() Robo-Berater sind eine kostengünstige Anlageplattform, die Anlagefunktionen automatisiert und dadurch die Gemeinkosten im Vergleich zu herkömmlichen Beratern deutlich senkt.

Robo-Berater sind eine kostengünstige Anlageplattform, die Anlagefunktionen automatisiert und dadurch die Gemeinkosten im Vergleich zu herkömmlichen Beratern deutlich senkt.

![]() Es vereinfacht auch den traditionell komplexen Prozess des Aufbaus diversifizierter Portfolios durch Online-Fragebögen und automatisierte Portfolioerstellung/-verwaltung.

Es vereinfacht auch den traditionell komplexen Prozess des Aufbaus diversifizierter Portfolios durch Online-Fragebögen und automatisierte Portfolioerstellung/-verwaltung.

![]() Mithilfe der Robo-Technologie kann ein einzelner Berater im Vergleich zu menschlichen Beratern einen viel größeren Kundenstamm effizient und zu geringeren Kosten betreuen.

Mithilfe der Robo-Technologie kann ein einzelner Berater im Vergleich zu menschlichen Beratern einen viel größeren Kundenstamm effizient und zu geringeren Kosten betreuen.

![]() Beliebte Akteure in diesem Bereich sind Acorns, SoFi und Betterment.

Beliebte Akteure in diesem Bereich sind Acorns, SoFi und Betterment.

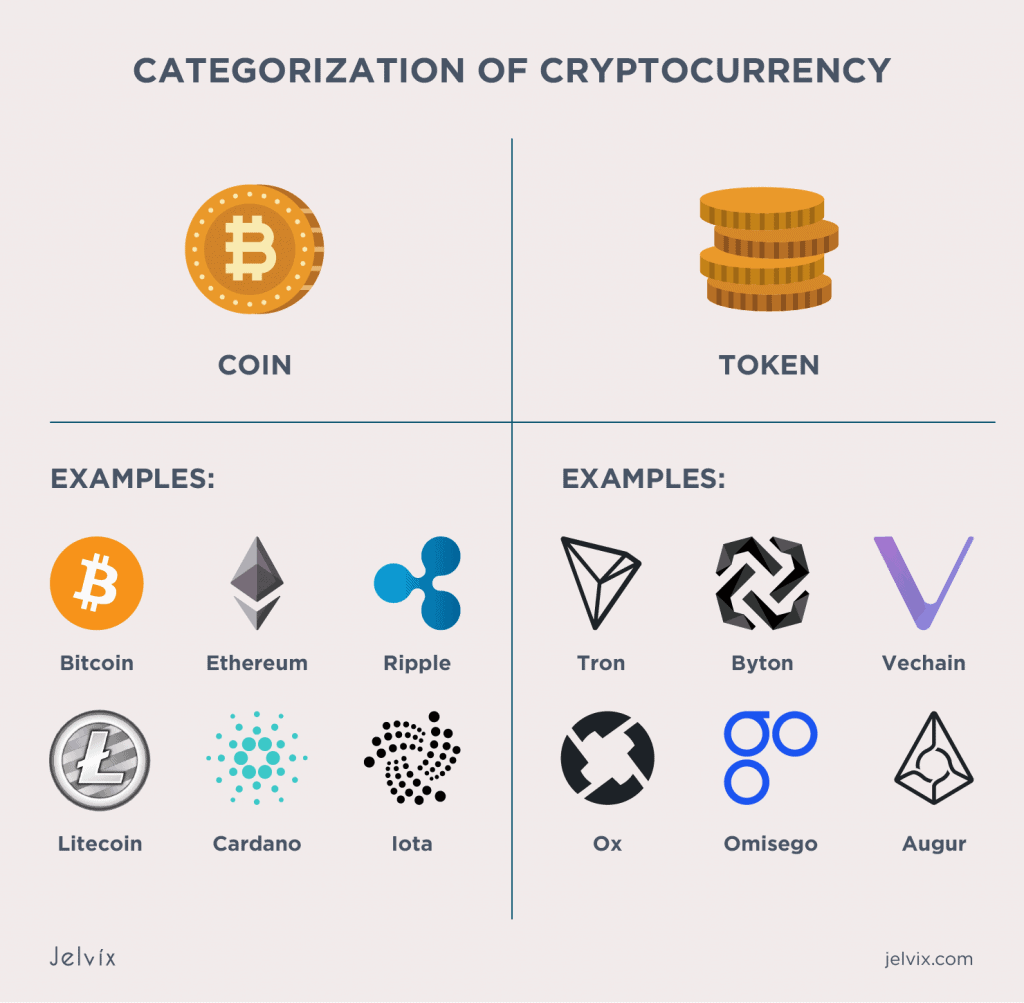

#5. Kryptowährungen

#5. Kryptowährungen

Finanzielle Innovation

Finanzielle Innovation![]() Kryptos wie Bitcoin ermöglichen sichere Peer-to-Peer-Transaktionen, ohne dass eine Zentralbank oder ein Finanzinstitut als Vermittler erforderlich ist.

Kryptos wie Bitcoin ermöglichen sichere Peer-to-Peer-Transaktionen, ohne dass eine Zentralbank oder ein Finanzinstitut als Vermittler erforderlich ist.

![]() Es ermöglicht jederzeit schnelle internationale Geldtransfers mit öffentlichen/privaten Schlüsseln, anstatt auf herkömmliche Wechselkurse und Überweisungen angewiesen zu sein.

Es ermöglicht jederzeit schnelle internationale Geldtransfers mit öffentlichen/privaten Schlüsseln, anstatt auf herkömmliche Wechselkurse und Überweisungen angewiesen zu sein.

![]() Kryptos stellen die nächste Weiterentwicklung des Geldes als digitale Vermögenswerte dar, unabhängig von physischen Formen wie Gold oder von der Regierung gedruckten Scheinen.

Kryptos stellen die nächste Weiterentwicklung des Geldes als digitale Vermögenswerte dar, unabhängig von physischen Formen wie Gold oder von der Regierung gedruckten Scheinen.

![]() Benutzer können pseudonym sein, anstatt wie bei alten Währungen legale Namen an Transaktionen anhängen zu müssen.

Benutzer können pseudonym sein, anstatt wie bei alten Währungen legale Namen an Transaktionen anhängen zu müssen.

Weitere Beispiele für Finanzinnovationen

Weitere Beispiele für Finanzinnovationen

• We ![]() Neuerungen einführen

Neuerungen einführen![]() Einseitige, langweilige Präsentationen

Einseitige, langweilige Präsentationen

![]() Bringen Sie das Publikum dazu, Ihnen wirklich zuzuhören

Bringen Sie das Publikum dazu, Ihnen wirklich zuzuhören ![]() spannende Umfragen und Quizze

spannende Umfragen und Quizze ![]() von AhaSlides.

von AhaSlides.

Eine der Finanzinnovationen.

Eine der Finanzinnovationen. Key Take Away

Key Take Away

![]() Finanzinnovationen sind nicht nur ein Schlagwort – sie revolutionieren unseren Umgang mit Geld selbst.

Finanzinnovationen sind nicht nur ein Schlagwort – sie revolutionieren unseren Umgang mit Geld selbst.

![]() Hinter all diesen Veränderungen steckt der unermüdliche Drang, ein System aufzubauen, das so umfassend ist wie das Internetzeitalter, in dem es entstanden ist, und diese Beispiele sind die Vorreiter, die Regeln in einem Ausmaß neu schreiben, wie es seit dem ersten Einschalten der Lichter in unserem globalen Finanzherz nicht mehr stattgefunden hat💸💰

Hinter all diesen Veränderungen steckt der unermüdliche Drang, ein System aufzubauen, das so umfassend ist wie das Internetzeitalter, in dem es entstanden ist, und diese Beispiele sind die Vorreiter, die Regeln in einem Ausmaß neu schreiben, wie es seit dem ersten Einschalten der Lichter in unserem globalen Finanzherz nicht mehr stattgefunden hat💸💰

Häufigste Fragen

Häufigste Fragen

Was ist der Unterschied zwischen Fintech und Finanzinnovation?

Was ist der Unterschied zwischen Fintech und Finanzinnovation?

![]() Fintech ist eine Teilmenge der Finanzinnovation, die sich speziell auf den Einsatz von Technologie zur Verbesserung von Finanzdienstleistungen bezieht. Finanzinnovation ist ein weiter gefasster Begriff, der neue Fintech-Technologien, Produkte, Dienstleistungen, Geschäftsmodelle, Vorschriften, Märkte usw. umfasst, die die Finanzbranche verändern und verbessern. Daher ist jede Finanztechnologie eine Finanzinnovation, aber nicht jede Finanzinnovation ist Fintech.

Fintech ist eine Teilmenge der Finanzinnovation, die sich speziell auf den Einsatz von Technologie zur Verbesserung von Finanzdienstleistungen bezieht. Finanzinnovation ist ein weiter gefasster Begriff, der neue Fintech-Technologien, Produkte, Dienstleistungen, Geschäftsmodelle, Vorschriften, Märkte usw. umfasst, die die Finanzbranche verändern und verbessern. Daher ist jede Finanztechnologie eine Finanzinnovation, aber nicht jede Finanzinnovation ist Fintech.

Was sind die aufkommenden Finanzinnovationen?

Was sind die aufkommenden Finanzinnovationen?

![]() Aufkommende Finanzinnovationen werden durch neue Technologien wie Blockchain, KI, Big Data und robotergestützte Prozessautomatisierung vorangetrieben. Diese Technologien werden eingesetzt, um Aufgaben zu automatisieren, die Effizienz zu verbessern und neue Produkte und Dienstleistungen zu entwickeln.

Aufkommende Finanzinnovationen werden durch neue Technologien wie Blockchain, KI, Big Data und robotergestützte Prozessautomatisierung vorangetrieben. Diese Technologien werden eingesetzt, um Aufgaben zu automatisieren, die Effizienz zu verbessern und neue Produkte und Dienstleistungen zu entwickeln.