![]() Fan Bitcoin yn syn iere dagen oant de opkomst fan

Fan Bitcoin yn syn iere dagen oant de opkomst fan ![]() robo-ynvestearje

robo-ynvestearje![]() , It is wyld west om te sjen hoe dizze ideeën ûntwikkelje fan lytse eksperiminten nei mainstream produkten en tsjinsten.

, It is wyld west om te sjen hoe dizze ideeën ûntwikkelje fan lytse eksperiminten nei mainstream produkten en tsjinsten.

![]() Finansjele ynnovaasje is it opnij útfine fan 'e manier wêrop wy fertsjinje, besteegje en besparje.

Finansjele ynnovaasje is it opnij útfine fan 'e manier wêrop wy fertsjinje, besteegje en besparje.

![]() Yn dizze post sille wy jo yntrodusearje oan in pear fan 'e

Yn dizze post sille wy jo yntrodusearje oan in pear fan 'e ![]() finansjele ynnovaasje

finansjele ynnovaasje![]() mavericks dy't grinzen drukke en it doel fan ús finansjele systeem opnij yntinke.

mavericks dy't grinzen drukke en it doel fan ús finansjele systeem opnij yntinke.

![]() Strap yn foar in wylde rit nei it snijflak fan wat jild koe wurde💸

Strap yn foar in wylde rit nei it snijflak fan wat jild koe wurde💸

Table of Contents

Table of Contents

Wat is finansjele ynnovaasje?

Wat is finansjele ynnovaasje? Wêrom is finansjele ynnovaasje wichtich yn 'e sektor?

Wêrom is finansjele ynnovaasje wichtich yn 'e sektor? Finansjele ynnovaasje foarbylden

Finansjele ynnovaasje foarbylden Key Takeaways

Key Takeaways  Faak Stelde Fragen

Faak Stelde Fragen

Op syk nei mear wille tidens gearkomsten?

Op syk nei mear wille tidens gearkomsten?

![]() Sammelje jo teamleden troch in leuke kwis op AhaSlides. Meld jo oan om fergees kwis te nimmen fan 'e AhaSlides-sjabloanbibleteek!

Sammelje jo teamleden troch in leuke kwis op AhaSlides. Meld jo oan om fergees kwis te nimmen fan 'e AhaSlides-sjabloanbibleteek!

Wat is finansjele ynnovaasje?

Wat is finansjele ynnovaasje?

Foarbylden fan fintech - Finansjele ynnovaasje. Ofbylding: Freepik

Foarbylden fan fintech - Finansjele ynnovaasje. Ofbylding: Freepik![]() Jild makket de wrâld rûn, sa't se sizze. Mar soms kin it fiele dat dy âlde merry-go-round fêst draait op syn plak, gean nearne nij.

Jild makket de wrâld rûn, sa't se sizze. Mar soms kin it fiele dat dy âlde merry-go-round fêst draait op syn plak, gean nearne nij.

![]() Dêrom riskearje de meast foarútstribjende oprjochters it allegear om finânsjes sa't wy dy kenne te skodzjen.

Dêrom riskearje de meast foarútstribjende oprjochters it allegear om finânsjes sa't wy dy kenne te skodzjen.

![]() Finansjele ynnovaasje

Finansjele ynnovaasje![]() ferwiist nei de útfining, ûntwikkeling en oannimmen fan nije finansjele ynstruminten, technologyen, ynstellingen en merken.

ferwiist nei de útfining, ûntwikkeling en oannimmen fan nije finansjele ynstruminten, technologyen, ynstellingen en merken.

![]() Foarbylden omfetsje QR-koadebetelling, elektroanyske wallets, cryptocurrency-útwikselingen en tsjinsten.

Foarbylden omfetsje QR-koadebetelling, elektroanyske wallets, cryptocurrency-útwikselingen en tsjinsten.

![]() It giet om it betinken fan nije manieren om risiko te behearjen, kapitaal op te heljen, transaksjes te foltôgjen en oare finansjele aktiviteiten.

It giet om it betinken fan nije manieren om risiko te behearjen, kapitaal op te heljen, transaksjes te foltôgjen en oare finansjele aktiviteiten.

🧠 ![]() Ferkenne 5

Ferkenne 5 ![]() Ynnovaasje op it wurkplak

Ynnovaasje op it wurkplak![]() Strategyen om konstante evolúsje te riden.

Strategyen om konstante evolúsje te riden.

Wêrom is finansjele ynnovaasje wichtich yn 'e sektor?

Wêrom is finansjele ynnovaasje wichtich yn 'e sektor?

![]() Finansjele ynnovaasje helpt nije en ferbettere manieren te meitsjen foar minsken om jild te brûken, om't it:

Finansjele ynnovaasje helpt nije en ferbettere manieren te meitsjen foar minsken om jild te brûken, om't it:

• ![]() Ferbetteret tagong en ynklúzje:

Ferbetteret tagong en ynklúzje:![]() As dingen feroarje mei nijere technologyen of as de behoeften fan klanten evoluearje, soarget ynnovaasje dat it finansjele systeem har goed kin tsjinje.

As dingen feroarje mei nijere technologyen of as de behoeften fan klanten evoluearje, soarget ynnovaasje dat it finansjele systeem har goed kin tsjinje.

![]() It iepenet tagong ta mear brûkers wrâldwiid troch ynnovaasjes lykas online lienplatfoarms en mobile betellingsapps.

It iepenet tagong ta mear brûkers wrâldwiid troch ynnovaasjes lykas online lienplatfoarms en mobile betellingsapps.

![]() Dit lit minsken yn mear gebieten bedriuwen begjinne, huzen keapje, of sparje foar ûnderwiis dat oars miskien net mooglik west hie.

Dit lit minsken yn mear gebieten bedriuwen begjinne, huzen keapje, of sparje foar ûnderwiis dat oars miskien net mooglik west hie.

![]() Nije apps en tsjinsten tastean no handich bankieren op jo tillefoan ta, sadat jo maklik rekkens kinne betelje, sjeks deponearje en jild oeral oeral oerjaan kinne.

Nije apps en tsjinsten tastean no handich bankieren op jo tillefoan ta, sadat jo maklik rekkens kinne betelje, sjeks deponearje en jild oeral oeral oerjaan kinne.

![]() Se helpe brûkers by it ynvestearjen fan har sparjen en it kontrolearjen fan útjeften mei mar in pear kranen.

Se helpe brûkers by it ynvestearjen fan har sparjen en it kontrolearjen fan útjeften mei mar in pear kranen.

Finansjele ynnovaasje

Finansjele ynnovaasje![]() Tusken banken, fersekerders, ynvestearringsplatfoarms en in tal nije startups, ynnovaasje stimulearret bedriuwen om konstant de wearde en kwaliteit fan tsjinsten oanbean oan konsuminten te ferbetterjen.

Tusken banken, fersekerders, ynvestearringsplatfoarms en in tal nije startups, ynnovaasje stimulearret bedriuwen om konstant de wearde en kwaliteit fan tsjinsten oanbean oan konsuminten te ferbetterjen.

![]() Wittende dat se better moatte dwaan of it risiko hawwe om klanten te ferliezen, jouwe bedriuwen de foardielen fan legere kosten en in bettere klantûnderfining troch oan it publyk.

Wittende dat se better moatte dwaan of it risiko hawwe om klanten te ferliezen, jouwe bedriuwen de foardielen fan legere kosten en in bettere klantûnderfining troch oan it publyk.

![]() Nije finansieringsboarnen stypje ûndernimmers en groeiende lytse bedriuwen dy't mear lokaal ynhiere en har eigen nije ynnovaasjes bydrage.

Nije finansieringsboarnen stypje ûndernimmers en groeiende lytse bedriuwen dy't mear lokaal ynhiere en har eigen nije ynnovaasjes bydrage.

![]() Ynnovators helpe ek beskermingen te fersterkjen foar gefoelige ynformaasje, identiteiten en fermogen fan brûkers troch it testen fan nije technologyen en strategyen foar risikobehear.

Ynnovators helpe ek beskermingen te fersterkjen foar gefoelige ynformaasje, identiteiten en fermogen fan brûkers troch it testen fan nije technologyen en strategyen foar risikobehear.

![]() Dit soarget derfoar dat de heule finansjele sektor útrist bliuwt om konsuminten te beskermjen ûnder in evoluearjend digitaal lânskip foar de kommende jierren.

Dit soarget derfoar dat de heule finansjele sektor útrist bliuwt om konsuminten te beskermjen ûnder in evoluearjend digitaal lânskip foar de kommende jierren.

![]() Oer it algemien is finansjele ynnovaasje de basis om duorsume wolfeart te stypjen.

Oer it algemien is finansjele ynnovaasje de basis om duorsume wolfeart te stypjen.

Finansjele ynnovaasje foarbylden

Finansjele ynnovaasje foarbylden

#1. Online en mobyl bankieren

#1. Online en mobyl bankieren

Finansjele ynnovaasje

Finansjele ynnovaasje![]() Tradisjoneel bankieren easke om yn fysike tûken yn beheinde oeren te gean.

Tradisjoneel bankieren easke om yn fysike tûken yn beheinde oeren te gean.

![]() No kinne klanten har finânsjes 24/7 beheare fan elk apparaat mei in ynternetferbining.

No kinne klanten har finânsjes 24/7 beheare fan elk apparaat mei in ynternetferbining.

![]() Online en mobile platfoarms skeakelje nije banktsjinsten yn dy't yn it ferline net helber wiene, lykas deposito's op ôfstân, direkte ynlânske / ynternasjonale oerdrachten, en peer-to-peer betellingen.

Online en mobile platfoarms skeakelje nije banktsjinsten yn dy't yn it ferline net helber wiene, lykas deposito's op ôfstân, direkte ynlânske / ynternasjonale oerdrachten, en peer-to-peer betellingen.

![]() It lit finansjele ynstellings ek de overheadkosten kinne besunigje ferbûn mei it behâld fan in grut filiaalnetwurk.

It lit finansjele ynstellings ek de overheadkosten kinne besunigje ferbûn mei it behâld fan in grut filiaalnetwurk.

#2.

#2. Digitale betelling platfoarms

Digitale betelling platfoarms

Finansjele ynnovaasje

Finansjele ynnovaasje![]() Platfoarmen lykas PayPal, Venmo, en Cash App tastean rappe en maklike peer-to-peer jild oerdrachten fan elk apparaat 24/7 sûnder cash nedich.

Platfoarmen lykas PayPal, Venmo, en Cash App tastean rappe en maklike peer-to-peer jild oerdrachten fan elk apparaat 24/7 sûnder cash nedich.

![]() Njonken P2P-betelling is Stripe in oar populêr platfoarm dat online betellingen en oplossings foar betellingsinfrastruktuer mooglik makket foar bedriuwen.

Njonken P2P-betelling is Stripe in oar populêr platfoarm dat online betellingen en oplossings foar betellingsinfrastruktuer mooglik makket foar bedriuwen.

![]() Se iepene nije online merkplakken troch it fasilitearjen fan feilige digitale betellingsynfrastruktuer foar keaplju fan alle maten.

Se iepene nije online merkplakken troch it fasilitearjen fan feilige digitale betellingsynfrastruktuer foar keaplju fan alle maten.

![]() Digitale betellingen wreidzje tagong ta banktsjinsten fia mobile tillefoans út, sels yn dielen fan 'e wrâld dêr't tradisjonele banken min binne.

Digitale betellingen wreidzje tagong ta banktsjinsten fia mobile tillefoans út, sels yn dielen fan 'e wrâld dêr't tradisjonele banken min binne.

#3. Peer-to-peer liening

#3. Peer-to-peer liening

Finansjele ynnovaasje

Finansjele ynnovaasje![]() P2P-lieningsplatfoarms lykas LendingClub of Prosper transformearren tradisjonele konsumintekredyt- en kapitaalmerken troch peer-oandreaune ynnovaasje en data-oandreaune alternative evaluaasjestrategyen.

P2P-lieningsplatfoarms lykas LendingClub of Prosper transformearren tradisjonele konsumintekredyt- en kapitaalmerken troch peer-oandreaune ynnovaasje en data-oandreaune alternative evaluaasjestrategyen.

![]() Avansearre algoritmen beoardielje kredytweardigensfaktoaren lykas opliedingsnivo's, baanskiednis en sosjale ferbiningen om betroubere lieners te identifisearjen dy't troch tradisjonele kritearia oersjoen wurde.

Avansearre algoritmen beoardielje kredytweardigensfaktoaren lykas opliedingsnivo's, baanskiednis en sosjale ferbiningen om betroubere lieners te identifisearjen dy't troch tradisjonele kritearia oersjoen wurde.

![]() Troch lieners holistysk te evaluearjen mei alternative gegevens, kinne P2P-lieners niche-klantsegminten tsjinje negeare troch banken.

Troch lieners holistysk te evaluearjen mei alternative gegevens, kinne P2P-lieners niche-klantsegminten tsjinje negeare troch banken.

![]() Yndividuele lieningen binne ferdield yn lytse asset-stipe weardepapieren dy't kinne wurde kocht foar sa min as $ 25, wat de minimale ynvestearringsdrompel ferleegje.

Yndividuele lieningen binne ferdield yn lytse asset-stipe weardepapieren dy't kinne wurde kocht foar sa min as $ 25, wat de minimale ynvestearringsdrompel ferleegje.

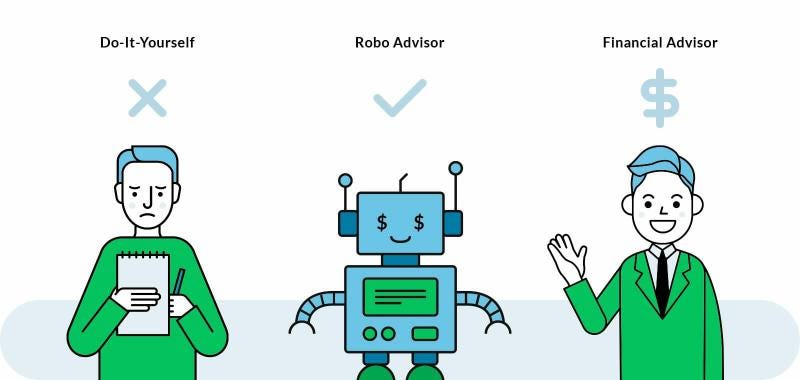

#4. Robo adviseurs

#4. Robo adviseurs

Finansjele ynnovaasje

Finansjele ynnovaasje![]() Robo-adviseurs binne in leech-kosten ynvestearringsplatfoarm dat ynvestearingsfunksjes automatisearret en dêrmei de overheadkosten signifikant ferminderet yn ferliking mei tradisjonele adviseurs.

Robo-adviseurs binne in leech-kosten ynvestearringsplatfoarm dat ynvestearingsfunksjes automatisearret en dêrmei de overheadkosten signifikant ferminderet yn ferliking mei tradisjonele adviseurs.

![]() It ferienfâldiget ek it tradisjoneel komplekse proses fan it bouwen fan diversifere portefúljes fia online fragelisten en automatisearre portfolio oanmeitsjen / behear.

It ferienfâldiget ek it tradisjoneel komplekse proses fan it bouwen fan diversifere portefúljes fia online fragelisten en automatisearre portfolio oanmeitsjen / behear.

![]() Robo-technology lit in inkele adviseur effisjint tsjinje in folle gruttere klantbasis tsjin legere kosten yn ferliking mei minsklike adviseurs.

Robo-technology lit in inkele adviseur effisjint tsjinje in folle gruttere klantbasis tsjin legere kosten yn ferliking mei minsklike adviseurs.

![]() Populêre spilers op dit fjild binne Acorns, SoFi, en Betterment.

Populêre spilers op dit fjild binne Acorns, SoFi, en Betterment.

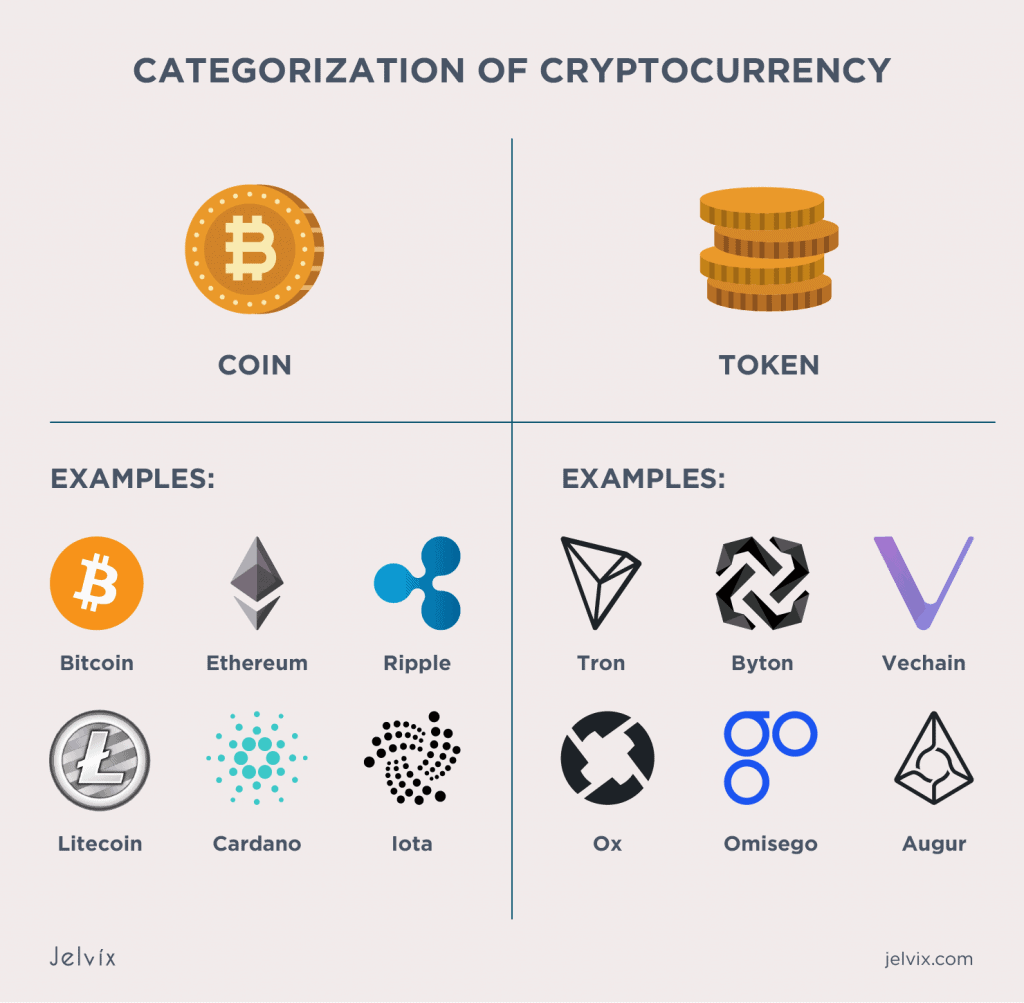

#5. Krypto-faluta

#5. Krypto-faluta

Finansjele ynnovaasje

Finansjele ynnovaasje![]() Kryptos lykas Bitcoin tastean feilige peer-to-peer transaksjes sûnder in sintrale bank of finansjele ynstelling as intermediair.

Kryptos lykas Bitcoin tastean feilige peer-to-peer transaksjes sûnder in sintrale bank of finansjele ynstelling as intermediair.

![]() It fasilitearret snelle ynternasjonale jildoerdrachten op elk momint mei publike / partikuliere kaaien ynstee fan ôfhinklik fan legacy faluta wikselkoersen en draden.

It fasilitearret snelle ynternasjonale jildoerdrachten op elk momint mei publike / partikuliere kaaien ynstee fan ôfhinklik fan legacy faluta wikselkoersen en draden.

![]() Kryptos fertsjintwurdigje de folgjende evolúsje fan jild as digitale aktiva ûnôfhinklik fan fysike foarmen lykas goud / oerheidsprinte rekkens.

Kryptos fertsjintwurdigje de folgjende evolúsje fan jild as digitale aktiva ûnôfhinklik fan fysike foarmen lykas goud / oerheidsprinte rekkens.

![]() Brûkers kinne pseudonym wêze ynstee fan juridyske nammen te heakjen oan transaksjes lykas by legacy faluta.

Brûkers kinne pseudonym wêze ynstee fan juridyske nammen te heakjen oan transaksjes lykas by legacy faluta.

Mear foarbylden fan finansjele ynnovaasje

Mear foarbylden fan finansjele ynnovaasje

• We ![]() Ynnovearje

Ynnovearje![]() One-Way Boring Presintaasjes

One-Way Boring Presintaasjes

![]() Meitsje it publyk echt harkje nei jo mei

Meitsje it publyk echt harkje nei jo mei ![]() boeiende peilings en kwissen

boeiende peilings en kwissen ![]() fan AhaSlides.

fan AhaSlides.

Ien fan 'e finansjele ynnovaasjes.

Ien fan 'e finansjele ynnovaasjes. Key Takeaways

Key Takeaways

![]() Finansjele ynnovaasje is gjin inkeld buzzword - it revolúsjonearret hoe't wy jild sels belibje.

Finansjele ynnovaasje is gjin inkeld buzzword - it revolúsjonearret hoe't wy jild sels belibje.

![]() Efter al dizze feroaring leit in meidogge oanstriid om in systeem te bouwen dat sa ynklusief is as it ynternettiidrek dat it berne hat, en dizze foarbylden binne de pioniers dy't regels oerskriuwe op in skaal dy't net sjoen is sûnt de ljochten foar it earst oankamen yn ús wrâldwide finansjele hert💸💰

Efter al dizze feroaring leit in meidogge oanstriid om in systeem te bouwen dat sa ynklusief is as it ynternettiidrek dat it berne hat, en dizze foarbylden binne de pioniers dy't regels oerskriuwe op in skaal dy't net sjoen is sûnt de ljochten foar it earst oankamen yn ús wrâldwide finansjele hert💸💰

Faak Stelde Fragen

Faak Stelde Fragen

Wat is it ferskil tusken Fintech en finansjele ynnovaasje?

Wat is it ferskil tusken Fintech en finansjele ynnovaasje?

![]() Fintech is in subset fan finansjele ynnovaasje dy't spesifyk ferwiist nei it brûken fan technology om finansjele tsjinsten te ferbetterjen. Finansjele ynnovaasje is in bredere term dy't nije fintech-technologyen, produkten, tsjinsten, bedriuwsmodellen, regeljouwing, merken en sa omfettet dy't de finansjele yndustry feroarje en ferbetterje. Dat, alle fintech is finansjele ynnovaasje, mar net alle finansjele ynnovaasje is fintech.

Fintech is in subset fan finansjele ynnovaasje dy't spesifyk ferwiist nei it brûken fan technology om finansjele tsjinsten te ferbetterjen. Finansjele ynnovaasje is in bredere term dy't nije fintech-technologyen, produkten, tsjinsten, bedriuwsmodellen, regeljouwing, merken en sa omfettet dy't de finansjele yndustry feroarje en ferbetterje. Dat, alle fintech is finansjele ynnovaasje, mar net alle finansjele ynnovaasje is fintech.

Wat binne de opkommende finansjele ynnovaasjes?

Wat binne de opkommende finansjele ynnovaasjes?

![]() Opkommende finansjele ynnovaasjes wurde oandreaun troch nije technologyen, lykas blockchain, AI, big data, en robotyske prosesautomatisaasje. Dizze technologyen wurde brûkt om taken te automatisearjen, effisjinsje te ferbetterjen en nije produkten en tsjinsten te meitsjen.

Opkommende finansjele ynnovaasjes wurde oandreaun troch nije technologyen, lykas blockchain, AI, big data, en robotyske prosesautomatisaasje. Dizze technologyen wurde brûkt om taken te automatisearjen, effisjinsje te ferbetterjen en nije produkten en tsjinsten te meitsjen.