![]() Emeritiga planado

Emeritiga planado![]() estas grava tasko, kiun oni ne devas eviti aŭ neglekti en ĉies vivo. Neniam estas tro frue por ekplani vian emeritiĝon, ĉar ĝi certigas komfortan vivon sen zorgi pri mono en postaj jaroj. Eĉ se vi estas riĉa nun, neniu povas antaŭdiri kio venos (kiel la Covid-19-pandemio antaŭ du jaroj). Do ĉiam estas saĝe esti preta.

estas grava tasko, kiun oni ne devas eviti aŭ neglekti en ĉies vivo. Neniam estas tro frue por ekplani vian emeritiĝon, ĉar ĝi certigas komfortan vivon sen zorgi pri mono en postaj jaroj. Eĉ se vi estas riĉa nun, neniu povas antaŭdiri kio venos (kiel la Covid-19-pandemio antaŭ du jaroj). Do ĉiam estas saĝe esti preta.

Retiriplanado

Retiriplanado![]() Emeritiĝplanado estas la plej bona maniero por certigi, ke viaj oraj jaroj estas ĝuaj kaj senstresaj. En ĉi tio blog post, ni pliprofundiĝos pri la graveco de emeritiĝplanado kaj paŝojn pri kiel komenci.

Emeritiĝplanado estas la plej bona maniero por certigi, ke viaj oraj jaroj estas ĝuaj kaj senstresaj. En ĉi tio blog post, ni pliprofundiĝos pri la graveco de emeritiĝplanado kaj paŝojn pri kiel komenci.

![]() Ni komencu ĝin!

Ni komencu ĝin!

Enhavtabelo

Enhavtabelo

Kio Estas Emeritiĝa Planado?

Kio Estas Emeritiĝa Planado? Kiom Vi Bezonas Por Izoliteco?

Kiom Vi Bezonas Por Izoliteco? 4 Oftaj Emeritiĝaj Planoj

4 Oftaj Emeritiĝaj Planoj Kiel Mi Komencu Emeritiĝan Planadon?

Kiel Mi Komencu Emeritiĝan Planadon? Ŝlosilo Takeaways

Ŝlosilo Takeaways Oftaj Demandoj

Oftaj Demandoj

Komencu post sekundoj.

Komencu post sekundoj.

![]() Akiru la plej bonan kvizŝablonon por malgrandaj renkontiĝoj! Aliĝu senpage kaj prenu tion, kion vi volas el la ŝablona biblioteko!

Akiru la plej bonan kvizŝablonon por malgrandaj renkontiĝoj! Aliĝu senpage kaj prenu tion, kion vi volas el la ŝablona biblioteko!

Konsiloj por Pli bona Engaĝiĝo

Konsiloj por Pli bona Engaĝiĝo

Kio Estas Emeritiĝa Planado?

Kio Estas Emeritiĝa Planado?

![]() Emeritiĝplanado estas la maniero kiel vi determinas viajn emeritiĝajn enspezcelojn kaj kreas financan planon por atingi tiujn celojn

Emeritiĝplanado estas la maniero kiel vi determinas viajn emeritiĝajn enspezcelojn kaj kreas financan planon por atingi tiujn celojn![]() . Por havi kompletan emeritiĝan planon, vi devos fari tri paŝojn:

. Por havi kompletan emeritiĝan planon, vi devos fari tri paŝojn:

Taksi vian nunan financan situacion;

Taksi vian nunan financan situacion; Taksi la koston, kiun vi bezonas en la estonteco;

Taksi la koston, kiun vi bezonas en la estonteco; Kreu strategion por certigi, ke vi havas sufiĉe da mono por konservi vian deziratan vivstilon post emeritiĝo.

Kreu strategion por certigi, ke vi havas sufiĉe da mono por konservi vian deziratan vivstilon post emeritiĝo.

![]() Emeritiĝplanado provizas financan sekurecon kaj trankvilon dum viaj oraj jaroj. Ĝi permesas vin "vivi" la vivon, kiun vi volas kaj atingi viajn celojn sen labori por konservi stabilan vivon. Vi povas komforte vojaĝi, okupiĝi pri ŝatokupojn aŭ pasigi tempon kun amatoj.

Emeritiĝplanado provizas financan sekurecon kaj trankvilon dum viaj oraj jaroj. Ĝi permesas vin "vivi" la vivon, kiun vi volas kaj atingi viajn celojn sen labori por konservi stabilan vivon. Vi povas komforte vojaĝi, okupiĝi pri ŝatokupojn aŭ pasigi tempon kun amatoj.

![]() Estas malsamaj emeritiĝplanaj elektoj, kiel pensiaj planoj, individuaj emeritiĝaj kontoj (IRAs), kaj 401 (k) planoj. Ili ĉiuj helpas vin ĝui financan sekurecon kaj trankvilon dum viaj emeritiĝo-jaroj. Tamen, ni profundigos ĉi tiujn tipojn de emeritiĝaj planoj en la sekvaj sekcioj.

Estas malsamaj emeritiĝplanaj elektoj, kiel pensiaj planoj, individuaj emeritiĝaj kontoj (IRAs), kaj 401 (k) planoj. Ili ĉiuj helpas vin ĝui financan sekurecon kaj trankvilon dum viaj emeritiĝo-jaroj. Tamen, ni profundigos ĉi tiujn tipojn de emeritiĝaj planoj en la sekvaj sekcioj.

Bildo: freepik

Bildo: freepik Kiom Vi Bezonas Por Izoliteco?

Kiom Vi Bezonas Por Izoliteco?

![]() Kiom vi devas ŝpari por emeritiĝo dependos de viaj cirkonstancoj kaj celoj. Do,

Kiom vi devas ŝpari por emeritiĝo dependos de viaj cirkonstancoj kaj celoj. Do, ![]() la plej bona maniero por determini kiom da mono elspezi por ĉi tio estas labori kun financa konsilisto por krei emeritiĝan planon, kiu plenumas viajn bezonojn.

la plej bona maniero por determini kiom da mono elspezi por ĉi tio estas labori kun financa konsilisto por krei emeritiĝan planon, kiu plenumas viajn bezonojn.

![]() Tamen, jen kelkaj faktoroj, kiuj povas helpi vin determini kiom vi bezonas ŝpari:

Tamen, jen kelkaj faktoroj, kiuj povas helpi vin determini kiom vi bezonas ŝpari:

Emeritiĝceloj kaj vivstilo:

Emeritiĝceloj kaj vivstilo:  Pensu pri kian vivstilon vi ŝatus havi en emeritiĝo. Tiam listigu kiom da mono vi bezonos por kovri ĉi tiujn elspezojn.

Pensu pri kian vivstilon vi ŝatus havi en emeritiĝo. Tiam listigu kiom da mono vi bezonos por kovri ĉi tiujn elspezojn.

Estimataj elspezoj:

Estimataj elspezoj:  Taksi viajn estontajn elspezojn, inkluzive de kuracado, loĝado, manĝaĵo, transportado kaj aliaj vivkostoj.

Taksi viajn estontajn elspezojn, inkluzive de kuracado, loĝado, manĝaĵo, transportado kaj aliaj vivkostoj.

Vivdaŭro:

Vivdaŭro: Ĝi sonas iom malĝoja, sed la realo estas, ke vi devas konsideri vian familian historion kaj nunan sanon por akiri takson de via vivdaŭro. Ĝi helpos vin determini kiom longe vi bezonos viajn emeritiĝajn ŝparaĵojn.

Ĝi sonas iom malĝoja, sed la realo estas, ke vi devas konsideri vian familian historion kaj nunan sanon por akiri takson de via vivdaŭro. Ĝi helpos vin determini kiom longe vi bezonos viajn emeritiĝajn ŝparaĵojn.

Inflacio:

Inflacio: Inflacio povas erodi la valoron de viaj ŝparaĵoj laŭlonge de la tempo, do necesas konsideri la efikon de inflacio sur viaj emeritiĝaj ŝparaĵoj.

Inflacio povas erodi la valoron de viaj ŝparaĵoj laŭlonge de la tempo, do necesas konsideri la efikon de inflacio sur viaj emeritiĝaj ŝparaĵoj.

Emeritiĝo-aĝo:

Emeritiĝo-aĝo: La aĝo je kiu vi planas retiriĝi ankaŭ povas influi kiom vi bezonas ŝpari. Ju pli frue vi emeritiĝas, des pli longe vi bezonas viajn emeritiĝajn ŝparaĵojn por daŭri.

La aĝo je kiu vi planas retiriĝi ankaŭ povas influi kiom vi bezonas ŝpari. Ju pli frue vi emeritiĝas, des pli longe vi bezonas viajn emeritiĝajn ŝparaĵojn por daŭri.

Sociaj Sekurecaj Avantaĝoj

Sociaj Sekurecaj Avantaĝoj : Konsideru kiom vi ricevos de Socialasekuro-avantaĝoj kaj kiel tio influos vian emeritiĝan enspezon.

: Konsideru kiom vi ricevos de Socialasekuro-avantaĝoj kaj kiel tio influos vian emeritiĝan enspezon.

Reveno de investo:

Reveno de investo:  Ne ĉiuj havas investojn. Tamen, la reveno de viaj emeritiĝaj investoj ankaŭ povas influi kiom vi bezonas ŝpari. Pli alta rendimento povas signifi, ke vi devas ŝpari malpli, dum pli malalta rendimento povas signifi, ke vi devas ŝpari pli.

Ne ĉiuj havas investojn. Tamen, la reveno de viaj emeritiĝaj investoj ankaŭ povas influi kiom vi bezonas ŝpari. Pli alta rendimento povas signifi, ke vi devas ŝpari malpli, dum pli malalta rendimento povas signifi, ke vi devas ŝpari pli.

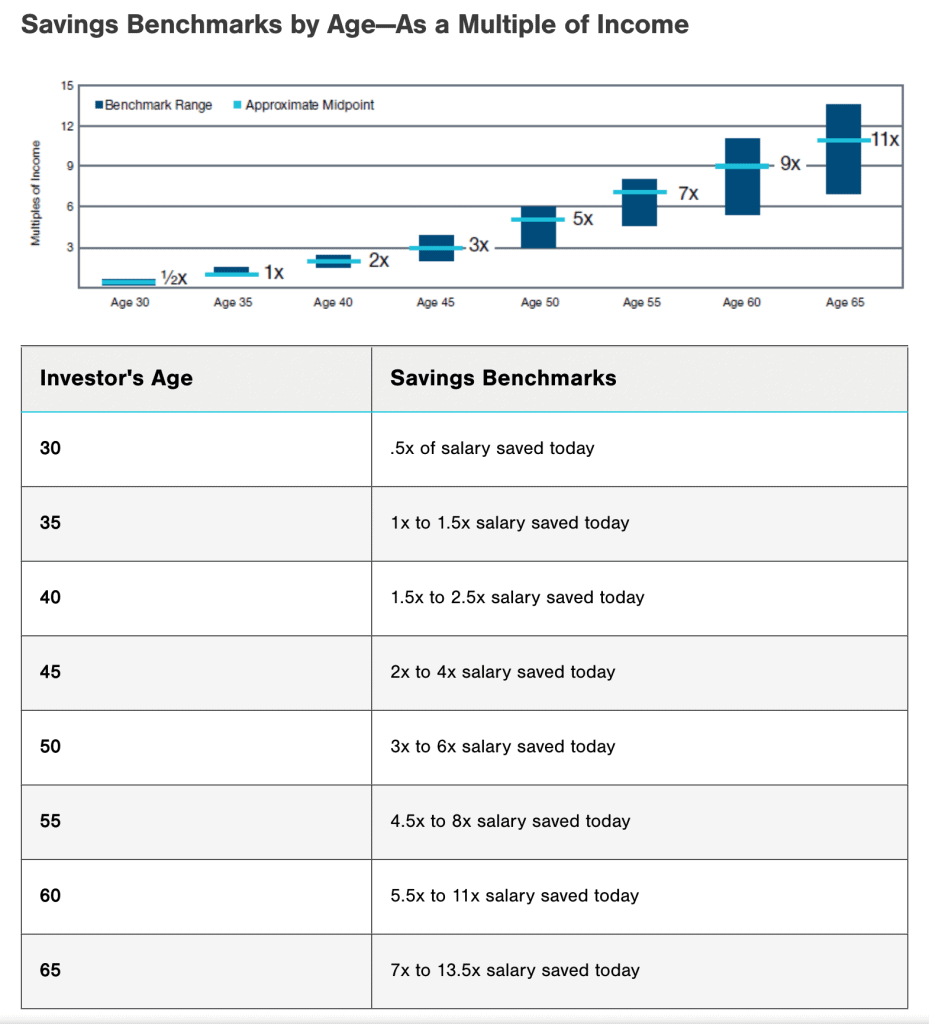

![]() Alia maniero por ekscii kiom da mono vi bezonas en emeritiĝo estas per uzado

Alia maniero por ekscii kiom da mono vi bezonas en emeritiĝo estas per uzado ![]() la Reguloj de dikfingro

la Reguloj de dikfingro![]() : Apartigu almenaŭ 15% de via hejm-enspezo por emeritiĝo.

: Apartigu almenaŭ 15% de via hejm-enspezo por emeritiĝo.

![]() Fine, vi povas raporti al la

Fine, vi povas raporti al la ![]() ŝparmarkoj

ŝparmarkoj![]() laŭ aĝo

laŭ aĝo ![]() sube por vidi kiom vi bezonas prepari.

sube por vidi kiom vi bezonas prepari.

Fonto:

Fonto:  T.Row Price

T.Row Price![]() Memoru, ke ĉi-supraj estas nur ĝeneralaj gvidlinioj kaj viaj emeritiĝaj ŝparbezonoj povas varii.

Memoru, ke ĉi-supraj estas nur ĝeneralaj gvidlinioj kaj viaj emeritiĝaj ŝparbezonoj povas varii.

4 Oftaj Emeritiĝaj Planoj

4 Oftaj Emeritiĝaj Planoj

![]() Jen kelkaj el la plej bonaj emeritiĝaj planoj por vi konsideri:

Jen kelkaj el la plej bonaj emeritiĝaj planoj por vi konsideri:

1/ 401(k) Plano

1/ 401(k) Plano

![]() Ĉi tiu emeritiĝo-ŝparplano ofertita de via dunganto permesas al vi kontribui antaŭ-impostan monon de via salajro al investa konto. Pluraj organizoj ankaŭ provizas kongruajn kontribuojn por helpi vin plani por la estonteco.

Ĉi tiu emeritiĝo-ŝparplano ofertita de via dunganto permesas al vi kontribui antaŭ-impostan monon de via salajro al investa konto. Pluraj organizoj ankaŭ provizas kongruajn kontribuojn por helpi vin plani por la estonteco.

2/ 403b Emeritiĝplano

2/ 403b Emeritiĝplano

![]() Emeritiĝplanado kun 403(b) plano estas bona elekto por dungitoj de impost-esceptitaj organizoj. Ĉi tiu plano estas ofertita nur de impost-esceptitaj organizoj kiel publikaj lernejoj, universitatoj kaj ne-profitaj organizaĵoj.

Emeritiĝplanado kun 403(b) plano estas bona elekto por dungitoj de impost-esceptitaj organizoj. Ĉi tiu plano estas ofertita nur de impost-esceptitaj organizoj kiel publikaj lernejoj, universitatoj kaj ne-profitaj organizaĵoj.

![]() Simile al la 401(k) Plano, la 403(b) plano permesas vin kontribui antaŭ-impostajn dolarojn de via salajro en investan konton. La kontribuoj kaj enspezoj kreskas senimposte ĝis vi retiras la monon en emeritiĝo.

Simile al la 401(k) Plano, la 403(b) plano permesas vin kontribui antaŭ-impostajn dolarojn de via salajro en investan konton. La kontribuoj kaj enspezoj kreskas senimposte ĝis vi retiras la monon en emeritiĝo.

3/ Individua Emeritiĝa Konto (IRA)

3/ Individua Emeritiĝa Konto (IRA)

An ![]() Individua Emeritiĝa Konto (IRA)

Individua Emeritiĝa Konto (IRA)![]() estas speco de persona emeritiĝa konto, kiun vi povas malfermi memstare aŭ per financa institucio. Male al plano 401 (k) aŭ 403 (b), IRA ne estas provizita de dunganto. Ĝi povas esti precipe utila por mem-dungitoj aŭ tiuj, kiuj laboras partatempe.

estas speco de persona emeritiĝa konto, kiun vi povas malfermi memstare aŭ per financa institucio. Male al plano 401 (k) aŭ 403 (b), IRA ne estas provizita de dunganto. Ĝi povas esti precipe utila por mem-dungitoj aŭ tiuj, kiuj laboras partatempe.

![]() Krome, vi povas elekti inter tradicia IRA, kiu ofertas impost-prokrastitajn kontribuojn, aŭ Roth IRA, kiu ofertas senimpostajn retiriĝojn en emeritiĝo.

Krome, vi povas elekti inter tradicia IRA, kiu ofertas impost-prokrastitajn kontribuojn, aŭ Roth IRA, kiu ofertas senimpostajn retiriĝojn en emeritiĝo.

4/ Pensia plano

4/ Pensia plano

![]() Pensia plano estas speco de emeritiĝo-plano subvenciita de dunganto. Ĝi estas dizajnita por doni al dungitoj garantian emeritiĝan enspezon depende de ilia salajro kaj jaroj da servo kun la firmao.

Pensia plano estas speco de emeritiĝo-plano subvenciita de dunganto. Ĝi estas dizajnita por doni al dungitoj garantian emeritiĝan enspezon depende de ilia salajro kaj jaroj da servo kun la firmao.

![]() Kun pensia plano, vi kutime ne faras kontribuojn al la emeritiĝo savante vin mem. Anstataŭe, via dunganto respondecas pri administri la investojn kaj certigi, ke ili havas sufiĉe da mono en la plano por pagi emeritiĝajn avantaĝojn.

Kun pensia plano, vi kutime ne faras kontribuojn al la emeritiĝo savante vin mem. Anstataŭe, via dunganto respondecas pri administri la investojn kaj certigi, ke ili havas sufiĉe da mono en la plano por pagi emeritiĝajn avantaĝojn.

Bildo: freepik

Bildo: freepik Kiel Mi Komencu Emeritiĝan Planadon?

Kiel Mi Komencu Emeritiĝan Planadon?

![]() Komenci emeritiĝplanadon povas ŝajni superforta, sed estas grave komenci kiel eble plej baldaŭ. Jen kelkaj indikoj por komenci vin:

Komenci emeritiĝplanadon povas ŝajni superforta, sed estas grave komenci kiel eble plej baldaŭ. Jen kelkaj indikoj por komenci vin:

1/ Fiksu emeritiĝajn celojn

1/ Fiksu emeritiĝajn celojn

![]() Komencu fiksante specifajn celojn por via emeritiĝo, komencante per demandoj kiel:

Komencu fiksante specifajn celojn por via emeritiĝo, komencante per demandoj kiel:

Kiam mi volas emeritiĝi (kiom aĝa)?

Kiam mi volas emeritiĝi (kiom aĝa)? Kian vivstilon mi volas havi?

Kian vivstilon mi volas havi? Kiajn agadojn mi volas plenumi?

Kiajn agadojn mi volas plenumi?

![]() Ĉi tiuj demandoj donos al vi pli klaran ideon pri kiom da mono vi bezonas ŝpari kaj kiajn investojn vi eble bezonos. Kvankam eble estos malfacile bildigi nun, ĝi helpos vin scii vian ĝustan celon kaj ŝpari eĉ 1% pli bone ĉiutage.

Ĉi tiuj demandoj donos al vi pli klaran ideon pri kiom da mono vi bezonas ŝpari kaj kiajn investojn vi eble bezonos. Kvankam eble estos malfacile bildigi nun, ĝi helpos vin scii vian ĝustan celon kaj ŝpari eĉ 1% pli bone ĉiutage.

![]() Aŭ vi povas agordi aŭtomatajn translokigojn por via emeritiĝplanado. Ĝi estas bonega maniero certigi, ke vi konstante kontribuas al viaj emeritiĝaj kontoj.

Aŭ vi povas agordi aŭtomatajn translokigojn por via emeritiĝplanado. Ĝi estas bonega maniero certigi, ke vi konstante kontribuas al viaj emeritiĝaj kontoj.

2/ Taksi Emeritiĝajn Elspezojn

2/ Taksi Emeritiĝajn Elspezojn

![]() Taksi kiom vi bezonos en emeritiĝo rigardante viajn nunajn elspezojn kaj kiel ili povus ŝanĝiĝi en emeritiĝo. Vi povas uzi interretan

Taksi kiom vi bezonos en emeritiĝo rigardante viajn nunajn elspezojn kaj kiel ili povus ŝanĝiĝi en emeritiĝo. Vi povas uzi interretan ![]() emeritiĝkalkulilo

emeritiĝkalkulilo![]() por helpi vin taksi viajn emeritiĝajn elspezojn.

por helpi vin taksi viajn emeritiĝajn elspezojn.

![]() Tamen, iuj fakuloj rekomendas anstataŭigi 70% ĝis 90% de via ĉiujara antaŭ-emerita enspezo uzante ŝparaĵojn kaj Socian Sekurecon.

Tamen, iuj fakuloj rekomendas anstataŭigi 70% ĝis 90% de via ĉiujara antaŭ-emerita enspezo uzante ŝparaĵojn kaj Socian Sekurecon.

Foto: freepik

Foto: freepik 3/ Kalkuli Emeritian Enspezon

3/ Kalkuli Emeritian Enspezon

![]() Determinu kiom da emerita enspezo vi povas atendi de fontoj kiel Socia Sekureco, pensioj kaj investoj. La ĝenerala enspezo helpos determini kiom da pliaj ŝparaĵoj vi bezonas por atingi viajn emeritiĝajn celojn.

Determinu kiom da emerita enspezo vi povas atendi de fontoj kiel Socia Sekureco, pensioj kaj investoj. La ĝenerala enspezo helpos determini kiom da pliaj ŝparaĵoj vi bezonas por atingi viajn emeritiĝajn celojn.

![]() Poste, vi povas kompari ĝin kun viaj taksitaj emeritiĝaj elspezoj por determini ĉu vi bezonas ŝpari plian monon.

Poste, vi povas kompari ĝin kun viaj taksitaj emeritiĝaj elspezoj por determini ĉu vi bezonas ŝpari plian monon.

4/ Disvolvu emeritiĝon

4/ Disvolvu emeritiĝon

![]() Post kiam vi havas viajn emeritiĝajn celojn, taksitajn elspezojn kaj atendatajn enspezojn, kreu planon por ŝpari por emeritiĝo bazita sur ili.

Post kiam vi havas viajn emeritiĝajn celojn, taksitajn elspezojn kaj atendatajn enspezojn, kreu planon por ŝpari por emeritiĝo bazita sur ili.

![]() Vi povas konsideri la malsamajn emeritiĝajn ŝparopciojn disponeblajn, kiel ekzemple dunganto-sponsoritaj emeritiĝaj planoj, individuaj emeritiĝaj kontoj (IRAs), kaj impostaj investaj kontoj. Celu ŝpari almenaŭ 15% de via enspezo por emeritiĝo.

Vi povas konsideri la malsamajn emeritiĝajn ŝparopciojn disponeblajn, kiel ekzemple dunganto-sponsoritaj emeritiĝaj planoj, individuaj emeritiĝaj kontoj (IRAs), kaj impostaj investaj kontoj. Celu ŝpari almenaŭ 15% de via enspezo por emeritiĝo.

5/ Reviziu kaj ĝustigu regule

5/ Reviziu kaj ĝustigu regule

![]() Regule revizii kaj ĝustigi vian emeritiĝplanon estas kerna por resti survoje por atingi viajn emeritiĝajn celojn. Jen kelkaj kialoj, kial vi devus revizii kaj ĝustigi vian planon regule:

Regule revizii kaj ĝustigi vian emeritiĝplanon estas kerna por resti survoje por atingi viajn emeritiĝajn celojn. Jen kelkaj kialoj, kial vi devus revizii kaj ĝustigi vian planon regule:

Ŝanĝoj en viaj vivcirkonstancoj kiel geedzeco, laborŝanĝoj kaj sanproblemoj povas influi viajn emeritiĝajn ŝparaĵojn.

Ŝanĝoj en viaj vivcirkonstancoj kiel geedzeco, laborŝanĝoj kaj sanproblemoj povas influi viajn emeritiĝajn ŝparaĵojn. Ŝanĝoj en la ekonomio kaj investa pejzaĝo (ekz. recesio)

Ŝanĝoj en la ekonomio kaj investa pejzaĝo (ekz. recesio) Ŝanĝoj en viaj emeritiĝaj celoj. Ekzemple, vi povas decidi retiriĝi pli frue aŭ poste ol vi origine planis, aŭ vi eble volas ĝustigi vian emeritiĝan vivstilon.

Ŝanĝoj en viaj emeritiĝaj celoj. Ekzemple, vi povas decidi retiriĝi pli frue aŭ poste ol vi origine planis, aŭ vi eble volas ĝustigi vian emeritiĝan vivstilon.

![]() Se vi ne atingas viajn celojn, provu plifortigi viajn kontribuojn, ŝanĝi vian investan strategion aŭ revizii viajn emeritiĝajn planojn.

Se vi ne atingas viajn celojn, provu plifortigi viajn kontribuojn, ŝanĝi vian investan strategion aŭ revizii viajn emeritiĝajn planojn.

6/ Konsideru labori kun financa konsilisto

6/ Konsideru labori kun financa konsilisto

![]() Kiel menciite supre, la plej bona maniero por sukcesa emeritiĝplanado estas havi financan konsiliston. Financa konsilisto povas helpi vin krei personigitan emeritiĝplanon kaj provizi gvidadon pri investstrategioj, imposta planado kaj aliaj emeritiĝplanaj temoj.

Kiel menciite supre, la plej bona maniero por sukcesa emeritiĝplanado estas havi financan konsiliston. Financa konsilisto povas helpi vin krei personigitan emeritiĝplanon kaj provizi gvidadon pri investstrategioj, imposta planado kaj aliaj emeritiĝplanaj temoj.

![]() Kaj elektante financan konsiliston, serĉu iun, kiu estas sperta en emeritiĝplanado kaj havas fidan devon agi en via plej bona intereso.

Kaj elektante financan konsiliston, serĉu iun, kiu estas sperta en emeritiĝplanado kaj havas fidan devon agi en via plej bona intereso.

Foto: freepik

Foto: freepik Ŝlosilo Takeaways

Ŝlosilo Takeaways

![]() Emeritiĝplanado estas decida aspekto de via financa vivo, kiu postulas zorgan konsideron kaj strategian pensadon. Komencante frue, determinante viajn emeritiĝajn celojn, ŝparante konstante, diversigante viajn investojn kaj regule reviziante kaj ĝustigante vian planon, vi povas labori por atingi komfortan kaj finance sekuran emeritiĝon.

Emeritiĝplanado estas decida aspekto de via financa vivo, kiu postulas zorgan konsideron kaj strategian pensadon. Komencante frue, determinante viajn emeritiĝajn celojn, ŝparante konstante, diversigante viajn investojn kaj regule reviziante kaj ĝustigante vian planon, vi povas labori por atingi komfortan kaj finance sekuran emeritiĝon.

![]() Se vi serĉas dinamikan kaj allogan manieron eduki aliajn pri la graveco de emeritiĝplanado,

Se vi serĉas dinamikan kaj allogan manieron eduki aliajn pri la graveco de emeritiĝplanado, ![]() AhaSlides

AhaSlides![]() povas helpi! Kun nia

povas helpi! Kun nia ![]() interagaj ecoj

interagaj ecoj![]() kaj agordebla

kaj agordebla ![]() ŝablonoj

ŝablonoj![]() , vi povas krei allogajn kaj informajn prezentojn, kiuj kaptas la atenton de via spektantaro kaj inspiras ilin havi emeritiĝplanajn celojn.

, vi povas krei allogajn kaj informajn prezentojn, kiuj kaptas la atenton de via spektantaro kaj inspiras ilin havi emeritiĝplanajn celojn.

![]() Komencu emeritiĝplanadon hodiaŭ kaj faru la unuan paŝon al finance sekura estonteco!

Komencu emeritiĝplanadon hodiaŭ kaj faru la unuan paŝon al finance sekura estonteco!

Oftaj Demandoj

Oftaj Demandoj

Kial emeritiĝoplanado estas tiel grava?

Kial emeritiĝoplanado estas tiel grava?

![]() Emeritiĝplanado helpas dungitojn eviti elĉerpi monon en emeritiĝo.

Emeritiĝplanado helpas dungitojn eviti elĉerpi monon en emeritiĝo.

Kiel mi komencas plani por emeritiĝo?

Kiel mi komencas plani por emeritiĝo?

![]() Sciu viajn bezonojn, tiam starigu emeritiĝajn celojn, taksu emeritiĝajn elspezojn, kalkulu emeritiĝajn enspezojn, ellaboru emeritiĝplanon, poste reviziu kaj ĝustigu regule. Vi devus konsideri labori kun financa konsilisto.

Sciu viajn bezonojn, tiam starigu emeritiĝajn celojn, taksu emeritiĝajn elspezojn, kalkulu emeritiĝajn enspezojn, ellaboru emeritiĝplanon, poste reviziu kaj ĝustigu regule. Vi devus konsideri labori kun financa konsilisto.

Kio estas la emeritiĝoplanado?

Kio estas la emeritiĝoplanado?

![]() Emeritiĝplanado estas la maniero determini enspezcelojn, kiujn maljunuloj bezonas havi sekuran kaj solidan emeritiĝperiodon.

Emeritiĝplanado estas la maniero determini enspezcelojn, kiujn maljunuloj bezonas havi sekuran kaj solidan emeritiĝperiodon.