Umirovljenje planiranje važan je zadatak koji se ne smije izbjegavati ili zanemarivati u svačijem životu. Nikada nije prerano početi planirati svoju mirovinu jer ona osigurava udoban život bez brige o novcu u kasnijim godinama. Čak i ako ste sada bogati, nitko ne može predvidjeti što dolazi (kao pandemija Covid-19 prije dvije godine). Stoga je uvijek mudro biti spreman.

Planiranje mirovine najbolji je način da osigurate da vaše zlatne godine budu ugodne i bez stresa. U ovom postu na blogu dublje ćemo proniknuti u važnost planiranja mirovine i korake kako započeti.

Započnimo!

Pregled sadržaja

Počni za nekoliko sekundi.

Nabavite najbolji predložak kviza za mala okupljanja! Prijavite se besplatno i uzmite što želite iz knjižnice predložaka!

🚀 Do oblaka ☁️

Savjeti za bolji angažman

Što je planiranje umirovljenja?

Planiranje odlaska u mirovinu način je na koji određujete svoje ciljeve prihoda u mirovini i izrađujete financijski plan za postizanje tih ciljeva. Da biste imali potpuni mirovinski plan, morat ćete poduzeti tri koraka:

- Procijenite svoju trenutnu financijsku situaciju;

- Procijenite trošak koji vam je potreban u budućnosti;

- Napravite strategiju kako biste osigurali da imate dovoljno novca za održavanje željenog stila života nakon umirovljenja.

Planiranje mirovine pruža financijsku sigurnost i mir tijekom vaših zlatnih godina. Omogućuje vam da "živite" život kakav želite i postignete svoje ciljeve bez rada na održavanju stabilnog života. Možete udobno putovati, baviti se hobijima ili provoditi vrijeme s voljenima.

Postoje različite mogućnosti planiranja mirovine, kao što su mirovinski planovi, individualni mirovinski računi (IRA) i planovi 401(k). Svi vam oni pomažu da uživate u financijskoj sigurnosti i miru tijekom godina svoje mirovine. Međutim, dublje ćemo istražiti ove vrste mirovinskih planova u sljedećim odjeljcima.

Koliko vam je potrebno za mirovinu?

Koliko trebate štedjeti za mirovinu ovisit će o vašim okolnostima i ciljevima. Tako, najbolji način da odredite koliko novca potrošiti na to je da radite s financijskim savjetnikom kako biste izradili mirovinski plan koji zadovoljava vaše potrebe.

Međutim, evo nekoliko čimbenika koji vam mogu pomoći da odredite koliko trebate uštedjeti:

- Ciljevi umirovljenja i stil života: Razmislite kakav biste životni stil željeli imati u mirovini. Zatim navedite koliko će vam novca biti potrebno za pokrivanje tih troškova.

- Procijenjeni troškovi: Procijenite svoje buduće troškove, uključujući zdravstvenu skrb, stanovanje, hranu, prijevoz i druge životne troškove.

- Životni vijek: Zvuči pomalo tužno, ali stvarnost je takva da trebate uzeti u obzir svoju obiteljsku povijest i trenutno zdravstveno stanje kako biste dobili procjenu očekivanog životnog vijeka. Pomoći će vam odrediti koliko dugo će vam trebati vaša mirovinska štednja.

- Inflacija: Inflacija može s vremenom smanjiti vrijednost vaše ušteđevine, stoga je bitno uzeti u obzir utjecaj inflacije na vašu mirovinsku štednju.

- Dob za odlazak u mirovinu: Dob u kojoj planirate otići u mirovinu također može utjecati na to koliko trebate uštedjeti. Što prije odete u mirovinu, dulje će vam trebati vaša mirovinska štednja.

- Beneficije socijalnog osiguranja: Razmotrite koliko ćete dobiti od naknada za socijalno osiguranje i kako će to utjecati na vaš mirovinski prihod.

- Povrat na investiciju: Nemaju svi investicije. Međutim, povrat vaših ulaganja u mirovinu također može utjecati na to koliko trebate uštedjeti. Veći povrat može značiti da trebate manje štedjeti, dok manji povrat može značiti da morate štedjeti više.

Još jedan način da saznate koliko vam novca treba u mirovini jest korištenje praktična pravila: Odvojite najmanje 15% svog prihoda za mirovinu.

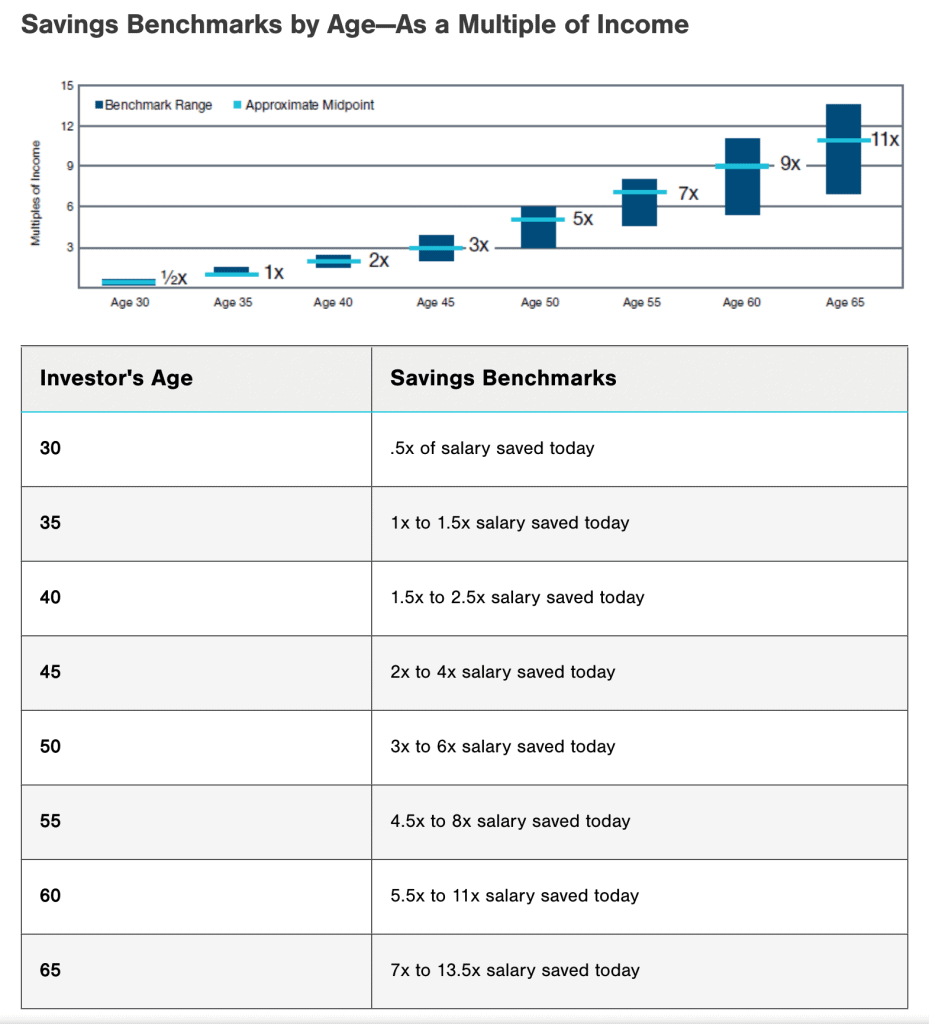

Na kraju, možete se obratiti na mjerila štednje prema dobi ispod da vidite koliko trebate pripremiti.

Zapamtite da su gore navedene samo opće smjernice i da vaše potrebe za mirovinskom štednjom mogu varirati.

4 uobičajena mirovinska plana u 2023

Evo nekih od najboljih planova za mirovinu koje možete razmotriti:

1/ 401(k) Plan

Ovaj plan mirovinske štednje koji nudi vaš poslodavac omogućuje vam da doprinesete novac prije oporezivanja sa svoje plaće na investicijski račun. Nekoliko organizacija također daje odgovarajuće doprinose koji vam pomažu u planiranju budućnosti.

2/ 403b Mirovinski plan

Planiranje mirovine s planom 403(b) dobar je izbor za zaposlenike organizacija oslobođenih plaćanja poreza. Ovaj plan nude samo organizacije oslobođene plaćanja poreza kao što su javne škole, sveučilišta i neprofitne organizacije.

Slično planu 401(k), plan 403(b) omogućuje vam da dolare prije oporezivanja uplatite iz svoje plaće na investicijski račun. Doprinosi i zarada rastu bez poreza dok ne podignete novac u mirovini.

3/ Individualni mirovinski račun (IRA)

An Individualni mirovinski račun (IRA) je vrsta osobnog mirovinskog računa koji možete otvoriti sami ili putem financijske institucije. Za razliku od plana 401(k) ili 403(b), IRA ne osigurava poslodavac. To može biti posebno korisno za samozaposlene pojedince ili one koji rade na pola radnog vremena.

Osim toga, možete birati između tradicionalne IRA-e, koja nudi doprinose s odgodom plaćanja poreza, ili Roth IRA-e, koja nudi neoporezivo podizanje sredstava nakon odlaska u mirovinu.

4/ Mirovinski plan

Mirovinski plan je vrsta mirovinskog plana kojeg sponzorira poslodavac. Osmišljen je kako bi zaposlenicima osigurao zajamčeni dohodak nakon mirovine ovisno o njihovoj plaći i godinama radnog staža u tvrtki.

S mirovinskim planom obično sami ne uplaćujete doprinose za mirovinsku štednju. Umjesto toga, vaš je poslodavac odgovoran za upravljanje ulaganjima i osiguranje da ima dovoljno novca u planu za isplatu mirovina.

Kako mogu započeti planiranje mirovine?

Početak planiranja odlaska u mirovinu može se činiti neodoljivim, ali ključno je započeti što je prije moguće. Evo nekoliko smjernica za početak:

1/ Postavite ciljeve za umirovljenje

Započnite postavljanjem specifičnih ciljeva za svoju mirovinu, počevši s pitanjima poput:

- Kada želim u mirovinu (koliko godina)?

- Kakav životni stil želim imati?

- Kojim aktivnostima se želim baviti?

Ova će vam pitanja dati jasniju ideju o tome koliko novca trebate uštedjeti i koje vrste ulaganja bi vam mogle trebati. Iako vam je sada možda teško predočiti, pomoći će vam da znate svoj točan cilj i uštedite čak 1% bolje svaki dan.

Ili možete postaviti automatske prijenose za svoje planiranje mirovine. To je sjajan način da budete sigurni da dosljedno uplaćujete doprinose na svoje mirovinske račune.

2/ Procijenite troškove mirovine

Procijenite koliko ćete trebati u mirovini gledajući svoje trenutne troškove i kako bi se oni mogli promijeniti u mirovini. Možete koristiti online kalkulator za mirovinu kako bismo vam pomogli u procjeni troškova za mirovinu.

Međutim, neki stručnjaci preporučuju da 70% do 90% svog godišnjeg prihoda prije umirovljenja zamijenite štednjom i socijalnim osiguranjem.

3/ Izračunajte dohodak nakon mirovine

Odredite koliki prihod nakon mirovine možete očekivati iz izvora kao što su socijalno osiguranje, mirovine i ulaganja. Ukupni dohodak pomoći će odrediti koliko vam je dodatne ušteđevine potrebno da postignete svoje mirovinske ciljeve.

Zatim ga možete usporediti s procijenjenim troškovima za mirovinu kako biste utvrdili trebate li uštedjeti dodatni novac.

4/ Razviti mirovinski plan

Nakon što odredite svoje ciljeve za mirovinu, procijenjene troškove i očekivani prihod, napravite plan štednje za mirovinu na temelju njih.

Možete razmotriti različite dostupne opcije mirovinske štednje, kao što su mirovinski planovi koje sponzorira poslodavac, individualni mirovinski računi (IRA) i oporezivi investicijski računi. Nastojte uštedjeti najmanje 15% svog prihoda za mirovinu.

5/ Redovito pregledavajte i prilagođavajte

Redovito preispitivanje i prilagođavanje vašeg mirovinskog plana ključno je da ostanete na pravom putu za postizanje svojih ciljeva umirovljenja. Evo nekoliko razloga zašto biste trebali redovito pregledavati i prilagođavati svoj plan:

- Promjene u životnim okolnostima kao što su brak, promjena posla i zdravstveni problemi mogu utjecati na vašu mirovinsku štednju.

- Promjene u gospodarstvu i investicijskom okruženju (npr. recesija)

- Promjene u vašim ciljevima umirovljenja. Na primjer, možete odlučiti otići u mirovinu ranije ili kasnije nego što ste prvotno planirali, ili možda želite prilagoditi svoj stil života nakon umirovljenja.

Ako ne ostvarujete svoje ciljeve, pokušajte povećati svoje doprinose, promijeniti strategiju ulaganja ili revidirati svoje mirovinske planove.

6/ Razmislite o suradnji s financijskim savjetnikom

Kao što je gore spomenuto, najbolji način za uspješno planiranje mirovine je imati financijskog savjetnika. Financijski savjetnik može vam pomoći da izradite personalizirani mirovinski plan i dati vam smjernice o strategijama ulaganja, poreznom planiranju i drugim temama o planiranju mirovine.

A kada birate financijskog savjetnika, potražite nekoga tko ima iskustva u planiranju mirovine i ima fiducijarnu dužnost djelovati u vašem najboljem interesu.

Ključni za poneti

Planiranje mirovine ključni je aspekt vašeg financijskog života koji zahtijeva pažljivo razmatranje i strateško razmišljanje. Počevši rano, utvrđujući svoje ciljeve za umirovljenje, dosljedno štedeći, diverzificirajući svoja ulaganja te redovito pregledavajući i prilagođavajući svoj plan, možete raditi na postizanju ugodne i financijski sigurne mirovine.

Ako tražite dinamičan i zanimljiv način da educirate druge o važnosti planiranja mirovine, AhaSlides mogu pomoći! S našim interaktivne značajke i prilagodljiv predlošci, možete stvoriti zanimljive i informativne prezentacije koje će zaokupiti pozornost vaše publike i nadahnuti ih da planiraju svoje ciljeve za mirovinu.

Započnite s planiranjem mirovine već danas i napravite prvi korak prema financijski sigurnoj budućnosti!

Često postavljana pitanja

Imate pitanje? Imamo odgovore.