Пензионирање планирање е важна задача која не треба да се избегнува или занемарува во сечиј живот. Никогаш не е прерано да започнете да планирате за вашето пензионирање, бидејќи тоа обезбедува удобен живот без да се грижите за пари во подоцнежните години. Дури и ако сте богати сега, никој не може да предвиди што ќе дојде (како пандемијата Ковид-19 пред две години). Затоа, секогаш е мудро да се биде подготвен.

Планирањето на пензионирањето е најдобриот начин да се осигурате дека вашите златни години се пријатни и без стрес. Во овој блог пост, ќе навлеземе подлабоко во важноста на планирањето на пензионирањето и чекорите за тоа како да започнете.

Ајде да започнеме!

Содржина

Започнете за секунди.

Добијте го најдобриот шаблон за квиз за мали собири! Пријавете се бесплатно и земете го она што го сакате од библиотеката со шаблони!

🚀 До облаци ☁️

Совети за подобар ангажман

Што е планирање за пензионирање?

Планирањето за пензионирање е начинот на кој ги одредувате вашите цели за приход од пензија и креирате финансиски план за да ги постигнете тие цели. За да имате целосен план за пензионирање, ќе треба да преземете три чекори:

- Проценете ја вашата моментална финансиска состојба;

- Проценете ги трошоците што ви се потребни во иднина;

- Создадете стратегија за да се осигурате дека имате доволно пари за да го одржите посакуваниот животен стил по пензионирањето.

Планирањето за пензионирање обезбедува финансиска сигурност и мир на умот во текот на вашите златни години. Тоа ви овозможува да го „живеете“ животот што го сакате и да ги постигнете своите цели без да работите на одржување стабилен живот. Можете удобно да патувате, да се занимавате со хоби или да поминувате време со саканите.

Постојат различни опции за планирање на пензионирањето, како што се пензиски планови, индивидуални пензиски сметки (IRA) и планови 401 (k). Сите тие ви помагаат да уживате во финансиска сигурност и душевен мир за време на пензионерските години. Сепак, ќе навлеземе подлабоко во овие видови планови за пензионирање во следните делови.

Колку ви е потребно за пензионирање?

Колку треба да заштедите за пензионирање ќе зависи од вашите околности и цели. Значи, најдобриот начин да одредите колку пари да потрошите за ова е да работите со финансиски советник за да креирате пензиски план што ги задоволува вашите потреби.

Сепак, еве неколку фактори кои можат да ви помогнат да одредите колку треба да заштедите:

- Цели за пензионирање и начин на живот: Размислете каков начин на живот би сакале да имате во пензија. Потоа наведете колку пари ќе ви требаат за да ги покриете овие трошоци.

- Проценети трошоци: Проценете ги вашите идни трошоци, вклучувајќи здравствена заштита, домување, храна, превоз и други трошоци за живот.

- Очекуван животен век: Звучи малку тажно, но реалноста е дека треба да ја земете во предвид вашата семејна историја и моменталното здравје за да добиете проценка за вашиот животен век. Тоа ќе ви помогне да одредите колку долго ќе ви требаат вашите заштеди во пензија.

- Инфлација: Инфлацијата може да ја намали вредноста на вашите заштеди со текот на времето, па затоа е од суштинско значење да се земе предвид влијанието на инфлацијата врз вашите заштеди во пензија.

- Возраст за пензионирање: Возраста на која планирате да се пензионирате исто така може да влијае на тоа колку треба да заштедите. Колку побрзо ќе се пензионирате, толку подолго ви требаат вашите пензиски заштеди да траат.

- Придобивки за социјално осигурување: Размислете колку ќе добивате од бенефициите за социјално осигурување и како тоа ќе влијае на вашиот приход од пензија.

- Враќање на инвестицијата: Не секој има инвестиции. Сепак, повратот на вашите пензиски инвестиции може да влијае и на тоа колку треба да заштедите. Поголем поврат може да значи дека треба да заштедите помалку, додека помал поврат може да значи дека треба да заштедите повеќе.

Друг начин да дознаете колку пари ви се потребни за пензионирање е со користење Правилата на палецот: Одвојте најмалку 15% од вашиот приход што го носите дома за пензионирање.

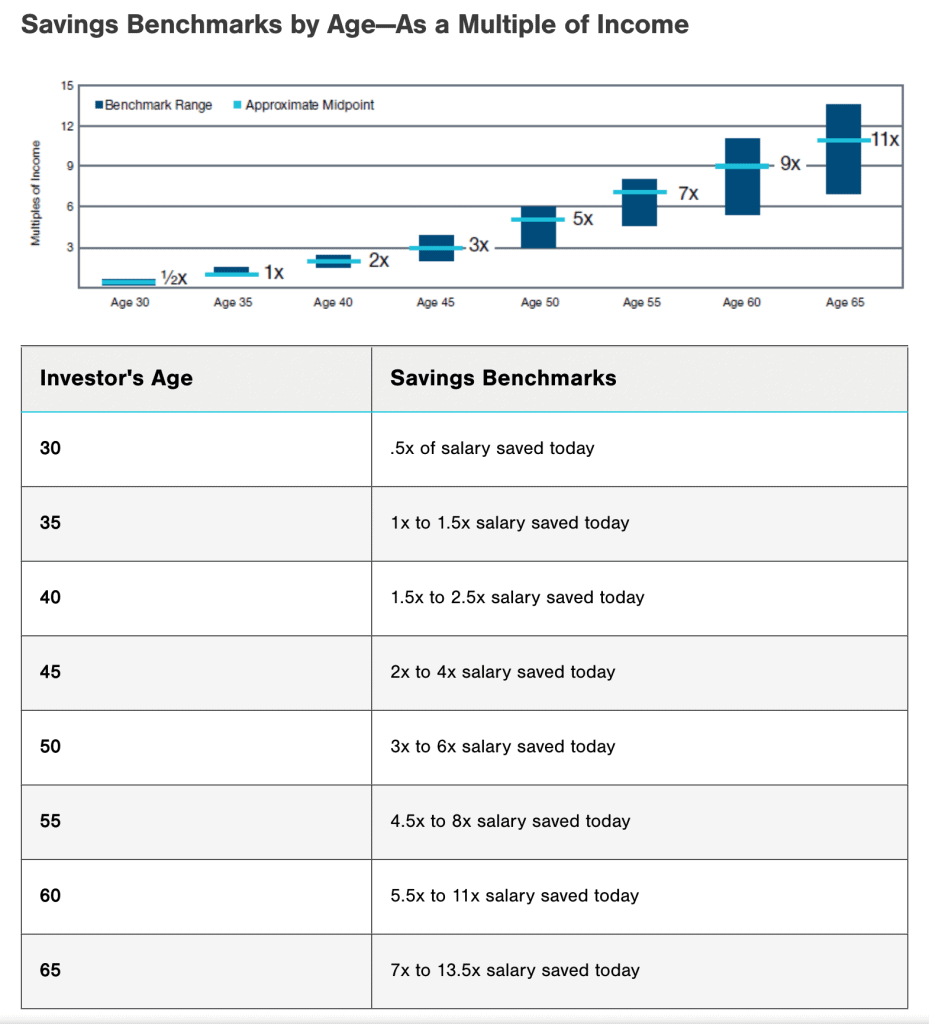

Конечно, можете да се повикате на одредници за штедење според возраста подолу за да видите колку треба да подготвите.

Запомнете дека горенаведеното се само општи насоки и дека вашите потреби за штедење во пензија може да варираат.

4 Заеднички планови за пензионирање во 2023 година

Еве некои од најдобрите планови за пензионирање што треба да ги земете во предвид:

1/ 401(к) План

Овој штеден план за пензионирање што го нуди вашиот работодавец ви овозможува да внесете пари пред оданочување од вашата плата на инвестициска сметка. Неколку организации исто така обезбедуваат соодветни придонеси за да ви помогнат да планирате за иднината.

2/ 403б Пензиски план

Планирањето за пензионирање со планот 403(б) е добар избор за вработените во организации ослободени од данок. Овој план го нудат само организации ослободени од данок, како што се јавни училишта, универзитети и непрофитни организации.

Слично на планот 401(k), планот 403(b) ви овозможува да внесувате долари пред оданочување од вашата плата на инвестициска сметка. Придонесите и заработката растат без данок додека не ги повлечете парите во пензија.

3/ Индивидуална сметка за пензионирање (ИРА)

An Индивидуална сметка за пензионирање (IRA) е вид на лична пензионерска сметка што можете да ја отворите сами или преку финансиска институција. За разлика од планот 401 (к) или 403 (б), ИРА не е обезбедена од работодавач. Тоа може да биде особено корисно за самовработените поединци или оние кои работат со скратено работно време.

Дополнително, можете да изберете помеѓу традиционална ИРА, која нуди придонеси одложени од данок, или Рот ИРА, која нуди повлекувања без данок во пензија.

4/ Пензиски план

Пензискиот план е еден вид пензиски план спонзориран од работодавачот. Тој е дизајниран да им даде на вработените загарантиран приход за пензионирање во зависност од нивната плата и годините на работен стаж во компанијата.

Со пензиски план, вие обично не давате придонеси за пензионирање заштедувајќи се сами. Наместо тоа, вашиот работодавец е одговорен за управување со инвестициите и обезбедување дека тие имаат доволно пари во планот за исплата на пензиски бенефиции.

Како да започнам со планирање за пензионирање?

Почнувањето на планирање за пензионирање може да изгледа огромно, но од клучно значење е да се започне што е можно поскоро. Еве неколку совети за да започнете:

1/ Поставете цели за пензионирање

Започнете со поставување конкретни цели за вашето пензионирање, почнувајќи со прашања како што се:

- Кога сакам да се пензионирам (колку години)?

- Каков начин на живот сакам да имам?

- Со какви активности сакам да се занимавам?

Овие прашања ќе ви дадат појасна претстава за тоа колку пари треба да заштедите и какви видови инвестиции можеби ќе ви требаат. Иако можеби е тешко да се визуелизира сега, тоа ќе ви помогне да ја знаете вашата точна цел и да заштедите дури и 1% подобро секој ден.

Или можете да поставите автоматски трансфери за вашето планирање за пензионирање. Тоа е одличен начин да бидете сигурни дека постојано придонесувате за вашите сметки за пензионирање.

2/ Проценете ги трошоците за пензионирање

Проценете колку ќе ви треба за пензионирање гледајќи ги вашите тековни трошоци и како тие би можеле да се променат при пензионирањето. Можете да користите онлајн калкулатор за пензија да ви помогне да ги процените вашите трошоци за пензионирање.

Сепак, некои експерти препорачуваат замена на 70% до 90% од вашиот годишен приход пред пензионирање користејќи заштеди и социјално осигурување.

3/ Пресметајте ги приходите од пензија

Определете колку приходи од пензионирање можете да очекувате од извори како социјално осигурување, пензии и инвестиции. Вкупниот приход ќе помогне да се одреди колку дополнителни заштеди ви се потребни за да ги постигнете вашите цели за пензионирање.

Потоа, можете да го споредите со вашите проценети трошоци за пензионирање за да одредите дали треба да заштедите дополнителни пари.

4/ Развијте план за пензионирање

Откако ќе ги имате целите за пензионирање, проценетите трошоци и очекуваниот приход, креирајте план за штедење за пензионирање врз основа на нив.

Може да ги земете предвид различните достапни опции за штедење во пензија, како што се пензиските планови спонзорирани од работодавачот, индивидуалните сметки за пензионирање (IRA) и сметките за инвестирање што се оданочуваат. Имајте за цел да заштедите најмалку 15% од вашиот приход за пензионирање.

5/ Редовно прегледувајте и прилагодувајте

Редовното разгледување и прилагодување на вашиот план за пензионирање е од клучно значење за да останете на вистинскиот пат за да ги постигнете вашите цели за пензионирање. Еве неколку причини зошто треба редовно да го прегледувате и прилагодувате вашиот план:

- Промените во вашите животни околности како што се бракот, промените на работата и здравствените проблеми може да влијаат на вашите заштеди во пензија.

- Промени во економијата и инвестицискиот пејзаж (на пр. рецесија)

- Промени во вашите цели за пензионирање. На пример, може да одлучите да се пензионирате порано или подоцна отколку што првично сте планирале, или можеби ќе сакате да го прилагодите вашиот начин на живот во пензија.

Ако не ги исполнувате вашите цели, обидете се да ги зголемите вашите придонеси, да ја промените вашата инвестициска стратегија или да ги ревидирате вашите планови за пензионирање.

6/ Размислете да работите со финансиски советник

Како што споменавме погоре, најдобриот начин за успешно планирање на пензионирањето е да имате финансиски советник. Финансиски советник може да ви помогне да креирате персонализиран план за пензионирање и да обезбедите насоки за стратегии за инвестирање, даночно планирање и други теми за планирање на пензионирањето.

И кога избирате финансиски советник, побарајте некој кој има искуство во планирањето на пензионирањето и има доверителна должност да дејствува во ваш најдобар интерес.

Клучни Килими

Планирањето за пензионирање е клучен аспект од вашиот финансиски живот кој бара внимателно разгледување и стратешко размислување. Со рано започнување, одредување на вашите цели за пензионирање, постојано штедење, диверзификација на вашите инвестиции и редовно разгледување и прилагодување на вашиот план, можете да работите кон постигнување удобно и финансиски сигурно пензионирање.

Ако барате динамичен и привлечен начин да ги едуцирате другите за важноста на планирањето на пензионирањето, АхаСлидес можам да помогнам! Со нашите интерактивни карактеристики и приспособливи шаблони, можете да креирате привлечни и информативни презентации кои ќе го привлечат вниманието на вашата публика и ќе ја инспирираат да имаат цели за планирање на пензионирањето.

Започнете со планирање за пензионирање уште денес и направете го првиот чекор кон финансиски сигурна иднина!

Најчесто поставувани прашања

Имате прашање? Имаме одговори.