Handel vs investering, hva er best? Når du søker profitt i aksjemarkedet, foretrekker du stigning og fall av verdipapirene hvor du kan kjøpe lavt og selge høyt, eller vil du se den sammensatte avkastningen til aksjen din over tid? Dette valget er viktig fordi det definerer investeringsstilen din, enten du følger langsiktig eller kortsiktig fortjeneste.

Innhold:

- Handel vs investering Hva er forskjellen?

- Hva er handel?

- Hva er investering?

- Handel vs investering Hva er best?

- Final Thoughts

- Ofte Stilte Spørsmål

Engasjer studentene dine

Start meningsfull diskusjon, få nyttig tilbakemelding og utdann elevene dine. Registrer deg for å ta en gratis AhaSlides-mal

🚀 Ta en gratis quiz☁️

Handel vs investering Hva er forskjellen?

Både handel og investering er viktige begreper i aksjemarkedet. De indikerer investeringsstilen, som adresserer ulike mål, ganske enkelt sagt, kortsiktige gevinster vs langsiktige fortjeneste.

Hva er handel?

Trading er aktiviteten med å kjøpe og selge finansielle eiendeler, som individuelle aksjer, ETF-er (en kurv med mange aksjer og andre eiendeler), obligasjoner, råvarer og mer, med sikte på å tjene kortsiktig fortjeneste. Det som betyr noe for tradere er hvilken retning aksjen vil bevege seg neste gang og hvordan traderen kan tjene på det trekket.

Hva er investering?

Tvert imot, investering i aksjemarkedet har som mål å tjene langsiktig fortjeneste, og kjøpe og holde eiendeler, som aksjer, utbytte, obligasjoner og andre verdipapirer i år til tiår. Det som betyr noe for investorer er en oppadgående trend over tid og aksjemarkedsavkastning, som fører til eksponentiell sammensetning.

Handel vs investering Hva er best?

Når du snakker om aksjemarkedsinvesteringer, er det flere faktorer å tenke på i tillegg til bevegelsen av fortjeneste

Handel – Høyere risiko, høyere belønning

Handel innebærer ofte høyere risikonivåer, da handelsmenn er utsatt for den kortsiktige volatiliteten i markedet. Risikostyring er avgjørende, og tradere kan bruke innflytelse for å forsterke avkastningen (som også øker risikoen). Boblemarkedet skjer ofte i aksjehandel. Mens bobler kan føre til betydelige gevinster for noen investorer, utgjør de også betydelig risiko, og når de sprekker, kan prisene stupe, noe som resulterer i betydelige tap.

Et godt eksempel er John Paulson – Han er en amerikansk hedgefondforvalter som tjente en formue ved å satse mot det amerikanske boligmarkedet i 2007. Han tjente 15 milliarder dollar for fondet sitt og 4 milliarder dollar for seg selv i det som er kjent som den største handelen noensinne. Imidlertid led han også store tap i de påfølgende årene, spesielt i sine investeringer i gull og fremvoksende markeder.

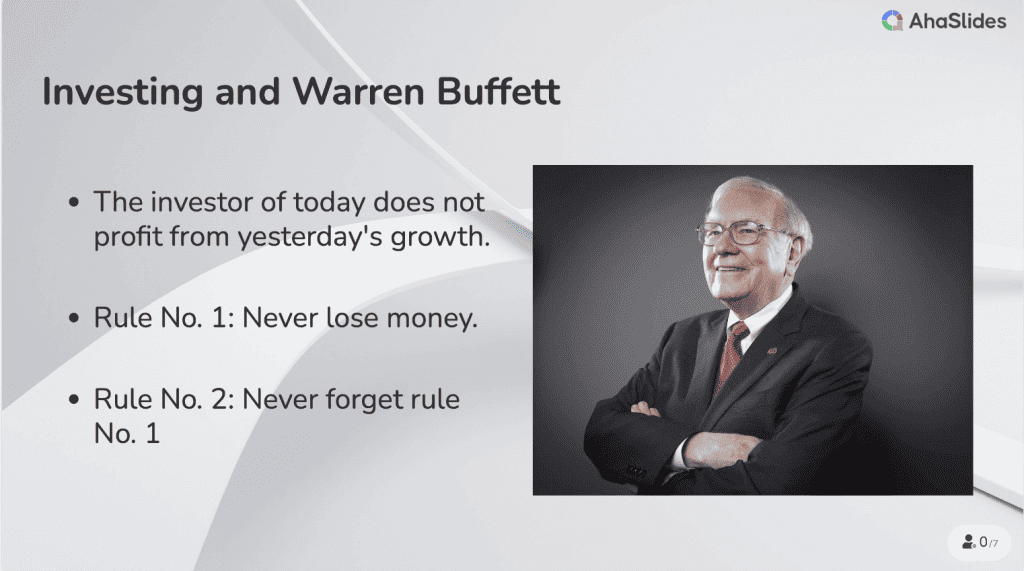

Investering – historien om Warren Buffett

Langsiktig investering anses generelt som mindre risikabelt enn handel. Mens verdien av investeringene kan svinge på kort sikt, har den historiske trenden i aksjemarkedet vært oppadgående over lengre perioder, noe som gir en viss grad av stabilitet. Det blir ofte sett på som en renteinvestering som utbytteinntekter, som søker å generere en jevn strøm av avkastning fra porteføljene deres.

La oss se på Buffetts investeringshistorie, Han begynte da han var barn, fascinert av tall og virksomhet. Han kjøpte sin første aksje i en alder av 11 og sin første eiendomsinvestering som 14-åring. Buffetts investeringsstil har gitt ham kallenavnet "The Oracle of Omaha", ettersom han konsekvent har overgått markedet og gjort seg selv og sine aksjonærer velstående. Han har også inspirert mange andre investorer og gründere til å følge hans eksempel og lære av hans visdom.

Han ignorerer også kortsiktige svingninger og fokuserer på virksomhetens egenverdi. Han sa en gang: «Prisen er det du betaler. Verdi er det du får." Han har delt sin innsikt og råd gjennom sine årlige brev til aksjonærer, sine intervjuer, sine taler og sine bøker. Noen av hans kjente sitater er:

- «Regel nr. 1: Aldri tap penger. Regel nr. 2: Glem aldri regel nr. 1.»

- "Det er langt bedre å kjøpe et fantastisk selskap til en rimelig pris enn et rettferdig selskap til en fantastisk pris."

- "Vær redd når andre er grådige og grådige når andre er redde."

- "Den viktigste egenskapen for en investor er temperament, ikke intellekt."

- "Noen sitter i skyggen i dag fordi noen plantet et tre for lenge siden."

Handel vs investering som er bedre til å oppnå fortjeneste

Handel vs investering Hva er best? Er handel vanskeligere enn å investere? Å søke fortjeneste er målet for både handelsmenn og investorer. La oss se følgende eksempler for å hjelpe deg med å få bedre ideer om hvordan handel og investering fungerer

Handelseksempel: Dagshandel med aksjer med Apple Inc (AAPL)

Kjøpe: 50 aksjer av AAPL til $150 per aksje.

Å Sell: 50 aksjer av AAPL til $155 per aksje.

Inntjening:

- Opprinnelig investering: $150 x 50 = $7,500.

- Salgsinntekter: USD 155 x 50 = USD 7,750 XNUMX.

- Fortjeneste: USD 7,750 7,500 – USD 250 XNUMX = USD XNUMX (ekskludert avgift og skatt)

ROI=(salgsinntekter-opprinnelig investering/startinvestering) = (7,750-7,500/7,500)×100%=3.33%. Igjen, i dagshandel er den eneste måten å tjene høy fortjeneste på at du kjøper mye til den laveste prisen og selger alt til den høyeste prisen. Høyere risiko, høyere belønning.

Investeringseksempel: Investering i Microsoft Corporation (MSFT)

Kjøpe: 20 aksjer av MSFT til $200 per aksje.

Hold periode: 5 år.

Selger: 20 aksjer av MSFT til $300 per aksje.

Inntjening:

- Opprinnelig investering: $200 x 20 = $4,000.

- Salgsinntekter: USD 300 x 20 = USD 6,000 XNUMX.

- Fortjeneste: $6,000 – $4,000 = $2,000.

ROI=(6,000−4,000/4000)×100%=50%

Annualisert avkastning=(total avkastning/antall år)×100 %= (2500/5)×100 %=400 %. Det betyr at hvis du har en liten sum penger, er investering et bedre valg.

Muligheter for sammensetning og utbytteinntekter

Handel vs investering Hva er best til å komponere? Hvis du foretrekker generell vekst og rentesammensetning, er investering i aksjer og utbytte et bedre valg. Utbyttebetalinger blir vanligvis utbetalt kvartalsvis og legger opp til 0.5 % til 3 % av aksjeverdien i løpet av året.

La oss for eksempel si at du vil investere $100 per måned i en aksje som gir et kvartalsvis utbytte på $0.25 per aksje, har en gjeldende aksjekurs på $50 og har en utbyttevekst på 5% årlig. Den totale fortjenesten etter 1 år vil være omtrent $1,230.93 5, og etter 3,514.61 år vil den totale fortjenesten være omtrent $10 XNUMX (forutsatt XNUMX % årlig avkastning).

Final Thoughts

Handel vs investering Hva er best? Uansett hva du velger, pass på finansiell risiko og verdiene til virksomheten du investerer i. Lær av kjente handelsmenn og investorer før du investerer pengene dine i aksjer.

💡En annen måte å investere pengene dine klokt på? AhaSlides er et av de beste presentasjonsverktøyene i 2023, og det fortsetter å være den ledende programvaren for enkeltpersoner og bedrifter for å skape mer engasjerende opplæring og klasserom. Registrer deg nå!

Ofte Stilte Spørsmål

Hva er bedre investering eller handel?

Handel vs investering Hva er best? Handel er kortsiktig og innebærer høyere risiko enn langsiktig investering. Begge typer tjener fortjeneste, men tradere får ofte mer fortjeneste sammenlignet med investorer når de tar de riktige beslutningene, og markedet presterer deretter.

Hva er det beste alternativet for handel eller investering?

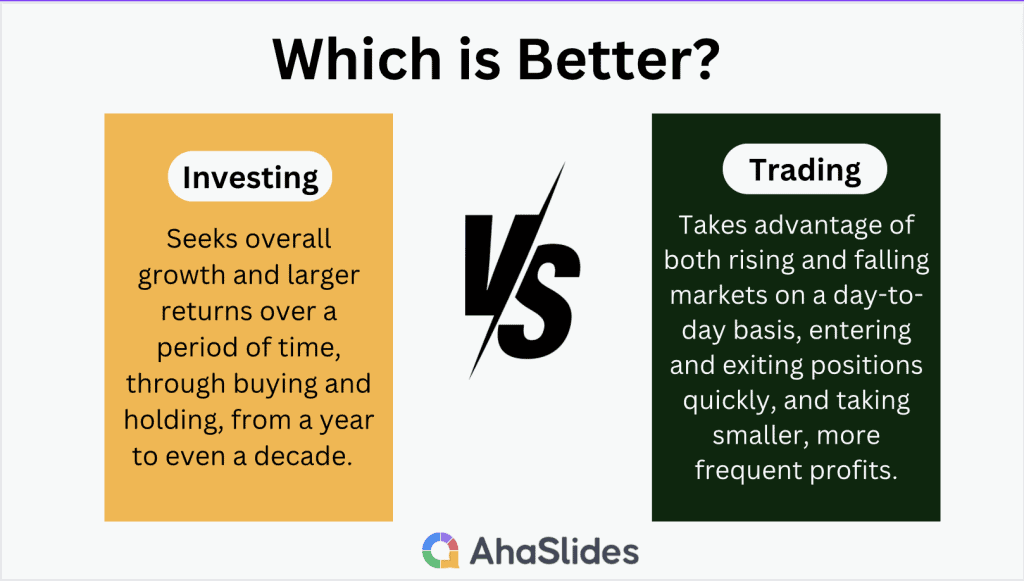

Handel vs investering Hva er best? Hvis du generelt søker generell vekst med større avkastning over en lengre periode gjennom kjøp og beholdning, bør du investere. Trading, derimot, drar nytte av både stigende og fallende markeder på en daglig basis, går raskt inn og ut av posisjoner og tar mindre, hyppigere fortjeneste.

Hvorfor taper de fleste handelsmenn penger?

En stor grunn til at tradere ender opp med å tape penger er fordi de ikke håndterer risiko godt. For å beskytte investeringen din når du handler med aksjer, er det veldig viktig å bruke verktøy som stop-loss-ordrer og sørge for at størrelsen på handlene samsvarer med risikotoleransen din. Hvis du ikke håndterer risiko på riktig måte, kan bare én dårlig handel ta bort en betydelig del av inntektene dine.

ref: fidelity | Investopedia