![]() Aftreebeplanning

Aftreebeplanning![]() is 'n belangrike taak wat nie in almal se lewe vermy of afgeskeep moet word nie. Dit is nooit te vroeg om vir jou aftrede te begin beplan nie, want dit verseker ’n gemaklike lewe sonder om in later jare oor geld te bekommer. Selfs al is jy nou ryk, kan niemand voorspel wat gaan kom nie (soos die Covid-19-pandemie twee jaar gelede). Dit is dus altyd wys om voorbereid te wees.

is 'n belangrike taak wat nie in almal se lewe vermy of afgeskeep moet word nie. Dit is nooit te vroeg om vir jou aftrede te begin beplan nie, want dit verseker ’n gemaklike lewe sonder om in later jare oor geld te bekommer. Selfs al is jy nou ryk, kan niemand voorspel wat gaan kom nie (soos die Covid-19-pandemie twee jaar gelede). Dit is dus altyd wys om voorbereid te wees.

Aftreebeplanning

Aftreebeplanning![]() Aftreebeplanning is die beste manier om te verseker dat jou goue jare aangenaam en stresvry is. In hierdie blog post, sal ons dieper delf na die belangrikheid van aftreebeplanning en stappe oor hoe om te begin.

Aftreebeplanning is die beste manier om te verseker dat jou goue jare aangenaam en stresvry is. In hierdie blog post, sal ons dieper delf na die belangrikheid van aftreebeplanning en stappe oor hoe om te begin.

![]() Kom ons kry dit aan die gang!

Kom ons kry dit aan die gang!

INHOUDSOPGAWE

INHOUDSOPGAWE

Wat is aftreebeplanning?

Wat is aftreebeplanning? Hoeveel het jy nodig vir aftrede?

Hoeveel het jy nodig vir aftrede? 4 Algemene aftreeplanne

4 Algemene aftreeplanne Hoe begin ek met aftreebeplanning?

Hoe begin ek met aftreebeplanning? Belangrike take

Belangrike take Algemene vrae

Algemene vrae

Begin binne sekondes.

Begin binne sekondes.

![]() Kry die beste vasvra-sjabloon vir klein byeenkomste! Sluit gratis aan en neem wat jy wil hê uit die sjabloonbiblioteek!

Kry die beste vasvra-sjabloon vir klein byeenkomste! Sluit gratis aan en neem wat jy wil hê uit die sjabloonbiblioteek!

Wenke vir beter betrokkenheid

Wenke vir beter betrokkenheid

Wat is aftreebeplanning?

Wat is aftreebeplanning?

![]() Aftreebeplanning is die manier waarop jy jou aftree-inkomstedoelwitte bepaal en 'n finansiële plan skep om daardie doelwitte te bereik

Aftreebeplanning is die manier waarop jy jou aftree-inkomstedoelwitte bepaal en 'n finansiële plan skep om daardie doelwitte te bereik![]() . Om 'n volledige aftreeplan te hê, sal jy drie stappe moet neem:

. Om 'n volledige aftreeplan te hê, sal jy drie stappe moet neem:

Evalueer jou huidige finansiële situasie;

Evalueer jou huidige finansiële situasie; Skat die koste wat jy in die toekoms benodig;

Skat die koste wat jy in die toekoms benodig; Skep 'n strategie om te verseker dat jy genoeg geld het om jou gewenste lewenstyl ná aftrede te handhaaf.

Skep 'n strategie om te verseker dat jy genoeg geld het om jou gewenste lewenstyl ná aftrede te handhaaf.

![]() Aftreebeplanning bied finansiële sekuriteit en gemoedsrus gedurende jou goue jare. Dit laat jou toe om die lewe wat jy wil hê te "leef" en jou doelwitte te bereik sonder om te werk om 'n stabiele lewe te handhaaf. Jy kan gemaklik reis, stokperdjies beoefen of tyd saam met geliefdes deurbring.

Aftreebeplanning bied finansiële sekuriteit en gemoedsrus gedurende jou goue jare. Dit laat jou toe om die lewe wat jy wil hê te "leef" en jou doelwitte te bereik sonder om te werk om 'n stabiele lewe te handhaaf. Jy kan gemaklik reis, stokperdjies beoefen of tyd saam met geliefdes deurbring.

![]() Daar is verskillende opsies vir aftreebeplanning, soos pensioenplanne, individuele aftreerekeninge (IRA's) en 401 (k) planne. Hulle help jou almal om finansiële sekuriteit en gemoedsrus te geniet tydens jou aftreejare. Ons sal egter in die volgende afdelings dieper in hierdie tipe aftreeplanne delf.

Daar is verskillende opsies vir aftreebeplanning, soos pensioenplanne, individuele aftreerekeninge (IRA's) en 401 (k) planne. Hulle help jou almal om finansiële sekuriteit en gemoedsrus te geniet tydens jou aftreejare. Ons sal egter in die volgende afdelings dieper in hierdie tipe aftreeplanne delf.

Beeld: freepik

Beeld: freepik Hoeveel het jy nodig vir aftrede?

Hoeveel het jy nodig vir aftrede?

![]() Hoeveel jy vir aftrede moet spaar, sal afhang van jou omstandighede en doelwitte. Dus,

Hoeveel jy vir aftrede moet spaar, sal afhang van jou omstandighede en doelwitte. Dus, ![]() die beste manier om te bepaal hoeveel geld om hieraan te bestee, is om saam met 'n finansiële adviseur te werk om 'n aftreeplan te skep wat aan jou behoeftes voldoen.

die beste manier om te bepaal hoeveel geld om hieraan te bestee, is om saam met 'n finansiële adviseur te werk om 'n aftreeplan te skep wat aan jou behoeftes voldoen.

![]() Hier is egter 'n paar faktore wat jou kan help om te bepaal hoeveel jy moet spaar:

Hier is egter 'n paar faktore wat jou kan help om te bepaal hoeveel jy moet spaar:

Aftreedoelwitte en leefstyl:

Aftreedoelwitte en leefstyl:  Dink na oor watter soort lewenstyl jy graag met aftrede wil hê. Lys dan hoeveel geld jy sal benodig om hierdie uitgawes te dek.

Dink na oor watter soort lewenstyl jy graag met aftrede wil hê. Lys dan hoeveel geld jy sal benodig om hierdie uitgawes te dek.

Geskatte uitgawes:

Geskatte uitgawes:  Skat jou toekomstige uitgawes, insluitend gesondheidsorg, behuising, kos, vervoer en ander lewenskoste.

Skat jou toekomstige uitgawes, insluitend gesondheidsorg, behuising, kos, vervoer en ander lewenskoste.

Lewensverwagting:

Lewensverwagting: Dit klink 'n bietjie hartseer, maar die realiteit is dat jy jou familiegeskiedenis en huidige gesondheid moet oorweeg om 'n skatting van jou lewensverwagting te kry. Dit sal jou help om te bepaal hoe lank jy jou aftreespaargeld sal benodig.

Dit klink 'n bietjie hartseer, maar die realiteit is dat jy jou familiegeskiedenis en huidige gesondheid moet oorweeg om 'n skatting van jou lewensverwagting te kry. Dit sal jou help om te bepaal hoe lank jy jou aftreespaargeld sal benodig.

inflasie:

inflasie: Inflasie kan mettertyd die waarde van jou spaargeld erodeer, daarom is dit noodsaaklik om die impak van inflasie op jou aftreespaargeld in ag te neem.

Inflasie kan mettertyd die waarde van jou spaargeld erodeer, daarom is dit noodsaaklik om die impak van inflasie op jou aftreespaargeld in ag te neem.

Aftree-ouderdom:

Aftree-ouderdom: Die ouderdom waarop jy beplan om af te tree, kan ook beïnvloed hoeveel jy moet spaar. Hoe gouer jy aftree, hoe langer moet jy jou aftreespaargeld hou.

Die ouderdom waarop jy beplan om af te tree, kan ook beïnvloed hoeveel jy moet spaar. Hoe gouer jy aftree, hoe langer moet jy jou aftreespaargeld hou.

Social Security voordele

Social Security voordele : Oorweeg hoeveel jy uit maatskaplike sekerheidsvoordele sal ontvang en hoe dit jou aftree-inkomste sal beïnvloed.

: Oorweeg hoeveel jy uit maatskaplike sekerheidsvoordele sal ontvang en hoe dit jou aftree-inkomste sal beïnvloed.

Opbrengs op belegging:

Opbrengs op belegging:  Nie almal het beleggings nie. Die opbrengs op jou aftreebeleggings kan egter ook beïnvloed hoeveel jy moet spaar. ’n Hoër opbrengs kan beteken dat jy minder moet spaar, terwyl ’n laer opbrengs dalk beteken jy moet meer spaar.

Nie almal het beleggings nie. Die opbrengs op jou aftreebeleggings kan egter ook beïnvloed hoeveel jy moet spaar. ’n Hoër opbrengs kan beteken dat jy minder moet spaar, terwyl ’n laer opbrengs dalk beteken jy moet meer spaar.

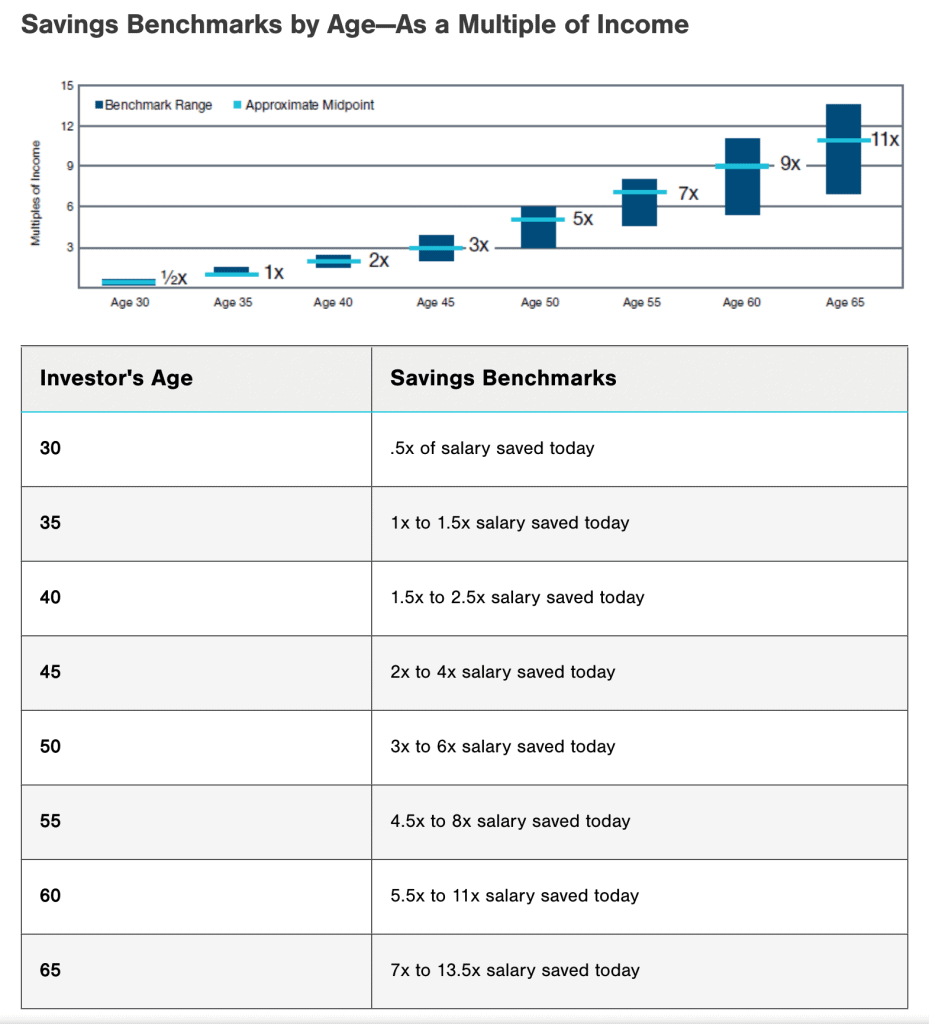

![]() Nog 'n manier om uit te vind hoeveel geld jy nodig het vir aftrede is deur te gebruik

Nog 'n manier om uit te vind hoeveel geld jy nodig het vir aftrede is deur te gebruik ![]() die Duimreëls

die Duimreëls![]() : Sit ten minste 15% van jou huistoe-inkomste opsy vir aftrede.

: Sit ten minste 15% van jou huistoe-inkomste opsy vir aftrede.

![]() Ten slotte kan jy verwys na die

Ten slotte kan jy verwys na die ![]() spaarmaatstawwe

spaarmaatstawwe![]() volgens ouderdom

volgens ouderdom ![]() hieronder om te sien hoeveel jy moet voorberei.

hieronder om te sien hoeveel jy moet voorberei.

Bron:

Bron:  T.Row Prys

T.Row Prys![]() Onthou dat bogenoemde slegs algemene riglyne is en jou aftreespaarbehoeftes kan verskil.

Onthou dat bogenoemde slegs algemene riglyne is en jou aftreespaarbehoeftes kan verskil.

4 Algemene aftreeplanne

4 Algemene aftreeplanne

![]() Hier is 'n paar van die beste aftreeplanne wat u kan oorweeg:

Hier is 'n paar van die beste aftreeplanne wat u kan oorweeg:

1/ 401(k) Plan

1/ 401(k) Plan

![]() Hierdie aftreespaarplan wat deur jou werkgewer aangebied word, laat jou toe om voorbelaste geld uit jou salaristjek by te dra tot 'n beleggingsrekening. Verskeie organisasies verskaf ook bypassende bydraes om jou te help om vir die toekoms te beplan.

Hierdie aftreespaarplan wat deur jou werkgewer aangebied word, laat jou toe om voorbelaste geld uit jou salaristjek by te dra tot 'n beleggingsrekening. Verskeie organisasies verskaf ook bypassende bydraes om jou te help om vir die toekoms te beplan.

2/ 403b Aftreeplan

2/ 403b Aftreeplan

![]() Aftreebeplanning met 403(b)-plan is 'n goeie keuse vir werknemers van belastingvrye organisasies. Hierdie plan word slegs aangebied deur belastingvrye organisasies soos openbare skole, universiteite en nie-winsgewende organisasies.

Aftreebeplanning met 403(b)-plan is 'n goeie keuse vir werknemers van belastingvrye organisasies. Hierdie plan word slegs aangebied deur belastingvrye organisasies soos openbare skole, universiteite en nie-winsgewende organisasies.

![]() Soortgelyk aan die 401(k)-plan, laat die 403(b)-plan jou toe om voorbelaste dollars uit jou salaris in 'n beleggingsrekening by te dra. Die bydraes en verdienste groei belastingvry totdat jy die geld in aftrede onttrek.

Soortgelyk aan die 401(k)-plan, laat die 403(b)-plan jou toe om voorbelaste dollars uit jou salaris in 'n beleggingsrekening by te dra. Die bydraes en verdienste groei belastingvry totdat jy die geld in aftrede onttrek.

3/ Individuele aftreerekening (IRA)

3/ Individuele aftreerekening (IRA)

An ![]() Individuele aftreerekening (IRA)

Individuele aftreerekening (IRA)![]() is 'n tipe persoonlike aftreerekening wat jy op jou eie of deur 'n finansiële instelling kan oopmaak. Anders as 'n 401 (k) of 403 (b) plan, word 'n IRA nie deur 'n werkgewer verskaf nie. Dit kan veral voordelig wees vir selfstandige individue of diegene wat deeltyds werk.

is 'n tipe persoonlike aftreerekening wat jy op jou eie of deur 'n finansiële instelling kan oopmaak. Anders as 'n 401 (k) of 403 (b) plan, word 'n IRA nie deur 'n werkgewer verskaf nie. Dit kan veral voordelig wees vir selfstandige individue of diegene wat deeltyds werk.

![]() Daarbenewens kan jy kies tussen 'n tradisionele IRA, wat belastinguitgestelde bydraes bied, of 'n Roth IRA, wat belastingvrye onttrekkings in aftrede bied.

Daarbenewens kan jy kies tussen 'n tradisionele IRA, wat belastinguitgestelde bydraes bied, of 'n Roth IRA, wat belastingvrye onttrekkings in aftrede bied.

4/ Pensioenplan

4/ Pensioenplan

![]() 'n Pensioenplan is 'n soort werkgewergeborgde aftreeplan. Dit is ontwerp om werknemers 'n gewaarborgde aftree-inkomste te gee, afhangende van hul salaris en diensjare by die maatskappy.

'n Pensioenplan is 'n soort werkgewergeborgde aftreeplan. Dit is ontwerp om werknemers 'n gewaarborgde aftree-inkomste te gee, afhangende van hul salaris en diensjare by die maatskappy.

![]() Met 'n pensioenplan maak jy gewoonlik nie self bydraes tot die aftreespaargeld nie. In plaas daarvan is jou werkgewer verantwoordelik om die beleggings te bestuur en te verseker dat hulle genoeg geld in die plan het om aftreevoordele uit te betaal.

Met 'n pensioenplan maak jy gewoonlik nie self bydraes tot die aftreespaargeld nie. In plaas daarvan is jou werkgewer verantwoordelik om die beleggings te bestuur en te verseker dat hulle genoeg geld in die plan het om aftreevoordele uit te betaal.

Beeld: freepik

Beeld: freepik Hoe begin ek met aftreebeplanning?

Hoe begin ek met aftreebeplanning?

![]() Om aftreebeplanning te begin kan oorweldigend lyk, maar dit is van kritieke belang om so gou as moontlik te begin. Hier is 'n paar wenke om jou aan die gang te kry:

Om aftreebeplanning te begin kan oorweldigend lyk, maar dit is van kritieke belang om so gou as moontlik te begin. Hier is 'n paar wenke om jou aan die gang te kry:

1/ Stel aftreedoelwitte

1/ Stel aftreedoelwitte

![]() Begin deur spesifieke doelwitte vir jou aftrede te stel, begin met vrae soos:

Begin deur spesifieke doelwitte vir jou aftrede te stel, begin met vrae soos:

Wanneer wil ek aftree (hoe oud)?

Wanneer wil ek aftree (hoe oud)? Watter lewenstyl wil ek hê?

Watter lewenstyl wil ek hê? Watter aktiwiteite wil ek beoefen?

Watter aktiwiteite wil ek beoefen?

![]() Hierdie vrae sal jou 'n duideliker idee gee van hoeveel geld jy moet spaar en watter tipe beleggings jy dalk nodig het. Alhoewel dit dalk moeilik is om nou te visualiseer, sal dit jou help om jou presiese doelwit te ken en elke dag selfs 1% beter te bespaar.

Hierdie vrae sal jou 'n duideliker idee gee van hoeveel geld jy moet spaar en watter tipe beleggings jy dalk nodig het. Alhoewel dit dalk moeilik is om nou te visualiseer, sal dit jou help om jou presiese doelwit te ken en elke dag selfs 1% beter te bespaar.

![]() Of jy kan outomatiese oorplasings vir jou aftreebeplanning opstel. Dit is 'n goeie manier om seker te maak dat jy konsekwent tot jou aftreerekeninge bydra.

Of jy kan outomatiese oorplasings vir jou aftreebeplanning opstel. Dit is 'n goeie manier om seker te maak dat jy konsekwent tot jou aftreerekeninge bydra.

2/ Skat aftree-uitgawes

2/ Skat aftree-uitgawes

![]() Skat hoeveel jy in aftrede sal benodig deur na jou huidige uitgawes te kyk en hoe dit in aftrede kan verander. Jy kan 'n aanlyn gebruik

Skat hoeveel jy in aftrede sal benodig deur na jou huidige uitgawes te kyk en hoe dit in aftrede kan verander. Jy kan 'n aanlyn gebruik ![]() aftree-sakrekenaar

aftree-sakrekenaar![]() om jou te help om jou aftree-uitgawes te skat.

om jou te help om jou aftree-uitgawes te skat.

![]() Sommige kenners beveel egter aan om 70% tot 90% van jou jaarlikse voor-aftrede-inkomste te vervang deur spaargeld en sosiale sekerheid te gebruik.

Sommige kenners beveel egter aan om 70% tot 90% van jou jaarlikse voor-aftrede-inkomste te vervang deur spaargeld en sosiale sekerheid te gebruik.

Foto: freepik

Foto: freepik 3/ Bereken aftree-inkomste

3/ Bereken aftree-inkomste

![]() Bepaal hoeveel aftree-inkomste jy kan verwag uit bronne soos sosiale sekerheid, pensioene en beleggings. Die algehele inkomste sal help om te bepaal hoeveel bykomende spaargeld jy nodig het om jou aftreedoelwitte te bereik.

Bepaal hoeveel aftree-inkomste jy kan verwag uit bronne soos sosiale sekerheid, pensioene en beleggings. Die algehele inkomste sal help om te bepaal hoeveel bykomende spaargeld jy nodig het om jou aftreedoelwitte te bereik.

![]() Dan kan jy dit vergelyk met jou geskatte aftree-uitgawes om te bepaal of jy bykomende geld moet spaar.

Dan kan jy dit vergelyk met jou geskatte aftree-uitgawes om te bepaal of jy bykomende geld moet spaar.

4/ Ontwikkel 'n aftreeplan

4/ Ontwikkel 'n aftreeplan

![]() Sodra jy jou aftreedoelwitte, geraamde uitgawes en verwagte inkomste het, skep 'n plan om vir aftrede te spaar op grond daarvan.

Sodra jy jou aftreedoelwitte, geraamde uitgawes en verwagte inkomste het, skep 'n plan om vir aftrede te spaar op grond daarvan.

![]() U kan die verskillende aftreespaaropsies wat beskikbaar is, oorweeg, soos werkgewergeborgde aftreeplanne, individuele aftreerekeninge (IRA's) en belasbare beleggingsrekeninge. Probeer om ten minste 15% van jou inkomste vir aftrede te spaar.

U kan die verskillende aftreespaaropsies wat beskikbaar is, oorweeg, soos werkgewergeborgde aftreeplanne, individuele aftreerekeninge (IRA's) en belasbare beleggingsrekeninge. Probeer om ten minste 15% van jou inkomste vir aftrede te spaar.

5/ Hersien en pas gereeld aan

5/ Hersien en pas gereeld aan

![]() Om jou aftreeplan gereeld te hersien en aan te pas, is noodsaaklik om op koers te bly om jou aftreedoelwitte te bereik. Hier is 'n paar redes waarom jy jou plan gereeld moet hersien en aanpas:

Om jou aftreeplan gereeld te hersien en aan te pas, is noodsaaklik om op koers te bly om jou aftreedoelwitte te bereik. Hier is 'n paar redes waarom jy jou plan gereeld moet hersien en aanpas:

Veranderinge in jou lewensomstandighede soos huwelik, werkveranderinge en gesondheidskwessies kan jou aftreespaargeld beïnvloed.

Veranderinge in jou lewensomstandighede soos huwelik, werkveranderinge en gesondheidskwessies kan jou aftreespaargeld beïnvloed. Veranderinge in die ekonomie en beleggingslandskap (bv. resessie)

Veranderinge in die ekonomie en beleggingslandskap (bv. resessie) Veranderinge in jou aftreedoelwitte. Jy kan byvoorbeeld besluit om vroeër of later af te tree as wat jy oorspronklik beplan het, of jy wil dalk jou aftree-leefstyl aanpas.

Veranderinge in jou aftreedoelwitte. Jy kan byvoorbeeld besluit om vroeër of later af te tree as wat jy oorspronklik beplan het, of jy wil dalk jou aftree-leefstyl aanpas.

![]() As jy nie jou doelwitte bereik nie, probeer om jou bydraes ’n hupstoot te gee, jou beleggingstrategie te verander of jou aftreeplanne te hersien.

As jy nie jou doelwitte bereik nie, probeer om jou bydraes ’n hupstoot te gee, jou beleggingstrategie te verander of jou aftreeplanne te hersien.

6/ Oorweeg om saam met 'n finansiële adviseur te werk

6/ Oorweeg om saam met 'n finansiële adviseur te werk

![]() Soos hierbo genoem, is die beste manier vir suksesvolle aftreebeplanning om 'n finansiële adviseur te hê. 'n Finansiële adviseur kan jou help om 'n persoonlike aftreeplan te skep en leiding te gee oor beleggingstrategieë, belastingbeplanning en ander aftreebeplanningonderwerpe.

Soos hierbo genoem, is die beste manier vir suksesvolle aftreebeplanning om 'n finansiële adviseur te hê. 'n Finansiële adviseur kan jou help om 'n persoonlike aftreeplan te skep en leiding te gee oor beleggingstrategieë, belastingbeplanning en ander aftreebeplanningonderwerpe.

![]() En wanneer jy 'n finansiële adviseur kies, soek iemand wat ondervinding het in aftreebeplanning en 'n fidusiêre plig het om in jou beste belang op te tree.

En wanneer jy 'n finansiële adviseur kies, soek iemand wat ondervinding het in aftreebeplanning en 'n fidusiêre plig het om in jou beste belang op te tree.

Foto: freepik

Foto: freepik Belangrike take

Belangrike take

![]() Aftreebeplanning is 'n deurslaggewende aspek van jou finansiële lewe wat deeglike oorweging en strategiese denke verg. Deur vroeg te begin, jou aftreedoelwitte te bepaal, konsekwent te spaar, jou beleggings te diversifiseer en jou plan gereeld te hersien en aan te pas, kan jy werk om 'n gemaklike en finansieel veilige aftrede te bereik.

Aftreebeplanning is 'n deurslaggewende aspek van jou finansiële lewe wat deeglike oorweging en strategiese denke verg. Deur vroeg te begin, jou aftreedoelwitte te bepaal, konsekwent te spaar, jou beleggings te diversifiseer en jou plan gereeld te hersien en aan te pas, kan jy werk om 'n gemaklike en finansieel veilige aftrede te bereik.

![]() As jy op soek is na 'n dinamiese en innemende manier om ander op te voed oor die belangrikheid van aftreebeplanning,

As jy op soek is na 'n dinamiese en innemende manier om ander op te voed oor die belangrikheid van aftreebeplanning, ![]() AhaSlides

AhaSlides![]() kan help! Met ons

kan help! Met ons ![]() interaktiewe funksies

interaktiewe funksies![]() en aanpasbaar

en aanpasbaar ![]() templates

templates![]() , kan jy boeiende en insiggewende aanbiedings skep wat jou gehoor se aandag trek en hulle inspireer om aftreebeplanningsdoelwitte te hê.

, kan jy boeiende en insiggewende aanbiedings skep wat jou gehoor se aandag trek en hulle inspireer om aftreebeplanningsdoelwitte te hê.

![]() Begin vandag aftreebeplanning en neem die eerste stap na 'n finansieel veilige toekoms!

Begin vandag aftreebeplanning en neem die eerste stap na 'n finansieel veilige toekoms!

Algemene vrae

Algemene vrae

Hoekom is aftreebeplanning so belangrik?

Hoekom is aftreebeplanning so belangrik?

![]() Aftreebeplanning help personeel om te verhoed dat geld met aftrede opraak.

Aftreebeplanning help personeel om te verhoed dat geld met aftrede opraak.

Hoe begin ek beplan vir aftrede?

Hoe begin ek beplan vir aftrede?

![]() Ken jou behoeftes, stel dan aftreedoelwitte, skat aftree-uitgawes, bereken aftree-inkomste, ontwikkel 'n aftreeplan, hersien en pas dan gereeld aan. Jy moet dit oorweeg om saam met 'n finansiële adviseur te werk.

Ken jou behoeftes, stel dan aftreedoelwitte, skat aftree-uitgawes, bereken aftree-inkomste, ontwikkel 'n aftreeplan, hersien en pas dan gereeld aan. Jy moet dit oorweeg om saam met 'n finansiële adviseur te werk.

Wat is die aftreebeplanning?

Wat is die aftreebeplanning?

![]() Aftreebeplanning is die manier om inkomstedoelwitte te bepaal wat seniors nodig het om 'n veilige en gesonde aftreetydperk te hê.

Aftreebeplanning is die manier om inkomstedoelwitte te bepaal wat seniors nodig het om 'n veilige en gesonde aftreetydperk te hê.