![]() Pianificazione pensionistica

Pianificazione pensionistica![]() è un compito importante che non dovrebbe essere evitato o trascurato nella vita di ognuno. Non è mai troppo presto per iniziare a pianificare la pensione, poiché ciò garantisce una vita confortevole senza preoccuparsi dei soldi negli anni successivi. Anche se sei ricco adesso, nessuno può prevedere cosa accadrà (come la pandemia di Covid-19 due anni fa). Quindi è sempre saggio essere preparati.

è un compito importante che non dovrebbe essere evitato o trascurato nella vita di ognuno. Non è mai troppo presto per iniziare a pianificare la pensione, poiché ciò garantisce una vita confortevole senza preoccuparsi dei soldi negli anni successivi. Anche se sei ricco adesso, nessuno può prevedere cosa accadrà (come la pandemia di Covid-19 due anni fa). Quindi è sempre saggio essere preparati.

Pianificazione della pensione

Pianificazione della pensione![]() La pianificazione della pensione è il modo migliore per garantire che i tuoi anni d'oro siano piacevoli e senza stress. In questo blog post approfondiremo l'importanza della pianificazione pensionistica e i passaggi da seguire per iniziare.

La pianificazione della pensione è il modo migliore per garantire che i tuoi anni d'oro siano piacevoli e senza stress. In questo blog post approfondiremo l'importanza della pianificazione pensionistica e i passaggi da seguire per iniziare.

![]() Cominciamo!

Cominciamo!

Sommario

Sommario

Che cos'è la pianificazione della pensione?

Che cos'è la pianificazione della pensione? Quanto ti serve per la pensione?

Quanto ti serve per la pensione? 4 Piani pensionistici comuni

4 Piani pensionistici comuni Come posso iniziare la pianificazione della pensione?

Come posso iniziare la pianificazione della pensione? Punti chiave

Punti chiave Domande frequenti

Domande frequenti

Inizia in pochi secondi.

Inizia in pochi secondi.

![]() Ottieni il miglior modello di quiz per piccole riunioni! Iscriviti gratuitamente e prendi quello che vuoi dalla libreria di modelli!

Ottieni il miglior modello di quiz per piccole riunioni! Iscriviti gratuitamente e prendi quello che vuoi dalla libreria di modelli!

Suggerimenti per un migliore coinvolgimento

Suggerimenti per un migliore coinvolgimento

Che cos'è la pianificazione della pensione?

Che cos'è la pianificazione della pensione?

![]() La pianificazione della pensione è il modo in cui determini i tuoi obiettivi di reddito pensionistico e crei un piano finanziario per raggiungere tali obiettivi

La pianificazione della pensione è il modo in cui determini i tuoi obiettivi di reddito pensionistico e crei un piano finanziario per raggiungere tali obiettivi![]() . Per avere un piano pensionistico completo, dovrai eseguire tre passaggi:

. Per avere un piano pensionistico completo, dovrai eseguire tre passaggi:

Valuta la tua attuale situazione finanziaria;

Valuta la tua attuale situazione finanziaria; Stimare il costo di cui hai bisogno in futuro;

Stimare il costo di cui hai bisogno in futuro; Crea una strategia per assicurarti di avere abbastanza soldi per mantenere lo stile di vita desiderato dopo il pensionamento.

Crea una strategia per assicurarti di avere abbastanza soldi per mantenere lo stile di vita desiderato dopo il pensionamento.

![]() La pianificazione pensionistica offre sicurezza finanziaria e tranquillità durante i tuoi anni d'oro. Ti permette di "vivere" la vita che desideri e raggiungere i tuoi obiettivi senza lavorare per mantenere una vita stabile. Puoi viaggiare comodamente, dedicarti agli hobby o trascorrere del tempo con i tuoi cari.

La pianificazione pensionistica offre sicurezza finanziaria e tranquillità durante i tuoi anni d'oro. Ti permette di "vivere" la vita che desideri e raggiungere i tuoi obiettivi senza lavorare per mantenere una vita stabile. Puoi viaggiare comodamente, dedicarti agli hobby o trascorrere del tempo con i tuoi cari.

![]() Esistono diverse opzioni di pianificazione pensionistica, come piani pensionistici, conti pensionistici individuali (IRA) e piani 401 (k). Tutti vi aiutano a godere della sicurezza finanziaria e della tranquillità durante gli anni della pensione. Tuttavia, approfondiremo questi tipi di piani pensionistici nelle sezioni seguenti.

Esistono diverse opzioni di pianificazione pensionistica, come piani pensionistici, conti pensionistici individuali (IRA) e piani 401 (k). Tutti vi aiutano a godere della sicurezza finanziaria e della tranquillità durante gli anni della pensione. Tuttavia, approfondiremo questi tipi di piani pensionistici nelle sezioni seguenti.

Immagine: freepik

Immagine: freepik Quanto ti serve per la pensione?

Quanto ti serve per la pensione?

![]() Quanto devi risparmiare per la pensione dipenderà dalle tue circostanze e dai tuoi obiettivi. COSÌ,

Quanto devi risparmiare per la pensione dipenderà dalle tue circostanze e dai tuoi obiettivi. COSÌ, ![]() il modo migliore per determinare quanti soldi spendere per questo è lavorare con un consulente finanziario per creare un piano pensionistico che soddisfi le tue esigenze.

il modo migliore per determinare quanti soldi spendere per questo è lavorare con un consulente finanziario per creare un piano pensionistico che soddisfi le tue esigenze.

![]() Tuttavia, ecco alcuni fattori che possono aiutarti a determinare quanto devi risparmiare:

Tuttavia, ecco alcuni fattori che possono aiutarti a determinare quanto devi risparmiare:

Obiettivi pensionistici e stile di vita:

Obiettivi pensionistici e stile di vita:  Pensa a che tipo di stile di vita vorresti avere in pensione. Quindi elenca quanti soldi ti serviranno per coprire queste spese.

Pensa a che tipo di stile di vita vorresti avere in pensione. Quindi elenca quanti soldi ti serviranno per coprire queste spese.

Spese stimate:

Spese stimate:  Stima le tue spese future, tra cui assistenza sanitaria, alloggio, cibo, trasporti e altre spese di soggiorno.

Stima le tue spese future, tra cui assistenza sanitaria, alloggio, cibo, trasporti e altre spese di soggiorno.

Aspettativa di vita:

Aspettativa di vita: Sembra un po' triste, ma la realtà è che devi considerare la tua storia familiare e la salute attuale per ottenere una stima della tua aspettativa di vita. Ti aiuterà a determinare per quanto tempo avrai bisogno dei tuoi risparmi per la pensione.

Sembra un po' triste, ma la realtà è che devi considerare la tua storia familiare e la salute attuale per ottenere una stima della tua aspettativa di vita. Ti aiuterà a determinare per quanto tempo avrai bisogno dei tuoi risparmi per la pensione.

Inflazione:

Inflazione: L'inflazione può erodere il valore dei tuoi risparmi nel tempo, quindi è essenziale tenere conto dell'impatto dell'inflazione sui tuoi risparmi previdenziali.

L'inflazione può erodere il valore dei tuoi risparmi nel tempo, quindi è essenziale tenere conto dell'impatto dell'inflazione sui tuoi risparmi previdenziali.

Età di pensionamento:

Età di pensionamento: Anche l'età alla quale prevedi di andare in pensione può influire su quanto devi risparmiare. Prima vai in pensione, più a lungo hai bisogno che i tuoi risparmi per la pensione durino.

Anche l'età alla quale prevedi di andare in pensione può influire su quanto devi risparmiare. Prima vai in pensione, più a lungo hai bisogno che i tuoi risparmi per la pensione durino.

Benefici della sicurezza sociale

Benefici della sicurezza sociale : considera quanto riceverai dalle prestazioni della previdenza sociale e in che modo ciò influirà sul tuo reddito pensionistico.

: considera quanto riceverai dalle prestazioni della previdenza sociale e in che modo ciò influirà sul tuo reddito pensionistico.

Ritorno sull'investimento:

Ritorno sull'investimento:  Non tutti hanno investimenti. Tuttavia, il rendimento dei tuoi investimenti pensionistici può anche influire su quanto devi risparmiare. Un rendimento più alto può significare che devi risparmiare di meno, mentre un rendimento più basso può significare che devi risparmiare di più.

Non tutti hanno investimenti. Tuttavia, il rendimento dei tuoi investimenti pensionistici può anche influire su quanto devi risparmiare. Un rendimento più alto può significare che devi risparmiare di meno, mentre un rendimento più basso può significare che devi risparmiare di più.

![]() Un altro modo per capire di quanti soldi hai bisogno in pensione è usando

Un altro modo per capire di quanti soldi hai bisogno in pensione è usando ![]() le regole del pollice

le regole del pollice![]() : Metti da parte almeno il 15% del tuo reddito da casa per la pensione.

: Metti da parte almeno il 15% del tuo reddito da casa per la pensione.

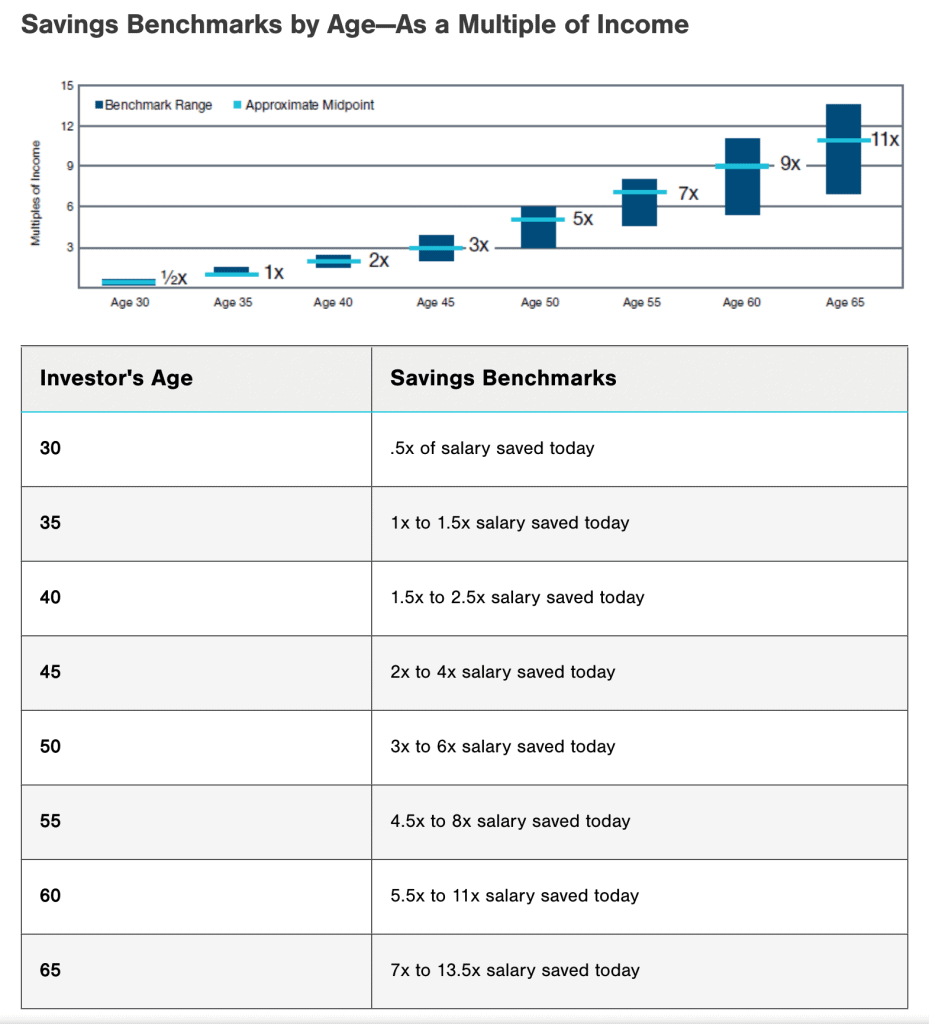

![]() Infine, puoi fare riferimento al

Infine, puoi fare riferimento al ![]() parametri di risparmio

parametri di risparmio![]() secondo l'età

secondo l'età ![]() di seguito per vedere quanto è necessario preparare.

di seguito per vedere quanto è necessario preparare.

Fonte:

Fonte:  Prezzo T. Row

Prezzo T. Row![]() Ricorda che quanto sopra sono solo linee guida generali e le tue esigenze di risparmio previdenziale possono variare.

Ricorda che quanto sopra sono solo linee guida generali e le tue esigenze di risparmio previdenziale possono variare.

4 Piani pensionistici comuni

4 Piani pensionistici comuni

![]() Ecco alcuni dei migliori piani pensionistici da prendere in considerazione:

Ecco alcuni dei migliori piani pensionistici da prendere in considerazione:

1/401(k) Piano

1/401(k) Piano

![]() Questo piano di risparmio previdenziale offerto dal tuo datore di lavoro ti consente di contribuire con denaro al lordo delle imposte dal tuo stipendio a un conto di investimento. Diverse organizzazioni forniscono anche contributi integrativi per aiutarti a pianificare il futuro.

Questo piano di risparmio previdenziale offerto dal tuo datore di lavoro ti consente di contribuire con denaro al lordo delle imposte dal tuo stipendio a un conto di investimento. Diverse organizzazioni forniscono anche contributi integrativi per aiutarti a pianificare il futuro.

2/ 403b Piano pensionistico

2/ 403b Piano pensionistico

![]() La pianificazione pensionistica con il piano 403 (b) è una buona scelta per i dipendenti di organizzazioni esenti da imposte. Questo piano è offerto solo da organizzazioni esentasse come scuole pubbliche, università e organizzazioni senza scopo di lucro.

La pianificazione pensionistica con il piano 403 (b) è una buona scelta per i dipendenti di organizzazioni esenti da imposte. Questo piano è offerto solo da organizzazioni esentasse come scuole pubbliche, università e organizzazioni senza scopo di lucro.

![]() Simile al piano 401 (k), il piano 403 (b) ti consente di contribuire con dollari al lordo delle tasse dal tuo stipendio in un conto di investimento. I contributi e i guadagni crescono esentasse fino a quando non ritiri i soldi in pensione.

Simile al piano 401 (k), il piano 403 (b) ti consente di contribuire con dollari al lordo delle tasse dal tuo stipendio in un conto di investimento. I contributi e i guadagni crescono esentasse fino a quando non ritiri i soldi in pensione.

3/ Conto pensionistico individuale (IRA)

3/ Conto pensionistico individuale (IRA)

An ![]() Conto pensionistico individuale (IRA)

Conto pensionistico individuale (IRA)![]() è un tipo di conto pensionistico personale che puoi aprire da solo o tramite un istituto finanziario. A differenza di un piano 401 (k) o 403 (b), un IRA non è fornito da un datore di lavoro. Può essere particolarmente vantaggioso per i lavoratori autonomi o coloro che lavorano part-time.

è un tipo di conto pensionistico personale che puoi aprire da solo o tramite un istituto finanziario. A differenza di un piano 401 (k) o 403 (b), un IRA non è fornito da un datore di lavoro. Può essere particolarmente vantaggioso per i lavoratori autonomi o coloro che lavorano part-time.

![]() Inoltre, puoi scegliere tra un IRA tradizionale, che offre contributi fiscali differiti, o un Roth IRA, che offre prelievi esentasse in pensione.

Inoltre, puoi scegliere tra un IRA tradizionale, che offre contributi fiscali differiti, o un Roth IRA, che offre prelievi esentasse in pensione.

4/ Piano pensionistico

4/ Piano pensionistico

![]() Un piano pensionistico è una sorta di piano pensionistico sponsorizzato dal datore di lavoro. È progettato per offrire ai dipendenti un reddito pensionistico garantito in base al loro stipendio e agli anni di servizio in azienda.

Un piano pensionistico è una sorta di piano pensionistico sponsorizzato dal datore di lavoro. È progettato per offrire ai dipendenti un reddito pensionistico garantito in base al loro stipendio e agli anni di servizio in azienda.

![]() Con un piano di previdenza, di solito non versate voi stessi contributi al risparmio di vecchiaia. Invece, il tuo datore di lavoro è responsabile della gestione degli investimenti e di garantire che abbiano abbastanza soldi nel piano per pagare le prestazioni pensionistiche.

Con un piano di previdenza, di solito non versate voi stessi contributi al risparmio di vecchiaia. Invece, il tuo datore di lavoro è responsabile della gestione degli investimenti e di garantire che abbiano abbastanza soldi nel piano per pagare le prestazioni pensionistiche.

Immagine: freepik

Immagine: freepik Come posso iniziare la pianificazione della pensione?

Come posso iniziare la pianificazione della pensione?

![]() Iniziare la pianificazione della pensione può sembrare opprimente, ma è fondamentale iniziare il prima possibile. Ecco alcuni suggerimenti per iniziare:

Iniziare la pianificazione della pensione può sembrare opprimente, ma è fondamentale iniziare il prima possibile. Ecco alcuni suggerimenti per iniziare:

1/ Fissare obiettivi di pensionamento

1/ Fissare obiettivi di pensionamento

![]() Inizia stabilendo obiettivi specifici per la tua pensione, partendo da domande come:

Inizia stabilendo obiettivi specifici per la tua pensione, partendo da domande come:

Quando voglio andare in pensione (quanti anni)?

Quando voglio andare in pensione (quanti anni)? Che stile di vita voglio avere?

Che stile di vita voglio avere? Quali attività voglio svolgere?

Quali attività voglio svolgere?

![]() Queste domande ti daranno un'idea più chiara di quanti soldi hai bisogno di risparmiare e di quali tipi di investimenti potresti aver bisogno. Sebbene possa essere difficile da visualizzare ora, ti aiuterà a conoscere il tuo obiettivo esatto e a risparmiare anche l'1% in più ogni giorno.

Queste domande ti daranno un'idea più chiara di quanti soldi hai bisogno di risparmiare e di quali tipi di investimenti potresti aver bisogno. Sebbene possa essere difficile da visualizzare ora, ti aiuterà a conoscere il tuo obiettivo esatto e a risparmiare anche l'1% in più ogni giorno.

![]() Oppure puoi impostare trasferimenti automatici per la tua pianificazione pensionistica. È un ottimo modo per assicurarti di contribuire costantemente ai tuoi conti pensionistici.

Oppure puoi impostare trasferimenti automatici per la tua pianificazione pensionistica. È un ottimo modo per assicurarti di contribuire costantemente ai tuoi conti pensionistici.

2/ Stima delle spese di pensionamento

2/ Stima delle spese di pensionamento

![]() Stimare l'importo di cui avrai bisogno in pensione esaminando le tue spese attuali e come potrebbero cambiare una volta pensionato. Puoi usare un servizio online

Stimare l'importo di cui avrai bisogno in pensione esaminando le tue spese attuali e come potrebbero cambiare una volta pensionato. Puoi usare un servizio online ![]() calcolatore di pensione

calcolatore di pensione![]() per aiutarti a stimare le tue spese di pensionamento.

per aiutarti a stimare le tue spese di pensionamento.

![]() Tuttavia, alcuni esperti consigliano di sostituire dal 70% al 90% del reddito annuo pre-pensionamento utilizzando risparmi e previdenza sociale.

Tuttavia, alcuni esperti consigliano di sostituire dal 70% al 90% del reddito annuo pre-pensionamento utilizzando risparmi e previdenza sociale.

Foto: freepik

Foto: freepik 3/ Calcola il reddito da pensione

3/ Calcola il reddito da pensione

![]() Determina quanto reddito da pensione puoi aspettarti da fonti come previdenza sociale, pensioni e investimenti. Il reddito complessivo aiuterà a determinare quanti risparmi aggiuntivi sono necessari per raggiungere i tuoi obiettivi di pensionamento.

Determina quanto reddito da pensione puoi aspettarti da fonti come previdenza sociale, pensioni e investimenti. Il reddito complessivo aiuterà a determinare quanti risparmi aggiuntivi sono necessari per raggiungere i tuoi obiettivi di pensionamento.

![]() Quindi, puoi confrontarlo con le tue spese di pensionamento stimate per determinare se hai bisogno di risparmiare denaro aggiuntivo.

Quindi, puoi confrontarlo con le tue spese di pensionamento stimate per determinare se hai bisogno di risparmiare denaro aggiuntivo.

4/ Sviluppare un piano pensionistico

4/ Sviluppare un piano pensionistico

![]() Una volta che hai i tuoi obiettivi di pensionamento, le spese stimate e il reddito previsto, crea un piano per risparmiare per la pensione basato su di essi.

Una volta che hai i tuoi obiettivi di pensionamento, le spese stimate e il reddito previsto, crea un piano per risparmiare per la pensione basato su di essi.

![]() È possibile considerare le diverse opzioni di risparmio previdenziale disponibili, come piani pensionistici sponsorizzati dal datore di lavoro, conti pensionistici individuali (IRA) e conti di investimento tassabili. Cerca di risparmiare almeno il 15% del tuo reddito per la pensione.

È possibile considerare le diverse opzioni di risparmio previdenziale disponibili, come piani pensionistici sponsorizzati dal datore di lavoro, conti pensionistici individuali (IRA) e conti di investimento tassabili. Cerca di risparmiare almeno il 15% del tuo reddito per la pensione.

5/ Rivedere e regolare regolarmente

5/ Rivedere e regolare regolarmente

![]() Rivedere e adeguare regolarmente il tuo piano pensionistico è fondamentale per rimanere sulla buona strada per raggiungere i tuoi obiettivi di pensionamento. Ecco alcuni motivi per cui dovresti rivedere e modificare regolarmente il tuo piano:

Rivedere e adeguare regolarmente il tuo piano pensionistico è fondamentale per rimanere sulla buona strada per raggiungere i tuoi obiettivi di pensionamento. Ecco alcuni motivi per cui dovresti rivedere e modificare regolarmente il tuo piano:

I cambiamenti nelle circostanze della tua vita come il matrimonio, i cambi di lavoro e problemi di salute possono influire sui tuoi risparmi per la pensione.

I cambiamenti nelle circostanze della tua vita come il matrimonio, i cambi di lavoro e problemi di salute possono influire sui tuoi risparmi per la pensione. Cambiamenti nell'economia e nel panorama degli investimenti (es. recessione)

Cambiamenti nell'economia e nel panorama degli investimenti (es. recessione) Cambiamenti nei tuoi obiettivi di pensionamento. Ad esempio, potresti decidere di andare in pensione prima o dopo rispetto a quanto inizialmente pianificato, oppure potresti voler modificare il tuo stile di vita in pensione.

Cambiamenti nei tuoi obiettivi di pensionamento. Ad esempio, potresti decidere di andare in pensione prima o dopo rispetto a quanto inizialmente pianificato, oppure potresti voler modificare il tuo stile di vita in pensione.

![]() Se non raggiungi i tuoi obiettivi, prova ad aumentare i tuoi contributi, a cambiare la tua strategia di investimento o a rivedere i tuoi piani pensionistici.

Se non raggiungi i tuoi obiettivi, prova ad aumentare i tuoi contributi, a cambiare la tua strategia di investimento o a rivedere i tuoi piani pensionistici.

6/ Valuta di lavorare con un consulente finanziario

6/ Valuta di lavorare con un consulente finanziario

![]() Come accennato in precedenza, il modo migliore per pianificare con successo la pensione è avere un consulente finanziario. Un consulente finanziario può aiutarti a creare un piano pensionistico personalizzato e fornire indicazioni su strategie di investimento, pianificazione fiscale e altri argomenti di pianificazione pensionistica.

Come accennato in precedenza, il modo migliore per pianificare con successo la pensione è avere un consulente finanziario. Un consulente finanziario può aiutarti a creare un piano pensionistico personalizzato e fornire indicazioni su strategie di investimento, pianificazione fiscale e altri argomenti di pianificazione pensionistica.

![]() E quando scegli un consulente finanziario, cerca qualcuno che abbia esperienza nella pianificazione pensionistica e abbia il dovere fiduciario di agire nel tuo migliore interesse.

E quando scegli un consulente finanziario, cerca qualcuno che abbia esperienza nella pianificazione pensionistica e abbia il dovere fiduciario di agire nel tuo migliore interesse.

Foto: freepik

Foto: freepik Punti chiave

Punti chiave

![]() La pianificazione della pensione è un aspetto cruciale della tua vita finanziaria che richiede un'attenta considerazione e un pensiero strategico. Iniziando presto, determinando i tuoi obiettivi di pensionamento, risparmiando in modo coerente, diversificando i tuoi investimenti e rivedendo e adattando regolarmente il tuo piano, puoi lavorare per raggiungere un pensionamento confortevole e finanziariamente sicuro.

La pianificazione della pensione è un aspetto cruciale della tua vita finanziaria che richiede un'attenta considerazione e un pensiero strategico. Iniziando presto, determinando i tuoi obiettivi di pensionamento, risparmiando in modo coerente, diversificando i tuoi investimenti e rivedendo e adattando regolarmente il tuo piano, puoi lavorare per raggiungere un pensionamento confortevole e finanziariamente sicuro.

![]() Se stai cercando un modo dinamico e coinvolgente per educare gli altri sull'importanza della pianificazione pensionistica,

Se stai cercando un modo dinamico e coinvolgente per educare gli altri sull'importanza della pianificazione pensionistica, ![]() AhaSlides

AhaSlides![]() può aiutare! Con il nostro

può aiutare! Con il nostro ![]() caratteristiche interattive

caratteristiche interattive![]() e personalizzabile

e personalizzabile ![]() modelli

modelli![]() , puoi creare presentazioni accattivanti e informative che catturano l'attenzione del pubblico e lo ispirano a porsi obiettivi di pianificazione pensionistica.

, puoi creare presentazioni accattivanti e informative che catturano l'attenzione del pubblico e lo ispirano a porsi obiettivi di pianificazione pensionistica.

![]() Inizia oggi la pianificazione della pensione e fai il primo passo verso un futuro finanziariamente sicuro!

Inizia oggi la pianificazione della pensione e fai il primo passo verso un futuro finanziariamente sicuro!

Domande frequenti

Domande frequenti

Perché la pianificazione pensionistica è così importante?

Perché la pianificazione pensionistica è così importante?

![]() La pianificazione pensionistica aiuta il personale a evitare di rimanere senza soldi durante la pensione.

La pianificazione pensionistica aiuta il personale a evitare di rimanere senza soldi durante la pensione.

Come iniziare a pianificare la pensione?

Come iniziare a pianificare la pensione?

![]() Conosci le tue esigenze, quindi stabilisci obiettivi pensionistici, stima le spese pensionistiche, calcola il reddito pensionistico, sviluppa un piano pensionistico, quindi rivedilo e adattalo regolarmente. Dovresti considerare di lavorare con un consulente finanziario.

Conosci le tue esigenze, quindi stabilisci obiettivi pensionistici, stima le spese pensionistiche, calcola il reddito pensionistico, sviluppa un piano pensionistico, quindi rivedilo e adattalo regolarmente. Dovresti considerare di lavorare con un consulente finanziario.

Qual è la pianificazione pensionistica?

Qual è la pianificazione pensionistica?

![]() La pianificazione pensionistica è il modo per determinare gli obiettivi di reddito di cui gli anziani hanno bisogno per trascorrere un periodo di pensionamento sano e sicuro.

La pianificazione pensionistica è il modo per determinare gli obiettivi di reddito di cui gli anziani hanno bisogno per trascorrere un periodo di pensionamento sano e sicuro.