Handel vs investering, hvilket er bedre? Når du søger profit på aktiemarkedet, foretrækker du stigningen og faldet af værdipapirerne, hvor du kan købe lavt og sælge højt, eller vil du se de sammensatte afkast af din aktie over tid? Dette valg er vigtigt, fordi det definerer din investeringsstil, uanset om du følger langsigtede eller kortsigtede overskud.

Indholdsfortegnelse:

- Handel vs investering Hvad er forskellen?

- Hvad er handel?

- Hvad er investering?

- Handel vs investering Hvad er bedre?

- Afsluttende tanker

- Ofte stillede spørgsmål

Få dine studerende engageret

Start meningsfuld diskussion, få nyttig feedback og uddan dine elever. Tilmeld dig for at tage gratis AhaSlides skabelon

🚀 Snup gratis quiz☁️

Handel vs investering Hvad er forskellen?

Både handel og investering er vigtige udtryk på aktiemarkedet. De angiver investeringsstilen, som adresserer forskellige mål, ganske enkelt sagt, kortsigtede gevinster vs langsigtede profitter.

Hvad er handel?

Handel er aktiviteten med at købe og sælge finansielle aktiver, såsom individuelle aktier, ETF'er (en kurv af mange aktier og andre aktiver), obligationer, råvarer og mere, med det formål at opnå en kortsigtet fortjeneste. Det, der betyder noget for handlende, er, hvilken retning aktien vil bevæge sig næste gang, og hvordan den erhvervsdrivende kan drage fordel af dette træk.

Hvad er investering?

Tværtimod har investering i aktiemarkedet til formål at tjene langsigtet overskud og købe og besidde aktiver, såsom aktier, udbytter, obligationer og andre værdipapirer i år til årtier. Det, der betyder noget for investorerne, er en opadgående tendens over tid og aktiemarkedsafkast, som fører til eksponentiel sammensætning.

Handel vs investering, hvilket er bedre?

Når man taler om aktiemarkedsinvesteringer, er der flere faktorer at tænke på udover bevægelsen af overskud

Handel – Højere risiko, højere belønninger

Handel indebærer ofte højere risikoniveauer, da handlende er udsat for markedets kortsigtede volatilitet. Risikostyring er afgørende, og handlende kan bruge gearing til at forstærke afkastet (hvilket også øger risikoen). Boblemarkedet sker ofte i aktiehandel. Selvom bobler kan føre til betydelige gevinster for nogle investorer, udgør de også betydelige risici, og når de brister, kan priserne falde, hvilket resulterer i betydelige tab.

Et godt eksempel er John Paulson – Han er en amerikansk hedgefondsforvalter, der tjente en formue ved at satse mod det amerikanske boligmarked i 2007. Han tjente 15 milliarder dollars for sin fond og 4 milliarder dollars til sig selv i det, der er kendt som den største handel nogensinde. Han led dog også store tab i de efterfølgende år, især i sine investeringer i guld og emerging markets.

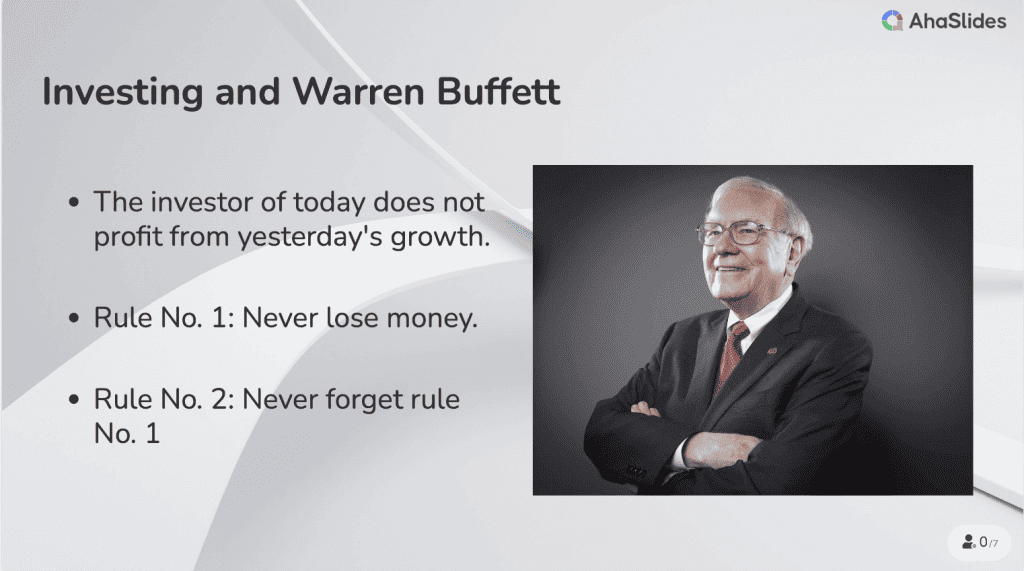

Investering – Historien om Warren Buffett

Langsigtet investering anses generelt for at være mindre risikabelt end handel. Mens værdien af investeringer kan svinge på kort sigt, har den historiske tendens på aktiemarkedet været opadgående over længere perioder, hvilket giver en vis grad af stabilitet. Det ses ofte som en fastforrentet investering som udbytteindkomst, der søger at generere en konstant strøm af afkast fra deres porteføljer.

Lad os se på Buffetts investeringshistorie, Han begyndte, da han var barn, fascineret af tal og forretning. Han købte sin første aktie i en alder af 11 og sin første ejendomsinvestering som 14-årig. Buffetts investeringsstil har givet ham kaldenavnet "The Oracle of Omaha", da han konsekvent har overgået markedet og gjort sig selv og sine aktionærer velhavende. Han har også inspireret mange andre investorer og iværksættere til at følge hans eksempel og lære af hans visdom.

Han ignorerer også kortsigtede udsving og fokuserer på virksomhedens iboende værdi. Han sagde engang: "Prisen er, hvad du betaler. Værdi er, hvad du får." Han har delt sin indsigt og råd gennem sine årlige breve til aktionærer, sine interviews, sine taler og sine bøger. Nogle af hans berømte citater er:

- “Regel nr. 1: Tab aldrig penge. Regel nr. 2: Glem aldrig regel nr. 1.”

- "Det er langt bedre at købe en vidunderlig virksomhed til en rimelig pris end en fair virksomhed til en vidunderlig pris."

- "Vær bange, når andre er grådige, og grådige, når andre er bange."

- "Den vigtigste kvalitet for en investor er temperament, ikke intellekt."

- "Der sidder nogen i skyggen i dag, fordi nogen plantede et træ for længe siden."

Handel vs investering, som er bedre til at opnå overskud

Handel vs investering, hvilket er bedre? Er handel sværere end at investere? At søge overskud er destinationen for både handlende og investorer. Lad os se følgende eksempler for at hjælpe dig med at få bedre ideer til, hvordan handel og investering fungerer

Handelseksempel: Dagshandel med aktier med Apple Inc (AAPL)

Købe: 50 aktier i AAPL til $150 pr.

Salg: 50 aktier i AAPL til $155 pr.

Optjening:

- Oprindelig investering: $150 x 50 = $7,500.

- Salgsindtægt: $155 x 50 = $7,750.

- Fortjeneste: $7,750 – $7,500 = $250 (gebyr og skat ekskluderet)

ROI=(Sælgsprovenuet-Oprindelig investering/Oprindelig investering) = (7,750-7,500/7,500)×100%=3.33%. Igen, i dagshandel er den eneste måde at tjene høje overskud på, at du køber en masse til den laveste pris og sælger det hele til den højeste pris. Højere risiko, højere belønninger.

Investeringseksempel: Investering i Microsoft Corporation (MSFT)

At købe: 20 aktier i MSFT til $200 pr.

Holdperiode: 5 år.

Sælger: 20 aktier i MSFT til $300 pr.

Optjening:

- Oprindelig investering: $200 x 20 = $4,000.

- Salgsindtægt: $300 x 20 = $6,000.

- Fortjeneste: $6,000 – $4,000 = $2,000.

ROI=(6,000−4,000/4000)×100%=50%

Annualiseret afkast=(samlet afkast/antal år)×100%= (2500/5)×100%=400%. Det betyder, at hvis du har et lille beløb, er investering et bedre valg.

Muligheder for sammensætning og udbytteindkomst

Handel vs investering Hvad er bedre til at sammensætte? Hvis du foretrækker samlet vækst og rentesammensætning, er investering i aktier og udbytter et bedre valg. Udbyttebetalinger udbetales typisk kvartalsvis og summerer op til 0.5 % til 3 % af aktieværdien i løbet af året.

Lad os f.eks. sige, at du vil investere 100 USD om måneden i en aktie, der udbetaler et kvartalsvis udbytte på 0.25 USD per aktie, har en aktuel aktiekurs på 50 USD og har en udbyttevækst på 5 % årligt. Det samlede overskud efter 1 år vil være cirka 1,230.93 USD, og efter 5 år vil det samlede overskud være cirka 3,514.61 USD (forudsat 10 % årligt afkast).

Afsluttende tanker

Handel vs investering, hvilket er bedre? Uanset hvad du vælger, skal du passe på den økonomiske risiko og værdierne af den virksomhed, du investerer i. Lær af berømte handlende og investorer, før du investerer dine penge i aktier.

💡En anden måde at investere dine penge klogt på? AhaSlides er et af de bedste præsentationsværktøjer i 2023, og det fortsætter med at være den førende software for enkeltpersoner og virksomheder til at skabe mere engagerende træning og klasseværelse. Tilmeld Dig Nu!

Ofte stillede spørgsmål

Hvad er bedre investering eller handel?

Handel vs investering, hvilket er bedre? Handel er kortsigtet og indebærer højere risiko end langsigtet investering. Begge typer tjener overskud, men handlende får ofte mere overskud sammenlignet med investorer, når de træffer de rigtige beslutninger, og markedet præsterer i overensstemmelse hermed.

Hvilken er den bedste mulighed for handel eller investering?

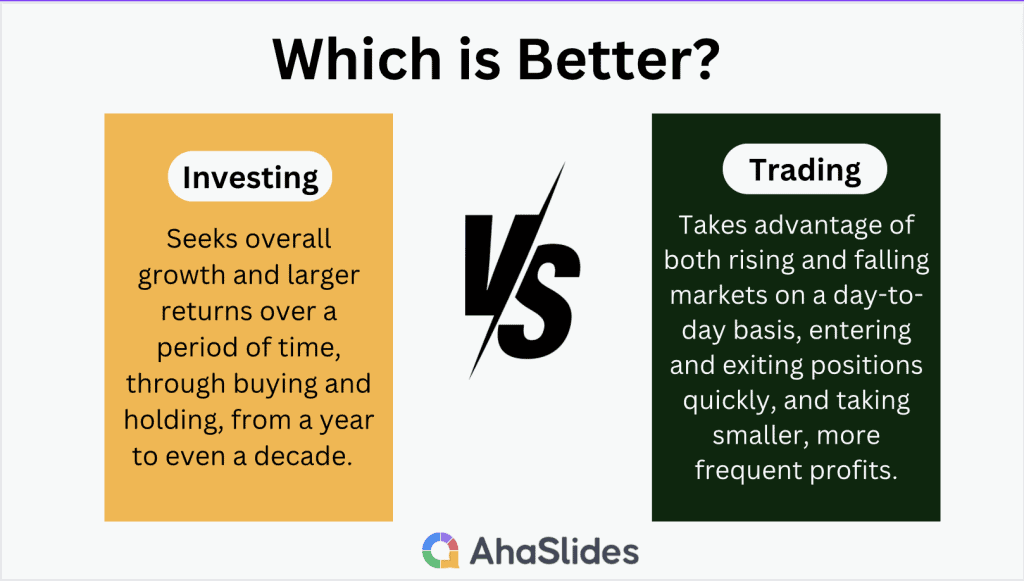

Handel vs investering Hvad er bedre? Hvis du generelt søger samlet vækst med større afkast over en længere periode gennem køb og beholdning, bør du investere. Handel derimod drager fordel af både stigende og faldende markeder på daglig basis, går hurtigt ind i og forlader positioner og tager mindre, hyppigere overskud.

Hvorfor taber de fleste handlende penge?

En stor grund til, at handlende ender med at tabe penge, er fordi de ikke håndterer risiko godt. For at beskytte din investering, når du handler med aktier, er det virkelig vigtigt at bruge værktøjer som stop-loss-ordrer og sørge for, at størrelsen af dine handler matcher din risikotolerance. Hvis du ikke styrer risikoen ordentligt, kan kun én dårlig handel tage en betydelig del af din indtjening væk.

ref: troskab | Investopedia