![]() Կենսաթոշակային պլանավորում

Կենսաթոշակային պլանավորում![]() կարեւոր խնդիր է, որից չպետք է խուսափել կամ անտեսվել բոլորի կյանքում: Երբեք վաղ չէ սկսել ձեր կենսաթոշակի համար պլանավորել, քանի որ այն ապահովում է հարմարավետ կյանք՝ առանց փողի մասին անհանգստանալու հետագա տարիներին: Նույնիսկ եթե դուք հիմա հարուստ եք, ոչ ոք չի կարող կանխատեսել, թե ինչ է սպասվում (ինչպես երկու տարի առաջ Covid-19 համաճարակը): Այսպիսով, միշտ խելամիտ է պատրաստ լինել:

կարեւոր խնդիր է, որից չպետք է խուսափել կամ անտեսվել բոլորի կյանքում: Երբեք վաղ չէ սկսել ձեր կենսաթոշակի համար պլանավորել, քանի որ այն ապահովում է հարմարավետ կյանք՝ առանց փողի մասին անհանգստանալու հետագա տարիներին: Նույնիսկ եթե դուք հիմա հարուստ եք, ոչ ոք չի կարող կանխատեսել, թե ինչ է սպասվում (ինչպես երկու տարի առաջ Covid-19 համաճարակը): Այսպիսով, միշտ խելամիտ է պատրաստ լինել:

Կենսաթոշակի պլանավորում

Կենսաթոշակի պլանավորում![]() Կենսաթոշակի պլանավորումը լավագույն միջոցն է՝ ապահովելու, որ ձեր ոսկե տարիները լինեն հաճելի և առանց սթրեսի: Սրա մեջ blog գրառմանը, մենք ավելի խորը կխորանանք կենսաթոշակային պլանավորման կարևորության և այն քայլերի մեջ, թե ինչպես սկսել:

Կենսաթոշակի պլանավորումը լավագույն միջոցն է՝ ապահովելու, որ ձեր ոսկե տարիները լինեն հաճելի և առանց սթրեսի: Սրա մեջ blog գրառմանը, մենք ավելի խորը կխորանանք կենսաթոշակային պլանավորման կարևորության և այն քայլերի մեջ, թե ինչպես սկսել:

![]() Եկեք սկսենք:

Եկեք սկսենք:

Բառը

Բառը

Ի՞նչ է կենսաթոշակային պլանավորումը:

Ի՞նչ է կենսաթոշակային պլանավորումը: Որքա՞ն է ձեզ հարկավոր թոշակի անցնելու համար:

Որքա՞ն է ձեզ հարկավոր թոշակի անցնելու համար: 4 Ընդհանուր կենսաթոշակային ծրագրեր

4 Ընդհանուր կենսաթոշակային ծրագրեր Ինչպե՞ս կարող եմ սկսել կենսաթոշակային պլանավորումը:

Ինչպե՞ս կարող եմ սկսել կենսաթոշակային պլանավորումը: Հիմնական տուփեր

Հիմնական տուփեր Հաճախակի տրվող հարցեր

Հաճախակի տրվող հարցեր

Սկսեք վայրկյանների ընթացքում:

Սկսեք վայրկյանների ընթացքում:

![]() Ստացեք վիկտորինայի լավագույն ձևանմուշը փոքր հավաքույթների համար: Գրանցվեք անվճար և վերցրեք այն, ինչ ցանկանում եք կաղապարների գրադարանից:

Ստացեք վիկտորինայի լավագույն ձևանմուշը փոքր հավաքույթների համար: Գրանցվեք անվճար և վերցրեք այն, ինչ ցանկանում եք կաղապարների գրադարանից:

Խորհուրդներ ավելի լավ ներգրավվածության համար

Խորհուրդներ ավելի լավ ներգրավվածության համար

Ի՞նչ է կենսաթոշակային պլանավորումը:

Ի՞նչ է կենսաթոշակային պլանավորումը:

![]() Կենսաթոշակային պլանավորումն այն եղանակն է, որով դուք որոշում եք ձեր կենսաթոշակային եկամտի նպատակները և ստեղծում ֆինանսական ծրագիր այդ նպատակներին հասնելու համար

Կենսաթոշակային պլանավորումն այն եղանակն է, որով դուք որոշում եք ձեր կենսաթոշակային եկամտի նպատակները և ստեղծում ֆինանսական ծրագիր այդ նպատակներին հասնելու համար![]() . Ամբողջական կենսաթոշակային պլան ունենալու համար դուք պետք է կատարեք երեք քայլ.

. Ամբողջական կենսաթոշակային պլան ունենալու համար դուք պետք է կատարեք երեք քայլ.

Գնահատեք ձեր ընթացիկ ֆինանսական վիճակը;

Գնահատեք ձեր ընթացիկ ֆինանսական վիճակը; Գնահատեք ապագայում ձեզ անհրաժեշտ ծախսերը;

Գնահատեք ապագայում ձեզ անհրաժեշտ ծախսերը; Ստեղծեք ռազմավարություն՝ ապահովելու համար, որ բավականաչափ գումար ունեք՝ թոշակի անցնելուց հետո ձեր ցանկալի ապրելակերպը պահպանելու համար:

Ստեղծեք ռազմավարություն՝ ապահովելու համար, որ բավականաչափ գումար ունեք՝ թոշակի անցնելուց հետո ձեր ցանկալի ապրելակերպը պահպանելու համար:

![]() Կենսաթոշակային պլանավորումը ապահովում է ֆինանսական ապահովություն և մտքի խաղաղություն ձեր ոսկե տարիների ընթացքում: Այն թույլ է տալիս «ապրել» ձեր ուզած կյանքով և հասնել ձեր նպատակներին՝ չաշխատելով կայուն կյանք պահպանելու համար: Դուք կարող եք հարմարավետ ճանապարհորդել, զբաղվել հոբբիներով կամ ժամանակ անցկացնել սիրելիների հետ:

Կենսաթոշակային պլանավորումը ապահովում է ֆինանսական ապահովություն և մտքի խաղաղություն ձեր ոսկե տարիների ընթացքում: Այն թույլ է տալիս «ապրել» ձեր ուզած կյանքով և հասնել ձեր նպատակներին՝ չաշխատելով կայուն կյանք պահպանելու համար: Դուք կարող եք հարմարավետ ճանապարհորդել, զբաղվել հոբբիներով կամ ժամանակ անցկացնել սիրելիների հետ:

![]() Կան կենսաթոշակային պլանավորման տարբեր տարբերակներ, ինչպիսիք են կենսաթոշակային պլանները, անհատական կենսաթոշակային հաշիվները (IRA) և 401(k) պլանները: Նրանք բոլորն օգնում են ձեզ ֆինանսական ապահովություն և մտքի խաղաղություն վայելել ձեր կենսաթոշակային տարիներին: Այնուամենայնիվ, մենք կխորանանք այս տեսակի կենսաթոշակային ծրագրերի մեջ հետևյալ բաժիններում:

Կան կենսաթոշակային պլանավորման տարբեր տարբերակներ, ինչպիսիք են կենսաթոշակային պլանները, անհատական կենսաթոշակային հաշիվները (IRA) և 401(k) պլանները: Նրանք բոլորն օգնում են ձեզ ֆինանսական ապահովություն և մտքի խաղաղություն վայելել ձեր կենսաթոշակային տարիներին: Այնուամենայնիվ, մենք կխորանանք այս տեսակի կենսաթոշակային ծրագրերի մեջ հետևյալ բաժիններում:

Պատկերը՝ freepik

Պատկերը՝ freepik Որքա՞ն է ձեզ հարկավոր թոշակի անցնելու համար:

Որքա՞ն է ձեզ հարկավոր թոշակի անցնելու համար:

![]() Որքան պետք է խնայեք կենսաթոշակի համար, կախված կլինի ձեր հանգամանքներից և նպատակներից: Այսպիսով,

Որքան պետք է խնայեք կենսաթոշակի համար, կախված կլինի ձեր հանգամանքներից և նպատակներից: Այսպիսով, ![]() Լավագույն միջոցը որոշելու, թե որքան գումար պետք է ծախսել դրա վրա, դա ֆինանսական խորհրդատուի հետ աշխատելն է՝ ձեր կարիքները բավարարող կենսաթոշակային պլան ստեղծելու համար:

Լավագույն միջոցը որոշելու, թե որքան գումար պետք է ծախսել դրա վրա, դա ֆինանսական խորհրդատուի հետ աշխատելն է՝ ձեր կարիքները բավարարող կենսաթոշակային պլան ստեղծելու համար:

![]() Այնուամենայնիվ, ահա մի քանի գործոններ, որոնք կարող են օգնել ձեզ որոշել, թե որքան պետք է խնայեք.

Այնուամենայնիվ, ահա մի քանի գործոններ, որոնք կարող են օգնել ձեզ որոշել, թե որքան պետք է խնայեք.

Կենսաթոշակային նպատակները և ապրելակերպը.

Կենսաթոշակային նպատակները և ապրելակերպը.  Մտածեք, թե ինչպիսի ապրելակերպ կցանկանայիք ունենալ թոշակի ժամանակ: Ապա նշեք, թե որքան գումար կպահանջվի այս ծախսերը հոգալու համար։

Մտածեք, թե ինչպիսի ապրելակերպ կցանկանայիք ունենալ թոշակի ժամանակ: Ապա նշեք, թե որքան գումար կպահանջվի այս ծախսերը հոգալու համար։

Մոտավոր ծախսեր.

Մոտավոր ծախսեր.  Գնահատեք ձեր ապագա ծախսերը, ներառյալ առողջապահությունը, բնակարանը, սնունդը, տրանսպորտը և այլ կեցության ծախսերը:

Գնահատեք ձեր ապագա ծախսերը, ներառյալ առողջապահությունը, բնակարանը, սնունդը, տրանսպորտը և այլ կեցության ծախսերը:

Կյանքի տեւողություն:

Կյանքի տեւողություն: Դա մի փոքր տխուր է հնչում, բայց իրականությունն այն է, որ դուք պետք է հաշվի առնեք ձեր ընտանիքի պատմությունը և ներկայիս առողջությունը՝ ձեր կյանքի տեւողության գնահատականը ստանալու համար: Այն կօգնի ձեզ որոշել, թե որքան ժամանակ ձեզ պետք կգան ձեր կենսաթոշակային խնայողությունները:

Դա մի փոքր տխուր է հնչում, բայց իրականությունն այն է, որ դուք պետք է հաշվի առնեք ձեր ընտանիքի պատմությունը և ներկայիս առողջությունը՝ ձեր կյանքի տեւողության գնահատականը ստանալու համար: Այն կօգնի ձեզ որոշել, թե որքան ժամանակ ձեզ պետք կգան ձեր կենսաթոշակային խնայողությունները:

Գնաճ.

Գնաճ. Գնաճը կարող է ժամանակի ընթացքում քայքայել ձեր խնայողությունների արժեքը, ուստի կարևոր է հաշվի առնել գնաճի ազդեցությունը ձեր կենսաթոշակային խնայողությունների վրա:

Գնաճը կարող է ժամանակի ընթացքում քայքայել ձեր խնայողությունների արժեքը, ուստի կարևոր է հաշվի առնել գնաճի ազդեցությունը ձեր կենսաթոշակային խնայողությունների վրա:

Կենսաթոշակային տարիք.

Կենսաթոշակային տարիք. Տարիքը, որում դուք նախատեսում եք թոշակի անցնել, կարող է նաև ազդել, թե որքան պետք է խնայեք: Որքան շուտ անցնեք թոշակի, այնքան երկար պետք է ձեր կենսաթոշակային խնայողությունները գոյատևեն:

Տարիքը, որում դուք նախատեսում եք թոշակի անցնել, կարող է նաև ազդել, թե որքան պետք է խնայեք: Որքան շուտ անցնեք թոշակի, այնքան երկար պետք է ձեր կենսաթոշակային խնայողությունները գոյատևեն:

Սոցիալական ապահովության նպաստներ

Սոցիալական ապահովության նպաստներ Մտածեք, թե որքան եք դուք կստանաք Սոցիալական ապահովության նպաստներից և ինչպես դա կազդի ձեր կենսաթոշակային եկամուտների վրա:

Մտածեք, թե որքան եք դուք կստանաք Սոցիալական ապահովության նպաստներից և ինչպես դա կազդի ձեր կենսաթոշակային եկամուտների վրա:

Ներդրումների վերադարձը.

Ներդրումների վերադարձը.  Ոչ բոլորն ունեն ներդրումներ։ Այնուամենայնիվ, ձեր կենսաթոշակային ներդրումների վերադարձը կարող է նաև ազդել, թե որքան պետք է խնայեք: Ավելի բարձր եկամտաբերությունը կարող է նշանակել, որ դուք պետք է ավելի քիչ խնայեք, մինչդեռ ավելի ցածր եկամտաբերությունը կարող է նշանակել, որ դուք պետք է ավելի շատ խնայեք:

Ոչ բոլորն ունեն ներդրումներ։ Այնուամենայնիվ, ձեր կենսաթոշակային ներդրումների վերադարձը կարող է նաև ազդել, թե որքան պետք է խնայեք: Ավելի բարձր եկամտաբերությունը կարող է նշանակել, որ դուք պետք է ավելի քիչ խնայեք, մինչդեռ ավելի ցածր եկամտաբերությունը կարող է նշանակել, որ դուք պետք է ավելի շատ խնայեք:

![]() Մեկ այլ միջոց՝ պարզելու, թե որքան գումար է ձեզ անհրաժեշտ թոշակի անցնելու համար, դա օգտագործելն է

Մեկ այլ միջոց՝ պարզելու, թե որքան գումար է ձեզ անհրաժեշտ թոշակի անցնելու համար, դա օգտագործելն է ![]() բութ մատի կանոնները

բութ մատի կանոնները![]() Մի կողմ դրեք ձեր տան եկամտի առնվազն 15%-ը թոշակի անցնելու համար:

Մի կողմ դրեք ձեր տան եկամտի առնվազն 15%-ը թոշակի անցնելու համար:

![]() Ի վերջո, կարող եք անդրադառնալ

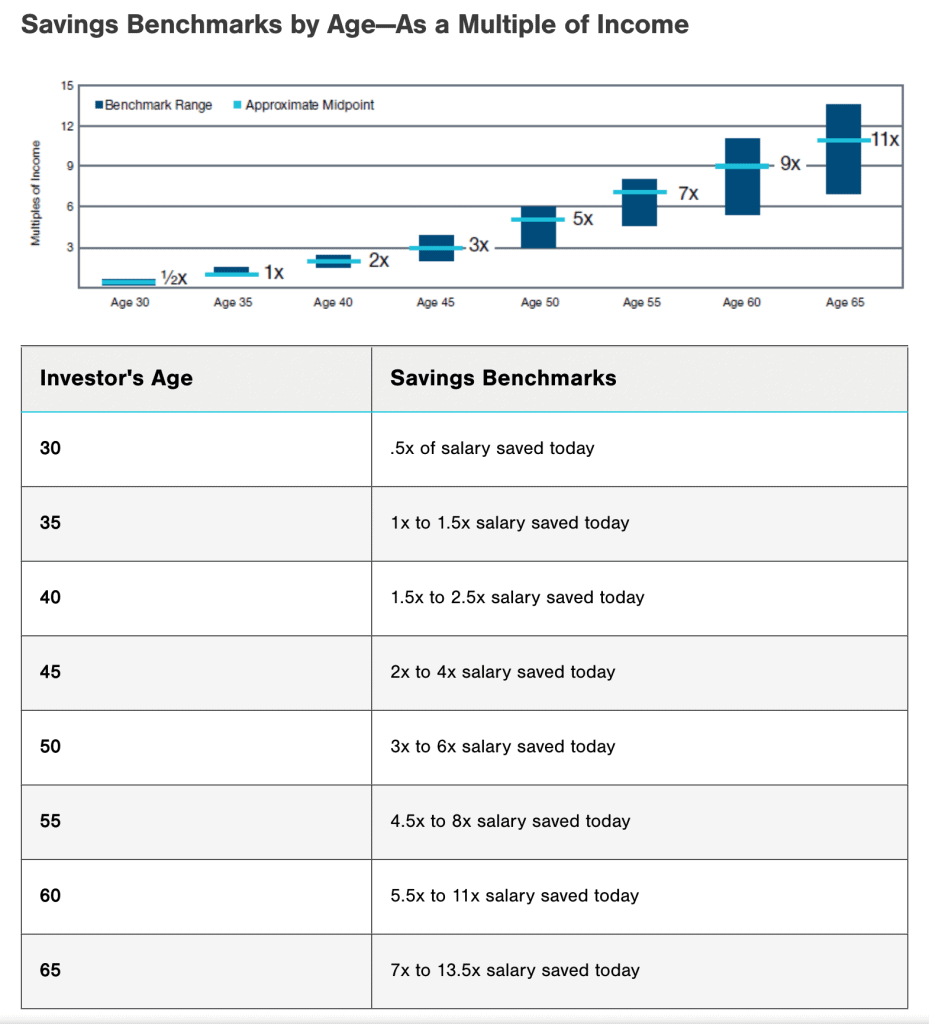

Ի վերջո, կարող եք անդրադառնալ ![]() խնայողությունների չափորոշիչներ

խնայողությունների չափորոշիչներ![]() ըստ տարիքի

ըստ տարիքի ![]() ստորև՝ տեսնելու համար, թե որքան պետք է պատրաստել:

ստորև՝ տեսնելու համար, թե որքան պետք է պատրաստել:

Source:

Source:  T.Row Price

T.Row Price![]() Հիշեք, որ վերը նշվածները միայն ընդհանուր ուղեցույցներ են, և ձեր կենսաթոշակային խնայողությունների կարիքները կարող են տարբեր լինել:

Հիշեք, որ վերը նշվածները միայն ընդհանուր ուղեցույցներ են, և ձեր կենսաթոշակային խնայողությունների կարիքները կարող են տարբեր լինել:

4 Ընդհանուր կենսաթոշակային ծրագրեր

4 Ընդհանուր կենսաթոշակային ծրագրեր

![]() Ահա որոշ լավագույն կենսաթոշակային ծրագրեր, որոնք դուք պետք է հաշվի առնեք.

Ահա որոշ լավագույն կենսաթոշակային ծրագրեր, որոնք դուք պետք է հաշվի առնեք.

1/ 401(k) Պլան

1/ 401(k) Պլան

![]() Ձեր գործատուի կողմից առաջարկվող կենսաթոշակային խնայողությունների այս ծրագիրը թույլ է տալիս ներդրումային հաշվին ներդրումային հաշվին ներդրում կատարել ձեր աշխատավարձից մինչև հարկային գումար: Մի քանի կազմակերպություններ նաև տրամադրում են համապատասխան ներդրումներ, որոնք կօգնեն ձեզ պլանավորել ապագան:

Ձեր գործատուի կողմից առաջարկվող կենսաթոշակային խնայողությունների այս ծրագիրը թույլ է տալիս ներդրումային հաշվին ներդրումային հաշվին ներդրում կատարել ձեր աշխատավարձից մինչև հարկային գումար: Մի քանի կազմակերպություններ նաև տրամադրում են համապատասխան ներդրումներ, որոնք կօգնեն ձեզ պլանավորել ապագան:

2/ 403b կենսաթոշակային պլան

2/ 403b կենսաթոշակային պլան

![]() 403(բ) պլանով կենսաթոշակի պլանավորումը լավ ընտրություն է հարկերից ազատված կազմակերպությունների աշխատակիցների համար: Այս պլանն առաջարկվում է միայն հարկերից ազատված կազմակերպությունների կողմից, ինչպիսիք են հանրակրթական դպրոցները, համալսարանները և ոչ առևտրային կազմակերպությունները:

403(բ) պլանով կենսաթոշակի պլանավորումը լավ ընտրություն է հարկերից ազատված կազմակերպությունների աշխատակիցների համար: Այս պլանն առաջարկվում է միայն հարկերից ազատված կազմակերպությունների կողմից, ինչպիսիք են հանրակրթական դպրոցները, համալսարանները և ոչ առևտրային կազմակերպությունները:

![]() 401(k) պլանի նման, 403(բ) պլանը թույլ է տալիս ներդրումային հաշվին ներդրումային հաշվին ներդրում կատարել ձեր աշխատավարձից մինչև հարկային դոլարները: Ներդրումները և եկամուտները աճում են առանց հարկերի, քանի դեռ չեք հանել գումարը կենսաթոշակի ժամանակ:

401(k) պլանի նման, 403(բ) պլանը թույլ է տալիս ներդրումային հաշվին ներդրումային հաշվին ներդրում կատարել ձեր աշխատավարձից մինչև հարկային դոլարները: Ներդրումները և եկամուտները աճում են առանց հարկերի, քանի դեռ չեք հանել գումարը կենսաթոշակի ժամանակ:

3/ Անհատական կենսաթոշակային հաշիվ (IRA)

3/ Անհատական կենսաթոշակային հաշիվ (IRA)

An ![]() Անհատական կենսաթոշակային հաշիվ (IRA)

Անհատական կենսաթոշակային հաշիվ (IRA)![]() անձնական կենսաթոշակային հաշվի տեսակ է, որը կարող եք բացել ինքնուրույն կամ ֆինանսական հաստատության միջոցով: Ի տարբերություն 401(k) կամ 403(b) պլանի, IRA-ն չի տրամադրվում գործատուի կողմից: Այն կարող է հատկապես շահավետ լինել ինքնազբաղված անձանց կամ կես դրույքով աշխատող անձանց համար:

անձնական կենսաթոշակային հաշվի տեսակ է, որը կարող եք բացել ինքնուրույն կամ ֆինանսական հաստատության միջոցով: Ի տարբերություն 401(k) կամ 403(b) պլանի, IRA-ն չի տրամադրվում գործատուի կողմից: Այն կարող է հատկապես շահավետ լինել ինքնազբաղված անձանց կամ կես դրույքով աշխատող անձանց համար:

![]() Բացի այդ, դուք կարող եք ընտրել ավանդական IRA-ի միջև, որն առաջարկում է հետաձգված հարկային վճարումներ, կամ Roth IRA-ի միջև, որն առաջարկում է առանց հարկերի դուրսբերումներ կենսաթոշակի ժամանակ:

Բացի այդ, դուք կարող եք ընտրել ավանդական IRA-ի միջև, որն առաջարկում է հետաձգված հարկային վճարումներ, կամ Roth IRA-ի միջև, որն առաջարկում է առանց հարկերի դուրսբերումներ կենսաթոշակի ժամանակ:

4/ Կենսաթոշակային պլան

4/ Կենսաթոշակային պլան

![]() Կենսաթոշակային պլանը գործատուի կողմից հովանավորվող կենսաթոշակային պլանի մի տեսակ է: Այն նախատեսված է աշխատողներին երաշխավորված կենսաթոշակային եկամուտ տալու համար՝ կախված նրանց աշխատավարձից և ընկերությունում ծառայության տարիներից:

Կենսաթոշակային պլանը գործատուի կողմից հովանավորվող կենսաթոշակային պլանի մի տեսակ է: Այն նախատեսված է աշխատողներին երաշխավորված կենսաթոշակային եկամուտ տալու համար՝ կախված նրանց աշխատավարձից և ընկերությունում ծառայության տարիներից:

![]() Կենսաթոշակային պլանի դեպքում դուք սովորաբար վճարումներ չեք կատարում կենսաթոշակի համար՝ խնայելով ինքներդ ձեզ: Փոխարենը, ձեր գործատուն պատասխանատու է ներդրումները կառավարելու և ապահովելու համար, որ նրանք ունեն բավարար գումար ծրագրում՝ կենսաթոշակային նպաստները վճարելու համար:

Կենսաթոշակային պլանի դեպքում դուք սովորաբար վճարումներ չեք կատարում կենսաթոշակի համար՝ խնայելով ինքներդ ձեզ: Փոխարենը, ձեր գործատուն պատասխանատու է ներդրումները կառավարելու և ապահովելու համար, որ նրանք ունեն բավարար գումար ծրագրում՝ կենսաթոշակային նպաստները վճարելու համար:

Պատկերը՝ freepik

Պատկերը՝ freepik Ինչպե՞ս կարող եմ սկսել կենսաթոշակային պլանավորումը:

Ինչպե՞ս կարող եմ սկսել կենսաթոշակային պլանավորումը:

![]() Կենսաթոշակային պլանավորում սկսելը կարող է ճնշող թվալ, բայց շատ կարևոր է սկսել հնարավորինս շուտ: Ահա մի քանի ցուցումներ՝ սկսելու համար.

Կենսաթոշակային պլանավորում սկսելը կարող է ճնշող թվալ, բայց շատ կարևոր է սկսել հնարավորինս շուտ: Ահա մի քանի ցուցումներ՝ սկսելու համար.

1/ Սահմանել կենսաթոշակային նպատակներ

1/ Սահմանել կենսաթոշակային նպատակներ

![]() Սկսեք ձեր կենսաթոշակի համար կոնկրետ նպատակներ դնելով՝ սկսելով այնպիսի հարցերից, ինչպիսիք են.

Սկսեք ձեր կենսաթոշակի համար կոնկրետ նպատակներ դնելով՝ սկսելով այնպիսի հարցերից, ինչպիսիք են.

Ե՞րբ եմ ուզում թոշակի անցնել (քանի տարեկան):

Ե՞րբ եմ ուզում թոշակի անցնել (քանի տարեկան): Ինչպիսի՞ ապրելակերպ եմ ուզում ունենալ:

Ինչպիսի՞ ապրելակերպ եմ ուզում ունենալ: Ի՞նչ գործունեությամբ եմ ուզում զբաղվել:

Ի՞նչ գործունեությամբ եմ ուզում զբաղվել:

![]() Այս հարցերը ձեզ ավելի հստակ պատկերացում կտան, թե որքան գումար պետք է խնայեք և ինչ տեսակի ներդրումներ կարող են ձեզ անհրաժեշտ լինել: Թեև հիմա դժվար է պատկերացնել, դա կօգնի ձեզ իմանալ ձեր ճշգրիտ նպատակը և ամեն օր խնայել նույնիսկ 1% ավելի լավ:

Այս հարցերը ձեզ ավելի հստակ պատկերացում կտան, թե որքան գումար պետք է խնայեք և ինչ տեսակի ներդրումներ կարող են ձեզ անհրաժեշտ լինել: Թեև հիմա դժվար է պատկերացնել, դա կօգնի ձեզ իմանալ ձեր ճշգրիտ նպատակը և ամեն օր խնայել նույնիսկ 1% ավելի լավ:

![]() Կամ դուք կարող եք ստեղծել ավտոմատ փոխանցումներ ձեր կենսաթոշակային պլանավորման համար: Դա հիանալի միջոց է համոզվելու, որ դուք հետևողականորեն նպաստում եք ձեր կենսաթոշակային հաշիվներին:

Կամ դուք կարող եք ստեղծել ավտոմատ փոխանցումներ ձեր կենսաթոշակային պլանավորման համար: Դա հիանալի միջոց է համոզվելու, որ դուք հետևողականորեն նպաստում եք ձեր կենսաթոշակային հաշիվներին:

2/ Գնահատել կենսաթոշակային ծախսերը

2/ Գնահատել կենսաթոշակային ծախսերը

![]() Գնահատեք, թե որքան կպահանջվի ձեզ թոշակի անցնելու համար՝ դիտարկելով ձեր ընթացիկ ծախսերը և ինչպես կարող են դրանք փոխվել կենսաթոշակի ժամանակ: Դուք կարող եք օգտագործել առցանց

Գնահատեք, թե որքան կպահանջվի ձեզ թոշակի անցնելու համար՝ դիտարկելով ձեր ընթացիկ ծախսերը և ինչպես կարող են դրանք փոխվել կենսաթոշակի ժամանակ: Դուք կարող եք օգտագործել առցանց ![]() կենսաթոշակի հաշվիչ

կենսաթոշակի հաշվիչ![]() օգնել ձեզ գնահատել ձեր կենսաթոշակային ծախսերը:

օգնել ձեզ գնահատել ձեր կենսաթոշակային ծախսերը:

![]() Այնուամենայնիվ, որոշ փորձագետներ խորհուրդ են տալիս փոխարինել ձեր տարեկան նախնական կենսաթոշակային եկամտի 70%-ից 90%-ը՝ օգտագործելով խնայողությունները և սոցիալական ապահովությունը:

Այնուամենայնիվ, որոշ փորձագետներ խորհուրդ են տալիս փոխարինել ձեր տարեկան նախնական կենսաթոշակային եկամտի 70%-ից 90%-ը՝ օգտագործելով խնայողությունները և սոցիալական ապահովությունը:

Լուսանկարը՝ freepik

Լուսանկարը՝ freepik 3/ Հաշվարկել կենսաթոշակային եկամուտը

3/ Հաշվարկել կենսաթոշակային եկամուտը

![]() Որոշեք, թե որքան կենսաթոշակային եկամուտ կարող եք ակնկալել այնպիսի աղբյուրներից, ինչպիսիք են Սոցիալական ապահովությունը, կենսաթոշակները և ներդրումները: Ընդհանուր եկամուտը կօգնի որոշել, թե որքան լրացուցիչ խնայողություններ են անհրաժեշտ ձեր կենսաթոշակային նպատակներին հասնելու համար:

Որոշեք, թե որքան կենսաթոշակային եկամուտ կարող եք ակնկալել այնպիսի աղբյուրներից, ինչպիսիք են Սոցիալական ապահովությունը, կենսաթոշակները և ներդրումները: Ընդհանուր եկամուտը կօգնի որոշել, թե որքան լրացուցիչ խնայողություններ են անհրաժեշտ ձեր կենսաթոշակային նպատակներին հասնելու համար:

![]() Այնուհետև կարող եք համեմատել այն ձեր կենսաթոշակային գնահատված ծախսերի հետ՝ որոշելու, թե արդյոք ձեզ անհրաժեշտ է լրացուցիչ գումար խնայել:

Այնուհետև կարող եք համեմատել այն ձեր կենսաթոշակային գնահատված ծախսերի հետ՝ որոշելու, թե արդյոք ձեզ անհրաժեշտ է լրացուցիչ գումար խնայել:

4/ Մշակել կենսաթոշակային պլան

4/ Մշակել կենսաթոշակային պլան

![]() Երբ դուք ունեք ձեր կենսաթոշակային նպատակները, գնահատված ծախսերը և ակնկալվող եկամուտը, ստեղծեք դրանց հիման վրա կենսաթոշակի համար խնայողությունների ծրագիր:

Երբ դուք ունեք ձեր կենսաթոշակային նպատակները, գնահատված ծախսերը և ակնկալվող եկամուտը, ստեղծեք դրանց հիման վրա կենսաթոշակի համար խնայողությունների ծրագիր:

![]() Դուք կարող եք հաշվի առնել կենսաթոշակային խնայողությունների տարբեր տարբերակները, ինչպիսիք են գործատուի կողմից հովանավորվող կենսաթոշակային ծրագրերը, անհատական կենսաթոշակային հաշիվները (IRA) և հարկվող ներդրումային հաշիվները: Նպատակ դրեք խնայել ձեր եկամտի առնվազն 15%-ը թոշակի անցնելու համար:

Դուք կարող եք հաշվի առնել կենսաթոշակային խնայողությունների տարբեր տարբերակները, ինչպիսիք են գործատուի կողմից հովանավորվող կենսաթոշակային ծրագրերը, անհատական կենսաթոշակային հաշիվները (IRA) և հարկվող ներդրումային հաշիվները: Նպատակ դրեք խնայել ձեր եկամտի առնվազն 15%-ը թոշակի անցնելու համար:

5/ Պարբերաբար վերանայել և հարմարեցնել

5/ Պարբերաբար վերանայել և հարմարեցնել

![]() Ձեր կենսաթոշակային պլանի կանոնավոր վերանայումը և ճշգրտումը կարևոր է ձեր կենսաթոշակային նպատակներին հասնելու ճանապարհին մնալու համար: Ահա մի քանի պատճառ, թե ինչու պետք է պարբերաբար վերանայեք և կարգավորեք ձեր ծրագիրը.

Ձեր կենսաթոշակային պլանի կանոնավոր վերանայումը և ճշգրտումը կարևոր է ձեր կենսաթոշակային նպատակներին հասնելու ճանապարհին մնալու համար: Ահա մի քանի պատճառ, թե ինչու պետք է պարբերաբար վերանայեք և կարգավորեք ձեր ծրագիրը.

Ձեր կյանքի հանգամանքների փոփոխությունները, ինչպիսիք են ամուսնությունը, աշխատանքի փոփոխությունները և առողջական խնդիրները, կարող են ազդել ձեր կենսաթոշակային խնայողությունների վրա:

Ձեր կյանքի հանգամանքների փոփոխությունները, ինչպիսիք են ամուսնությունը, աշխատանքի փոփոխությունները և առողջական խնդիրները, կարող են ազդել ձեր կենսաթոշակային խնայողությունների վրա: Տնտեսության և ներդրումային լանդշաֆտի փոփոխություններ (օրինակ՝ ռեցեսիա)

Տնտեսության և ներդրումային լանդշաֆտի փոփոխություններ (օրինակ՝ ռեցեսիա) Փոփոխություններ ձեր կենսաթոշակային նպատակների մեջ: Օրինակ, դուք կարող եք որոշել թոշակի անցնել ավելի վաղ կամ ուշ, քան նախատեսել էիք, կամ կարող եք կարգավորել ձեր կենսաթոշակային ապրելակերպը:

Փոփոխություններ ձեր կենսաթոշակային նպատակների մեջ: Օրինակ, դուք կարող եք որոշել թոշակի անցնել ավելի վաղ կամ ուշ, քան նախատեսել էիք, կամ կարող եք կարգավորել ձեր կենսաթոշակային ապրելակերպը:

![]() Եթե դուք չեք հասնում ձեր նպատակներին, փորձեք խթանել ձեր ներդրումները, փոխել ձեր ներդրումային ռազմավարությունը կամ վերանայել ձեր կենսաթոշակային ծրագրերը:

Եթե դուք չեք հասնում ձեր նպատակներին, փորձեք խթանել ձեր ներդրումները, փոխել ձեր ներդրումային ռազմավարությունը կամ վերանայել ձեր կենսաթոշակային ծրագրերը:

6/ Մտածեք աշխատել ֆինանսական խորհրդատուի հետ

6/ Մտածեք աշխատել ֆինանսական խորհրդատուի հետ

![]() Ինչպես նշվեց վերևում, կենսաթոշակի հաջող պլանավորման լավագույն միջոցը ֆինանսական խորհրդատու ունենալն է: Ֆինանսական խորհրդատուն կարող է օգնել ձեզ ստեղծել անհատականացված կենսաթոշակային ծրագիր և ուղղորդել ներդրումային ռազմավարությունների, հարկային պլանավորման և կենսաթոշակային պլանավորման այլ թեմաների վերաբերյալ:

Ինչպես նշվեց վերևում, կենսաթոշակի հաջող պլանավորման լավագույն միջոցը ֆինանսական խորհրդատու ունենալն է: Ֆինանսական խորհրդատուն կարող է օգնել ձեզ ստեղծել անհատականացված կենսաթոշակային ծրագիր և ուղղորդել ներդրումային ռազմավարությունների, հարկային պլանավորման և կենսաթոշակային պլանավորման այլ թեմաների վերաբերյալ:

![]() Եվ ֆինանսական խորհրդատու ընտրելիս փնտրեք մեկին, ով փորձառու է կենսաթոշակային պլանավորման մեջ և ունի հավատարմագրային պարտականություն՝ գործելու ձեր լավագույն շահերից ելնելով:

Եվ ֆինանսական խորհրդատու ընտրելիս փնտրեք մեկին, ով փորձառու է կենսաթոշակային պլանավորման մեջ և ունի հավատարմագրային պարտականություն՝ գործելու ձեր լավագույն շահերից ելնելով:

Լուսանկարը՝ freepik

Լուսանկարը՝ freepik Հիմնական տուփեր

Հիմնական տուփեր

![]() Կենսաթոշակային պլանավորումը ձեր ֆինանսական կյանքի կարևոր ասպեկտն է, որը պահանջում է մանրակրկիտ քննարկում և ռազմավարական մտածողություն: Վաղ սկսելով, որոշելով ձեր կենսաթոշակային նպատակները, հետևողականորեն խնայելով, դիվերսիֆիկացնելով ձեր ներդրումները և կանոնավոր կերպով վերանայելով և կարգավորելով ձեր ծրագիրը՝ դուք կարող եք աշխատել հարմարավետ և ֆինանսապես ապահով կենսաթոշակի հասնելու ուղղությամբ:

Կենսաթոշակային պլանավորումը ձեր ֆինանսական կյանքի կարևոր ասպեկտն է, որը պահանջում է մանրակրկիտ քննարկում և ռազմավարական մտածողություն: Վաղ սկսելով, որոշելով ձեր կենսաթոշակային նպատակները, հետևողականորեն խնայելով, դիվերսիֆիկացնելով ձեր ներդրումները և կանոնավոր կերպով վերանայելով և կարգավորելով ձեր ծրագիրը՝ դուք կարող եք աշխատել հարմարավետ և ֆինանսապես ապահով կենսաթոշակի հասնելու ուղղությամբ:

![]() Եթե դուք դինամիկ և գրավիչ միջոց եք փնտրում՝ ուրիշներին սովորեցնելու կենսաթոշակային պլանավորման կարևորության մասին,

Եթե դուք դինամիկ և գրավիչ միջոց եք փնտրում՝ ուրիշներին սովորեցնելու կենսաթոշակային պլանավորման կարևորության մասին, ![]() AhaSlides

AhaSlides![]() կարող եմ օգնել! Մեր հետ

կարող եմ օգնել! Մեր հետ ![]() ինտերակտիվ հատկություններ

ինտերակտիվ հատկություններ![]() և հարմարեցված

և հարմարեցված ![]() կաղապարներ

կաղապարներ![]() , դուք կարող եք ստեղծել գրավիչ և տեղեկատվական ներկայացումներ, որոնք գրավում են ձեր լսարանի ուշադրությունը և ոգեշնչում նրանց ունենալ կենսաթոշակային պլանավորման նպատակներ:

, դուք կարող եք ստեղծել գրավիչ և տեղեկատվական ներկայացումներ, որոնք գրավում են ձեր լսարանի ուշադրությունը և ոգեշնչում նրանց ունենալ կենսաթոշակային պլանավորման նպատակներ:

![]() Սկսեք կենսաթոշակի պլանավորել այսօր և կատարեք առաջին քայլը դեպի ֆինանսապես ապահով ապագա:

Սկսեք կենսաթոշակի պլանավորել այսօր և կատարեք առաջին քայլը դեպի ֆինանսապես ապահով ապագա:

Հաճախակի տրվող հարցեր

Հաճախակի տրվող հարցեր

Ինչու՞ է կենսաթոշակային պլանավորումն այդքան կարևոր:

Ինչու՞ է կենսաթոշակային պլանավորումն այդքան կարևոր:

![]() Կենսաթոշակային պլանավորումն օգնում է անձնակազմին խուսափել թոշակի ժամանակ փողի պակասից:

Կենսաթոշակային պլանավորումն օգնում է անձնակազմին խուսափել թոշակի ժամանակ փողի պակասից:

Ինչպե՞ս սկսել թոշակի անցնելու պլանավորումը:

Ինչպե՞ս սկսել թոշակի անցնելու պլանավորումը:

![]() Իմացեք ձեր կարիքները, այնուհետև սահմանեք կենսաթոշակային նպատակներ, գնահատեք կենսաթոշակային ծախսերը, հաշվարկեք կենսաթոշակային եկամուտը, մշակեք կենսաթոշակային պլան, այնուհետև պարբերաբար վերանայեք և կարգավորեք: Դուք պետք է մտածեք ֆինանսական խորհրդատուի հետ աշխատելու մասին:

Իմացեք ձեր կարիքները, այնուհետև սահմանեք կենսաթոշակային նպատակներ, գնահատեք կենսաթոշակային ծախսերը, հաշվարկեք կենսաթոշակային եկամուտը, մշակեք կենսաթոշակային պլան, այնուհետև պարբերաբար վերանայեք և կարգավորեք: Դուք պետք է մտածեք ֆինանսական խորհրդատուի հետ աշխատելու մասին:

Ի՞նչ է կենսաթոշակային պլանավորումը:

Ի՞նչ է կենսաթոշակային պլանավորումը:

![]() Կենսաթոշակային պլանավորումը միջոց է որոշելու եկամտի նպատակները, որոնք տարեցները պետք է ապահով և առողջ կենսաթոշակային շրջան ունենան:

Կենսաթոշակային պլանավորումը միջոց է որոշելու եկամտի նպատակները, որոնք տարեցները պետք է ապահով և առողջ կենսաթոշակային շրջան ունենան: