Desde Bitcoin en sus inicios hasta el surgimiento de inversión robótica, ha sido increíble ver cómo se desarrollan estas ideas desde pequeños experimentos hasta productos y servicios convencionales.

La innovación financiera está reinventando la forma en que ganamos, gastamos y ahorramos.

En esta publicación, le presentaremos algunos de los innovación financiera inconformistas que traspasan los límites y reinventan el propósito mismo de nuestro sistema financiero.

Prepárate para un viaje salvaje hacia la vanguardia de lo que podría llegar a ser el dinero💸

| ¿Cuáles son los desafíos de la innovación financiera? | Financiamiento insuficiente, tecnología obsoleta, políticas gubernamentales inadecuadas y riesgos innecesarios. |

| ¿Cuáles son las innovaciones financieras recientes? | Tecnología de remesas, tecnología de banca móvil y crowdfunding. |

Índice del Contenido

- ¿Qué es la innovación financiera?

- ¿Por qué es importante la innovación financiera en el sector?

- Ejemplos de innovación financiera

- Puntos clave

- Preguntas Frecuentes

¿Busca más diversión durante las reuniones?

Reúna a los miembros de su equipo mediante un divertido cuestionario en AhaSlides. ¡Regístrese para realizar un cuestionario gratuito de la biblioteca de plantillas de AhaSlides!

🚀 Toma prueba gratis☁️

¿Qué es la innovación financiera?

El dinero hace girar al mundo, como suele decirse. Pero a veces, puede parecer como si ese viejo tiovivo estuviera atascado girando en su lugar y sin llegar a ninguna parte nueva.

Es por eso que los fundadores más progresistas están arriesgando todo para sacudir las finanzas tal como las conocemos.

Innovación financiera Se refiere a la invención, desarrollo y adopción de nuevos instrumentos, tecnologías, instituciones y mercados financieros.

Los ejemplos incluyen pagos con códigos QR, billeteras electrónicas, intercambios de criptomonedas y servicios.

Implica idear nuevas formas de gestionar el riesgo, recaudar capital, completar transacciones y otras actividades financieras.

🧠 Explora 5 Innovación en el lugar de trabajo Estrategias para impulsar una evolución constante.

¿Por qué es importante la innovación financiera en el sector?

La innovación financiera ayuda a crear formas nuevas y mejoradas para que las personas utilicen el dinero, ya que:

• Mejora el acceso y la inclusión: Cuando las cosas cambian con tecnologías más nuevas o a medida que evolucionan las necesidades de los clientes, la innovación garantiza que el sistema financiero pueda seguir sirviéndoles bien.

Abre el acceso a más usuarios en todo el mundo a través de innovaciones como plataformas de préstamos en línea y aplicaciones de pagos móviles.

Esto permite que personas en más áreas inicien negocios, compren casas o ahorren para educación que de otro modo no hubieran sido posibles.

• Impulsa una mejor experiencia del cliente: La innovación también hace que la gestión de las finanzas sea más sencilla que nunca.Las nuevas aplicaciones y servicios ahora permiten realizar operaciones bancarias cómodamente en su teléfono, para que pueda pagar facturas, depositar cheques y transferir fondos fácilmente desde cualquier lugar.

También ayudan a los usuarios a invertir sus ahorros y controlar sus gastos con solo unos pocos toques.

Entre bancos, aseguradoras, plataformas de inversión y una gran cantidad de nuevas empresas, la innovación impulsa a las empresas a mejorar constantemente el valor y la calidad de los servicios brindados a los consumidores.

Sabiendo que deben hacerlo mejor o arriesgarse a perder clientes, las corporaciones trasladan al público los beneficios de costos más bajos y una mejor experiencia para el cliente.

• Garantiza resiliencia y sostenibilidad futuras: Un sistema financiero más accesible y competitivo ayuda a impulsar un crecimiento económico más amplio.Nuevas fuentes de financiación apoyan a los emprendedores y a las pequeñas empresas en crecimiento que contratan más localmente y aportan sus propias innovaciones.

Los innovadores también ayudan a fortalecer la protección de la información, las identidades y los activos confidenciales de los usuarios mediante la prueba de nuevas tecnologías y estrategias de gestión de riesgos.

Esto garantiza que toda la industria financiera siga equipada para proteger a los consumidores en un panorama digital en evolución durante los próximos años.

En general, la innovación financiera es la base para apoyar la prosperidad sostenible.

Ejemplos de innovación financiera

#1. Banca en línea y móvil

La banca tradicional requería acudir a sucursales físicas en horarios limitados.

Ahora, los clientes pueden administrar sus finanzas las 24 horas del día, los 7 días de la semana desde cualquier dispositivo con conexión a Internet.

Las plataformas móviles y en línea permiten nuevos servicios bancarios que antes no eran factibles, como depósitos remotos de cheques, transferencias nacionales e internacionales instantáneas y pagos entre pares.

También permite a las instituciones financieras reducir los costos generales asociados con el mantenimiento de una gran red de sucursales.

#2.Plataformas de pago digitales

Plataformas como PayPal, Venmo y Cash App permiten transferencias de dinero entre pares rápidas y sencillas desde cualquier dispositivo las 24 horas del día, los 7 días de la semana, sin necesidad de efectivo.

Además del pago P2P, Stripe es otra plataforma popular que permite pagos en línea y soluciones de infraestructura de pago para empresas.

Abrieron nuevos mercados en línea al facilitar una infraestructura de pago digital segura para comerciantes de todos los tamaños.

Los pagos digitales amplían el acceso a los servicios bancarios a través de teléfonos móviles, incluso en partes del mundo donde los bancos tradicionales son escasos.

#3. Préstamos entre pares

Las plataformas de préstamos P2P como LendingClub o Prosper transformaron los mercados tradicionales de capital y crédito al consumo a través de innovación impulsada por pares y estrategias de evaluación alternativas basadas en datos.

Los algoritmos avanzados evalúan factores de solvencia como los niveles educativos, el historial laboral y las conexiones sociales para identificar prestatarios confiables que los criterios tradicionales pasan por alto.

Al evaluar a los prestatarios de manera integral utilizando datos alternativos, los prestamistas P2P pueden atender a segmentos de clientes específicos ignorados por los bancos.

Los préstamos individuales se dividen en pequeños valores respaldados por activos que se pueden comprar por tan sólo 25 dólares, lo que reduce el umbral mínimo de inversión.

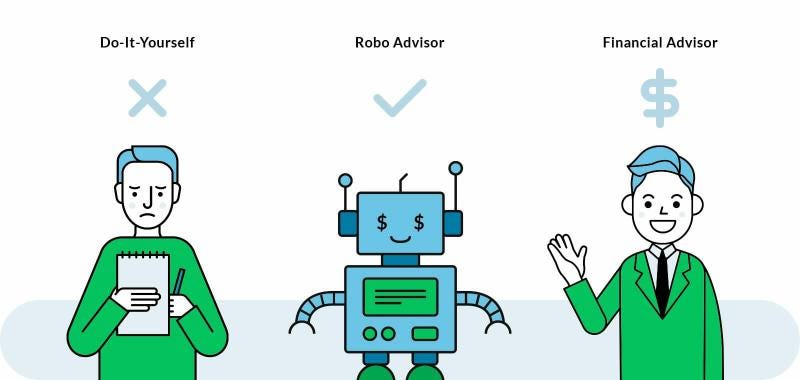

#4. Asesores robóticos

Los Robo-advisors son una plataforma de inversión de bajo costo que automatiza las funciones de inversión y, por lo tanto, reduce significativamente los costos generales en comparación con los asesores tradicionales.

También simplifica el proceso tradicionalmente complejo de crear carteras diversificadas a través de cuestionarios en línea y creación/gestión automatizada de carteras.

La tecnología Robo permite que un solo asesor preste servicios de manera eficiente a una base de clientes mucho más grande a costos más bajos en comparación con los asesores humanos.

Los jugadores populares en este campo son Acorns, SoFi y Betterment.

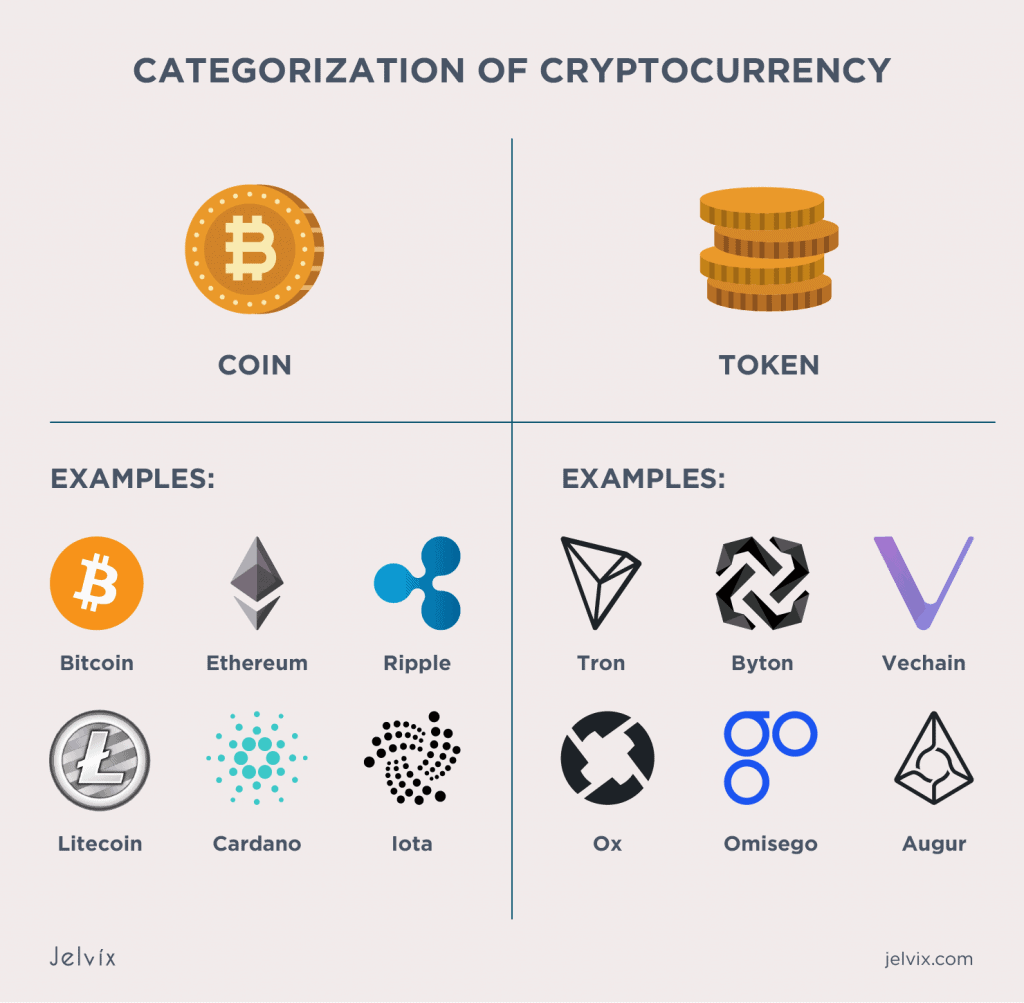

#5. CRIPTOMONEDAS

Las criptomonedas como Bitcoin permiten transacciones seguras entre pares sin necesidad de un banco central o una institución financiera como intermediario.

Facilita transferencias de dinero internacionales rápidas en cualquier momento con claves públicas/privadas en lugar de depender de tipos de cambio de moneda tradicionales y transferencias bancarias.

Las criptomonedas representan la próxima evolución del dinero como activos digitales independientes de las formas físicas como los billetes de oro o impresos por el gobierno.

Los usuarios pueden utilizar seudónimos en lugar de tener que adjuntar nombres legales a las transacciones como ocurre con las monedas heredadas.

Más ejemplos de innovación financiera

• Crowdfunding de equidad - Permitir que las nuevas empresas y las pequeñas empresas obtengan capital en línea de muchos inversores individuales. Los ejemplos incluyen GoFundMe, Patreon y SeedInvest Technology.• Opciones de financiación de compra - Servicios "Compre ahora, pague después" integrados con sitios de comercio electrónico para pagos a plazos. Los ejemplos incluyen Klarna y Afterpay.• Innovaciones en seguros - Tecnologías que alteran los seguros a través de pólizas basadas en el uso, telemática, mejor detección de fraude, etc. Los ejemplos incluyen Lemonade, Dacadoo y Avinew.• Iniciativas de microfinanzas - Proporcionar pequeños préstamos/capital a empresarios de bajos ingresos que carecen de garantías a través de grupos/comunidades.• Programas de préstamos alternativos - Modelos de evaluación crediticia basados en factores no tradicionales como historial educativo/laboral.• Herramientas de comparación de precios financieros - Ayudar a los consumidores/empresas a comparar y obtener fácilmente las mejores tasas de interés en préstamos, productos de inversión y demás.We Innovar Presentaciones aburridas unidireccionales

Haz que la multitud realmente te escuche con encuestas y cuestionarios interesantes de AhaSlides.

Puntos clave

La innovación financiera no es una mera palabra de moda: está revolucionando la forma en que experimentamos el dinero en sí.

Detrás de todo este cambio se encuentra un impulso incesante para construir un sistema tan inclusivo como la era de Internet que lo creó, y estos ejemplos son los pioneros que reescriben las reglas a una escala no vista desde que se encendieron las luces por primera vez en nuestro corazón financiero global.

Preguntas Frecuentes

¿Cuál es la diferencia entre Fintech e innovación financiera?

Fintech es un subconjunto de innovación financiera que se refiere específicamente al uso de tecnología para mejorar los servicios financieros. La innovación financiera es un término más amplio que incluye nuevas tecnologías, productos, servicios, modelos de negocio, regulaciones, mercados y demás elementos de tecnología financiera que cambian y mejoran la industria financiera. Entonces, toda fintech es innovación financiera, pero no toda innovación financiera es fintech.

¿Cuáles son las innovaciones financieras emergentes?

Las innovaciones financieras emergentes están siendo impulsadas por nuevas tecnologías, como blockchain, inteligencia artificial, big data y automatización de procesos robóticos. Estas tecnologías se utilizan para automatizar tareas, mejorar la eficiencia y crear nuevos productos y servicios.