![]() Pensionipõlve kavandamine

Pensionipõlve kavandamine![]() on oluline ülesanne, mida ei tohiks kõigi elus vältida või tähelepanuta jätta. Kunagi pole liiga vara pensionipõlve planeerima hakata, sest see tagab mugava elu ilma raha pärast muretsemata hilisematel aastatel. Isegi kui olete praegu jõukas, ei saa keegi ennustada, mis saab (nagu Covid-19 pandeemia kaks aastat tagasi). Seega on alati mõistlik olla valmis.

on oluline ülesanne, mida ei tohiks kõigi elus vältida või tähelepanuta jätta. Kunagi pole liiga vara pensionipõlve planeerima hakata, sest see tagab mugava elu ilma raha pärast muretsemata hilisematel aastatel. Isegi kui olete praegu jõukas, ei saa keegi ennustada, mis saab (nagu Covid-19 pandeemia kaks aastat tagasi). Seega on alati mõistlik olla valmis.

Pensioniplaanimine

Pensioniplaanimine![]() Pensioni planeerimine on parim viis tagada, et teie kuldsed aastad on nauditavad ja stressivabad. Selles blog postituses, süveneme pensionile jäämise planeerimise olulisusesse ja sammudesse, kuidas alustada.

Pensioni planeerimine on parim viis tagada, et teie kuldsed aastad on nauditavad ja stressivabad. Selles blog postituses, süveneme pensionile jäämise planeerimise olulisusesse ja sammudesse, kuidas alustada.

![]() Alustame sellega!

Alustame sellega!

Sisukord

Sisukord

Mis on pensioni planeerimine?

Mis on pensioni planeerimine? Kui palju on teil pensioniks vaja?

Kui palju on teil pensioniks vaja? 4 ühist pensioniplaani

4 ühist pensioniplaani Kuidas alustada pensioni planeerimist?

Kuidas alustada pensioni planeerimist? Võtme tagasivõtmine

Võtme tagasivõtmine Korduma kippuvad küsimused

Korduma kippuvad küsimused

Alustage sekunditega.

Alustage sekunditega.

![]() Hankige väikeste kogunemiste jaoks parim viktoriini mall! Registreeruge tasuta ja võtke mallikogust, mida soovite!

Hankige väikeste kogunemiste jaoks parim viktoriini mall! Registreeruge tasuta ja võtke mallikogust, mida soovite!

Näpunäiteid paremaks kaasamiseks

Näpunäiteid paremaks kaasamiseks

Mis on pensioni planeerimine?

Mis on pensioni planeerimine?

![]() Pensioni planeerimine on viis, kuidas määrate oma pensioni sissetuleku eesmärgid ja koostate nende eesmärkide saavutamiseks finantsplaani

Pensioni planeerimine on viis, kuidas määrate oma pensioni sissetuleku eesmärgid ja koostate nende eesmärkide saavutamiseks finantsplaani![]() . Täieliku pensioniplaani saamiseks peate tegema kolm sammu:

. Täieliku pensioniplaani saamiseks peate tegema kolm sammu:

Hinnake oma praegust rahalist olukorda;

Hinnake oma praegust rahalist olukorda; Hinnake kulusid, mida tulevikus vajate;

Hinnake kulusid, mida tulevikus vajate; Looge strateegia tagamaks, et teil on pärast pensionile jäämist piisavalt raha soovitud elustiili säilitamiseks.

Looge strateegia tagamaks, et teil on pärast pensionile jäämist piisavalt raha soovitud elustiili säilitamiseks.

![]() Pensioni planeerimine annab rahalise kindlustunde ja meelerahu teie kuldaastatel. See võimaldab teil "elada" soovitud elu ja saavutada oma eesmärgid ilma stabiilse elu säilitamise nimel pingutamata. Saate mugavalt reisida, tegeleda hobidega või veeta aega lähedastega.

Pensioni planeerimine annab rahalise kindlustunde ja meelerahu teie kuldaastatel. See võimaldab teil "elada" soovitud elu ja saavutada oma eesmärgid ilma stabiilse elu säilitamise nimel pingutamata. Saate mugavalt reisida, tegeleda hobidega või veeta aega lähedastega.

![]() On erinevaid pensioni planeerimise võimalusi, nagu pensioniplaanid, individuaalsed pensionikontod (IRA) ja 401 (k) plaanid. Kõik need aitavad teil pensioniaastatel rahalist kindlustunnet ja meelerahu nautida. Kuid järgmistes jaotistes käsitleme seda tüüpi pensionikavasid sügavamalt.

On erinevaid pensioni planeerimise võimalusi, nagu pensioniplaanid, individuaalsed pensionikontod (IRA) ja 401 (k) plaanid. Kõik need aitavad teil pensioniaastatel rahalist kindlustunnet ja meelerahu nautida. Kuid järgmistes jaotistes käsitleme seda tüüpi pensionikavasid sügavamalt.

Pilt: freepik

Pilt: freepik Kui palju on teil pensioniks vaja?

Kui palju on teil pensioniks vaja?

![]() Kui palju peate pensioniks koguma, sõltub teie asjaoludest ja eesmärkidest. Niisiis,

Kui palju peate pensioniks koguma, sõltub teie asjaoludest ja eesmärkidest. Niisiis, ![]() parim viis selle jaoks raha kulutamise määramiseks on töötada koos finantsnõustajaga, et luua teie vajadustele vastav pensioniplaan.

parim viis selle jaoks raha kulutamise määramiseks on töötada koos finantsnõustajaga, et luua teie vajadustele vastav pensioniplaan.

![]() Siin on aga mõned tegurid, mis aitavad teil otsustada, kui palju peate säästma:

Siin on aga mõned tegurid, mis aitavad teil otsustada, kui palju peate säästma:

Pensionile jäämise eesmärgid ja elustiil:

Pensionile jäämise eesmärgid ja elustiil:  Mõelge, millist elustiili soovite pensionipõlves elada. Seejärel pange kirja, kui palju raha teil nende kulude katmiseks vaja on.

Mõelge, millist elustiili soovite pensionipõlves elada. Seejärel pange kirja, kui palju raha teil nende kulude katmiseks vaja on.

Eeldatavad kulud:

Eeldatavad kulud:  Hinnake oma tulevasi kulutusi, sealhulgas tervishoiu-, eluaseme-, toidu-, transpordi- ja muid elamiskulusid.

Hinnake oma tulevasi kulutusi, sealhulgas tervishoiu-, eluaseme-, toidu-, transpordi- ja muid elamiskulusid.

Oodatav eluiga:

Oodatav eluiga: See kõlab natuke kurb, kuid tegelikkuses peate arvestama oma perekonna ajaloo ja praeguse tervisega, et saada hinnangut oma eeldatavale elueale. See aitab teil kindlaks teha, kui kaua te oma pensionisääste vajate.

See kõlab natuke kurb, kuid tegelikkuses peate arvestama oma perekonna ajaloo ja praeguse tervisega, et saada hinnangut oma eeldatavale elueale. See aitab teil kindlaks teha, kui kaua te oma pensionisääste vajate.

Inflatsioon:

Inflatsioon: Inflatsioon võib aja jooksul teie säästude väärtust kahandada, mistõttu on oluline arvestada inflatsiooni mõjuga teie pensionisäästudele.

Inflatsioon võib aja jooksul teie säästude väärtust kahandada, mistõttu on oluline arvestada inflatsiooni mõjuga teie pensionisäästudele.

Pensioniiga:

Pensioniiga: Pensionile jäämise vanus võib samuti mõjutada säästmisvajadust. Mida varem pensionile jääte, seda kauem on teil vaja pensionisääste.

Pensionile jäämise vanus võib samuti mõjutada säästmisvajadust. Mida varem pensionile jääte, seda kauem on teil vaja pensionisääste.

Sotsiaalkindlustushüvitised

Sotsiaalkindlustushüvitised : Mõelge, kui palju saate sotsiaalkindlustushüvitistest ja kuidas see mõjutab teie pensioni sissetulekut.

: Mõelge, kui palju saate sotsiaalkindlustushüvitistest ja kuidas see mõjutab teie pensioni sissetulekut.

Investeeringutasuvus:

Investeeringutasuvus:  Kõigil pole investeeringuid. Kuid teie pensioniinvesteeringute tootlus võib mõjutada ka seda, kui palju peate säästma. Suurem tulu võib tähendada, et peate säästma vähem, samas kui madalam tulu võib tähendada, et peate säästma rohkem.

Kõigil pole investeeringuid. Kuid teie pensioniinvesteeringute tootlus võib mõjutada ka seda, kui palju peate säästma. Suurem tulu võib tähendada, et peate säästma vähem, samas kui madalam tulu võib tähendada, et peate säästma rohkem.

![]() Teine võimalus välja selgitada, kui palju raha teil pensioniks vajate, on kasutada

Teine võimalus välja selgitada, kui palju raha teil pensioniks vajate, on kasutada ![]() rusikareeglid

rusikareeglid![]() : pange vähemalt 15% oma sissetulekust pensionile kõrvale.

: pange vähemalt 15% oma sissetulekust pensionile kõrvale.

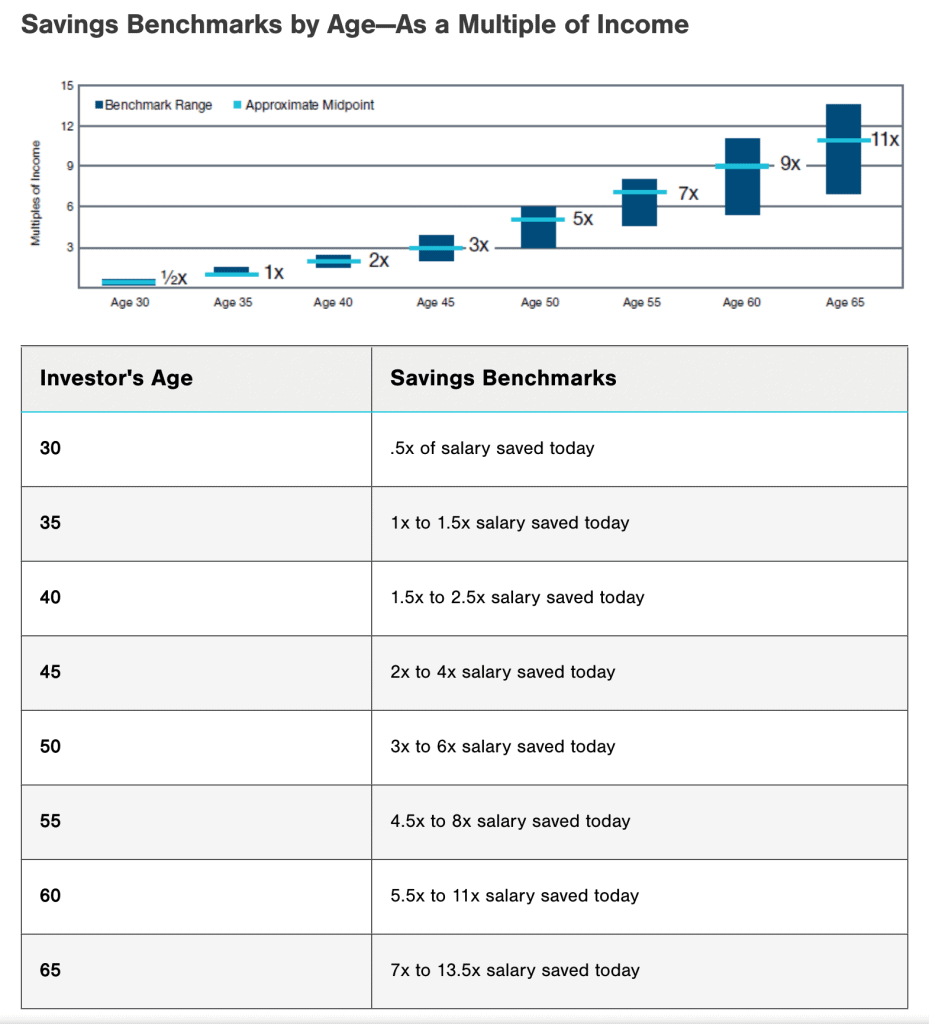

![]() Lõpuks võite viidata

Lõpuks võite viidata ![]() säästmise võrdlusalused

säästmise võrdlusalused![]() vastavalt vanusele

vastavalt vanusele ![]() allpool, et näha, kui palju peate valmistuma.

allpool, et näha, kui palju peate valmistuma.

Allikas:

Allikas:  T.Rea hind

T.Rea hind![]() Pidage meeles, et ülaltoodud on ainult üldised juhised ja teie pensionisäästu vajadused võivad erineda.

Pidage meeles, et ülaltoodud on ainult üldised juhised ja teie pensionisäästu vajadused võivad erineda.

4 ühist pensioniplaani

4 ühist pensioniplaani

![]() Siin on mõned parimad pensioniplaanid, mida kaaluda:

Siin on mõned parimad pensioniplaanid, mida kaaluda:

1/ 401(k) Plaan

1/ 401(k) Plaan

![]() See teie tööandja pakutav pensionisäästu plaan võimaldab teil oma palgalt maksueelset raha investeerimiskontole kanda. Mitmed organisatsioonid pakuvad ka vastavaid kaastöid, mis aitavad teil tulevikku planeerida.

See teie tööandja pakutav pensionisäästu plaan võimaldab teil oma palgalt maksueelset raha investeerimiskontole kanda. Mitmed organisatsioonid pakuvad ka vastavaid kaastöid, mis aitavad teil tulevikku planeerida.

2/ 403b pensioniplaan

2/ 403b pensioniplaan

![]() 403(b) plaaniga pensionile jäämise planeerimine on hea valik maksuvabade organisatsioonide töötajatele. Seda plaani pakuvad ainult maksuvabad organisatsioonid, nagu riigikoolid, ülikoolid ja mittetulundusühingud.

403(b) plaaniga pensionile jäämise planeerimine on hea valik maksuvabade organisatsioonide töötajatele. Seda plaani pakuvad ainult maksuvabad organisatsioonid, nagu riigikoolid, ülikoolid ja mittetulundusühingud.

![]() Sarnaselt 401(k) plaaniga võimaldab 403(b) plaan kanda oma palgast maksueelseid dollareid investeerimiskontole. Sissemaksed ja sissetulek kasvavad maksuvabalt seni, kuni pensionile jäädes raha välja võtate.

Sarnaselt 401(k) plaaniga võimaldab 403(b) plaan kanda oma palgast maksueelseid dollareid investeerimiskontole. Sissemaksed ja sissetulek kasvavad maksuvabalt seni, kuni pensionile jäädes raha välja võtate.

3/ Individuaalne pensionikonto (IRA)

3/ Individuaalne pensionikonto (IRA)

An ![]() Individuaalne pensionikonto (IRA)

Individuaalne pensionikonto (IRA)![]() on teatud tüüpi isiklik pensionikonto, mille saate avada iseseisvalt või finantsasutuse kaudu. Erinevalt 401 (k) või 403 (b) plaanist ei paku tööandja IRA-d. See võib olla eriti kasulik füüsilisest isikust ettevõtjatele või neile, kes töötavad osalise tööajaga.

on teatud tüüpi isiklik pensionikonto, mille saate avada iseseisvalt või finantsasutuse kaudu. Erinevalt 401 (k) või 403 (b) plaanist ei paku tööandja IRA-d. See võib olla eriti kasulik füüsilisest isikust ettevõtjatele või neile, kes töötavad osalise tööajaga.

![]() Lisaks saate valida traditsioonilise IRA vahel, mis pakub edasilükatud sissemakseid, või Roth IRA vahel, mis pakub pensionipõlves maksuvaba väljamakset.

Lisaks saate valida traditsioonilise IRA vahel, mis pakub edasilükatud sissemakseid, või Roth IRA vahel, mis pakub pensionipõlves maksuvaba väljamakset.

4/ Pensioniplaan

4/ Pensioniplaan

![]() Pensioniplaan on omamoodi tööandja rahastatud pensioniplaan. Selle eesmärk on anda töötajatele garanteeritud pensioni sissetulek sõltuvalt nende palgast ja ettevõttes töötatud aastatest.

Pensioniplaan on omamoodi tööandja rahastatud pensioniplaan. Selle eesmärk on anda töötajatele garanteeritud pensioni sissetulek sõltuvalt nende palgast ja ettevõttes töötatud aastatest.

![]() Pensioniplaaniga te tavaliselt ise pensionikogumisse sissemakseid ei tee. Selle asemel vastutab teie tööandja investeeringute haldamise ja selle eest, et neil oleks plaanis piisavalt raha pensionihüvitiste väljamaksmiseks.

Pensioniplaaniga te tavaliselt ise pensionikogumisse sissemakseid ei tee. Selle asemel vastutab teie tööandja investeeringute haldamise ja selle eest, et neil oleks plaanis piisavalt raha pensionihüvitiste väljamaksmiseks.

Pilt: freepik

Pilt: freepik Kuidas alustada pensioni planeerimist?

Kuidas alustada pensioni planeerimist?

![]() Pensioni planeerimise alustamine võib tunduda üle jõu käiv, kuid oluline on alustada võimalikult kiiresti. Siin on mõned näpunäited alustamiseks:

Pensioni planeerimise alustamine võib tunduda üle jõu käiv, kuid oluline on alustada võimalikult kiiresti. Siin on mõned näpunäited alustamiseks:

1/ Seadke pensionile jäämise eesmärgid

1/ Seadke pensionile jäämise eesmärgid

![]() Alustage oma pensionile jäämise konkreetsete eesmärkide seadmisega, alustades järgmistest küsimustest:

Alustage oma pensionile jäämise konkreetsete eesmärkide seadmisega, alustades järgmistest küsimustest:

Millal ma tahan pensionile jääda (kui vana)?

Millal ma tahan pensionile jääda (kui vana)? Millist elustiili ma tahan?

Millist elustiili ma tahan? Milliste tegevustega ma tahan tegeleda?

Milliste tegevustega ma tahan tegeleda?

![]() Need küsimused annavad teile selgema ülevaate sellest, kui palju raha peate säästma ja milliseid investeeringuid vajate. Kuigi seda võib praegu olla raske ette kujutada, aitab see teil teada oma täpset eesmärki ja säästa iga päev isegi 1% paremini.

Need küsimused annavad teile selgema ülevaate sellest, kui palju raha peate säästma ja milliseid investeeringuid vajate. Kuigi seda võib praegu olla raske ette kujutada, aitab see teil teada oma täpset eesmärki ja säästa iga päev isegi 1% paremini.

![]() Või saate seadistada oma pensionile jäämise planeerimiseks automaatsed ülekanded. See on suurepärane viis tagada, et panustate järjepidevalt oma pensionikontodele.

Või saate seadistada oma pensionile jäämise planeerimiseks automaatsed ülekanded. See on suurepärane viis tagada, et panustate järjepidevalt oma pensionikontodele.

2/ Hinnake pensionile jäämise kulusid

2/ Hinnake pensionile jäämise kulusid

![]() Hinnake, kui palju vajate pensionile jäädes, vaadates oma jooksvaid kulusid ja kuidas need võivad pensionile jäädes muutuda. Saate kasutada võrgus olevat

Hinnake, kui palju vajate pensionile jäädes, vaadates oma jooksvaid kulusid ja kuidas need võivad pensionile jäädes muutuda. Saate kasutada võrgus olevat ![]() vanadekalkulaator

vanadekalkulaator![]() et aidata teil hinnata oma pensionikulusid.

et aidata teil hinnata oma pensionikulusid.

![]() Mõned eksperdid soovitavad siiski asendada 70–90% oma iga-aastasest pensionieelsest sissetulekust säästude ja sotsiaalkindlustusega.

Mõned eksperdid soovitavad siiski asendada 70–90% oma iga-aastasest pensionieelsest sissetulekust säästude ja sotsiaalkindlustusega.

Foto: freepik

Foto: freepik 3/ Arvutage pensionitulu

3/ Arvutage pensionitulu

![]() Määrake, kui palju pensioni sissetulekuid võite oodata sellistest allikatest nagu sotsiaalkindlustus, pensionid ja investeeringud. Üldine sissetulek aitab kindlaks teha, kui palju täiendavaid sääste vajate pensionieesmärkide saavutamiseks.

Määrake, kui palju pensioni sissetulekuid võite oodata sellistest allikatest nagu sotsiaalkindlustus, pensionid ja investeeringud. Üldine sissetulek aitab kindlaks teha, kui palju täiendavaid sääste vajate pensionieesmärkide saavutamiseks.

![]() Seejärel saate seda võrrelda oma hinnanguliste pensionikuludega, et teha kindlaks, kas teil on vaja täiendavat raha säästa.

Seejärel saate seda võrrelda oma hinnanguliste pensionikuludega, et teha kindlaks, kas teil on vaja täiendavat raha säästa.

4/ Töötage välja pensioniplaan

4/ Töötage välja pensioniplaan

![]() Kui teil on pensionieesmärgid, hinnangulised kulud ja eeldatav sissetulek, koostage nende põhjal pensioni säästmise plaan.

Kui teil on pensionieesmärgid, hinnangulised kulud ja eeldatav sissetulek, koostage nende põhjal pensioni säästmise plaan.

![]() Võite kaaluda erinevaid saadaolevaid pensioni säästmise võimalusi, nagu tööandja rahastatud pensioniplaanid, individuaalsed pensionikontod (IRA) ja maksustatavad investeerimiskontod. Eesmärk on säästa vähemalt 15% oma sissetulekust pensioniks.

Võite kaaluda erinevaid saadaolevaid pensioni säästmise võimalusi, nagu tööandja rahastatud pensioniplaanid, individuaalsed pensionikontod (IRA) ja maksustatavad investeerimiskontod. Eesmärk on säästa vähemalt 15% oma sissetulekust pensioniks.

5/ Vaadake ja kohandage regulaarselt

5/ Vaadake ja kohandage regulaarselt

![]() Oma pensioniplaani korrapärane ülevaatamine ja kohandamine on pensionieesmärkide saavutamiseks õigel teel püsimiseks ülioluline. Siin on mõned põhjused, miks peaksite oma plaani regulaarselt üle vaatama ja kohandama.

Oma pensioniplaani korrapärane ülevaatamine ja kohandamine on pensionieesmärkide saavutamiseks õigel teel püsimiseks ülioluline. Siin on mõned põhjused, miks peaksite oma plaani regulaarselt üle vaatama ja kohandama.

Muutused teie elutingimustes, nagu abielu, töökohavahetused ja terviseprobleemid, võivad mõjutada teie pensionisääste.

Muutused teie elutingimustes, nagu abielu, töökohavahetused ja terviseprobleemid, võivad mõjutada teie pensionisääste. Muutused majanduses ja investeerimismaastikul (nt majanduslangus)

Muutused majanduses ja investeerimismaastikul (nt majanduslangus) Muudatused teie pensionile jäämiseesmärkides. Näiteks võite otsustada pensionile jääda varem või hiljem, kui algselt plaanisite, või soovite oma pensionile jäämise elustiili kohandada.

Muudatused teie pensionile jäämiseesmärkides. Näiteks võite otsustada pensionile jääda varem või hiljem, kui algselt plaanisite, või soovite oma pensionile jäämise elustiili kohandada.

![]() Kui te ei saavuta oma eesmärke, proovige suurendada oma sissemakseid, muuta investeerimisstrateegiat või vaadata üle oma pensioniplaanid.

Kui te ei saavuta oma eesmärke, proovige suurendada oma sissemakseid, muuta investeerimisstrateegiat või vaadata üle oma pensioniplaanid.

6/ Kaaluge koostööd finantsnõustajaga

6/ Kaaluge koostööd finantsnõustajaga

![]() Nagu eespool mainitud, on parim viis edukaks pensioni planeerimiseks omada finantsnõustajat. Finantsnõustaja võib aidata teil koostada isikupärastatud pensioniplaani ja anda juhiseid investeerimisstrateegiate, maksuplaneerimise ja muude pensioni planeerimise teemade kohta.

Nagu eespool mainitud, on parim viis edukaks pensioni planeerimiseks omada finantsnõustajat. Finantsnõustaja võib aidata teil koostada isikupärastatud pensioniplaani ja anda juhiseid investeerimisstrateegiate, maksuplaneerimise ja muude pensioni planeerimise teemade kohta.

![]() Finantsnõustajat valides otsige kedagi, kellel on pensioni planeerimise kogemus ja kellel on usalduslik kohustus tegutseda teie huvides.

Finantsnõustajat valides otsige kedagi, kellel on pensioni planeerimise kogemus ja kellel on usalduslik kohustus tegutseda teie huvides.

Foto: freepik

Foto: freepik Võtme tagasivõtmine

Võtme tagasivõtmine

![]() Pensioni planeerimine on teie finantselu oluline aspekt, mis nõuab hoolikat kaalumist ja strateegilist mõtlemist. Alustades varakult, määrates kindlaks oma pensionieesmärgid, säästes järjepidevalt, mitmekesistades oma investeeringuid ning vaadates ja kohandades oma plaani regulaarselt, saate töötada selle nimel, et saavutada mugav ja rahaliselt turvaline pension.

Pensioni planeerimine on teie finantselu oluline aspekt, mis nõuab hoolikat kaalumist ja strateegilist mõtlemist. Alustades varakult, määrates kindlaks oma pensionieesmärgid, säästes järjepidevalt, mitmekesistades oma investeeringuid ning vaadates ja kohandades oma plaani regulaarselt, saate töötada selle nimel, et saavutada mugav ja rahaliselt turvaline pension.

![]() Kui otsite dünaamilist ja kaasahaaravat viisi, kuidas teisi pensioni planeerimise olulisusest teavitada,

Kui otsite dünaamilist ja kaasahaaravat viisi, kuidas teisi pensioni planeerimise olulisusest teavitada, ![]() AhaSlides

AhaSlides![]() saab aidata! Koos meie

saab aidata! Koos meie ![]() interaktiivsed funktsioonid

interaktiivsed funktsioonid![]() ja kohandatav

ja kohandatav ![]() malle

malle![]() , saate luua köitvaid ja informatiivseid esitlusi, mis köidavad teie publiku tähelepanu ja inspireerivad neid seadma pensioni planeerimise eesmärke.

, saate luua köitvaid ja informatiivseid esitlusi, mis köidavad teie publiku tähelepanu ja inspireerivad neid seadma pensioni planeerimise eesmärke.

![]() Alusta pensioni planeerimist juba täna ja astu esimene samm rahaliselt turvalise tuleviku poole!

Alusta pensioni planeerimist juba täna ja astu esimene samm rahaliselt turvalise tuleviku poole!

Korduma kippuvad küsimused

Korduma kippuvad küsimused

Miks on pensioni planeerimine nii oluline?

Miks on pensioni planeerimine nii oluline?

![]() Pensioni planeerimine aitab töötajatel vältida pensionile jäämise ajal raha otsa saama.

Pensioni planeerimine aitab töötajatel vältida pensionile jäämise ajal raha otsa saama.

Kuidas alustada pensioni planeerimist?

Kuidas alustada pensioni planeerimist?

![]() Tea oma vajadusi, seejärel seadke pensionieesmärgid, hinnake pensionikulusid, arvutage pensionitulu, koostage pensioniplaan, seejärel vaadake üle ja kohandage neid regulaarselt. Peaksite kaaluma koostööd finantsnõustajaga.

Tea oma vajadusi, seejärel seadke pensionieesmärgid, hinnake pensionikulusid, arvutage pensionitulu, koostage pensioniplaan, seejärel vaadake üle ja kohandage neid regulaarselt. Peaksite kaaluma koostööd finantsnõustajaga.

Mis on pensioni planeerimine?

Mis on pensioni planeerimine?

![]() Pensioni planeerimine on viis sissetulekueesmärkide kindlaksmääramiseks, mida pensionärid vajavad turvaliseks ja usaldusväärseks pensioniperioodiks.

Pensioni planeerimine on viis sissetulekueesmärkide kindlaksmääramiseks, mida pensionärid vajavad turvaliseks ja usaldusväärseks pensioniperioodiks.